이 기사는 02월 15일 16:30 마켓인사이트에 게재된 기사입니다.

플랜트라고 하면 무엇이 떠오르는가? 굴뚝이 높은 공장, 매캐한 연기, 복잡한 공정 등이 떠오를 것이다. 플랜트의 범위가 상당히 넓지만, 대중에게 각인된 플랜트의 이미지는 탄소경제와 밀접하게 연관돼있다. 플랜트는 원료·중간재 또는 최종제품을 생산할 수 있는 통합된 생산설비를 의미하는데, 오일·가스 플랜트, 석유화학 플랜트, 발전·담수 플랜트, 환경 플랜트 등 다양한 유형의 플랜트가 존재한다. 플랜트 산업은 다양한 플랜트를 중심으로 엔지니어링(Engineering), 조달(Procurement), 시공(Construction)을 통해 부가가치를 만들어내는 산업이라 할 수 있다.

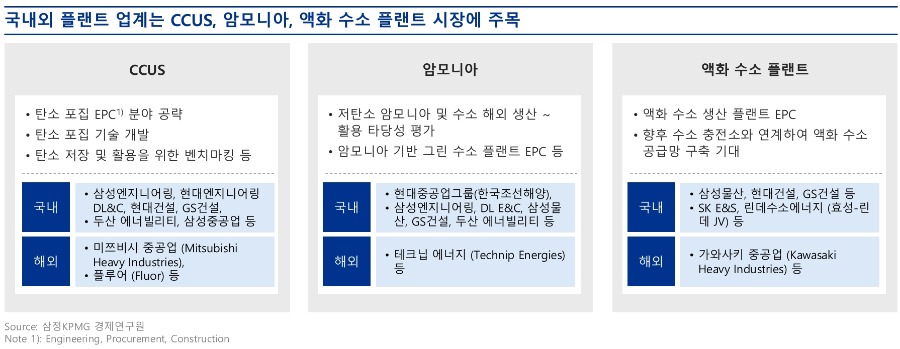

플랜트라고 하면 무엇이 떠오르는가? 굴뚝이 높은 공장, 매캐한 연기, 복잡한 공정 등이 떠오를 것이다. 플랜트의 범위가 상당히 넓지만, 대중에게 각인된 플랜트의 이미지는 탄소경제와 밀접하게 연관돼있다. 플랜트는 원료·중간재 또는 최종제품을 생산할 수 있는 통합된 생산설비를 의미하는데, 오일·가스 플랜트, 석유화학 플랜트, 발전·담수 플랜트, 환경 플랜트 등 다양한 유형의 플랜트가 존재한다. 플랜트 산업은 다양한 플랜트를 중심으로 엔지니어링(Engineering), 조달(Procurement), 시공(Construction)을 통해 부가가치를 만들어내는 산업이라 할 수 있다. 탄소경제와 밀접한 연관성을 갖는 플랜트 산업에선 최근 수소경제에 주목하고 있다. 전 세계적인 탄소중립 기조 강화, 지정학적 리스크 및 글로벌 자원무기화 대두로 인한 에너지 믹스 변화, ESG 경영 확산 등이 이러한 변화를 이끈 주요 동인이다. 대표적인 플랜트 기업인 엔지니어링, 건설, 중공업 기업들은 그린 수소 생산, 이산화탄소 포집·저장·활용 시장(CCUS, Carbon Capture·Utilization and Storage), 액화 수소 플랜트 및 충전소, 블루·그린 암모니아 시장, 액화 수소 운송, 암모니아 운송, 수소 복합 충전소, 청정 연료전지 등에 투자하며 수소경제 내 비즈니스 기회를 확대해나가고 있다. 특히 신성장 동력으로서 가장 많은 관심을 받고 있는 영역은 CCUS, 청정 암모니아, 액화 수소 시장이다.

CCUS란 이산화탄소를 포집하고 저장할 뿐만 아니라 활용하는 것까지를 의미한다. 이 시장은 초기 단계로서 기관마다 시장 규모에 대한 추정치가 다르지만, 성장할 것이라는 방향성에는 이견이 없다. 글로벌 엔지니어링, 중공업 기업은 확대되는 CCUS 시장에 적극적이다. 우선 미쯔비시 중공업(Mitubishi)은 미국 텍사스에 설치된 CCS 프로젝트인 ‘페트라노바’에 CCS 설비를 납품한 바 있다. 2017년 첫 가동을 시작하여 2020년 페트라노바 CCS 프로젝트가 중단되기까지 3~4년의 운영 기간 동안 미쯔비시 중공업의 CCS 설비 포집 효율은 90% 이상, 포집 규모는 연 140만? 수준이었다. 국내 플랜트 기업인 DL E&C도 자회사인 카본코(CARBONCO)를 설립하여 CCUS 시장에 대응 중이다. 카본코는 자체적, 또는 다른 기업과 협업하여 아시아 및 오세아니아 지역에 CCUS 기술을 접목한 친환경 발전소 건설 등에 노력을 기울이고 있다.

청정 암모니아 시장도 국내외 플랜트 기업들의 신성장 동력원으로 주목받고 있다. 수소 캐리어(Carrier)이자 탄소중립 에너지(연소 시 이산화탄소 미배출)로서 암모니아 시장 규모를 정확히 추산하기는 어렵지만, 향후 암모니아 활용의 대표 분야라 할 수 있는 선박용 연료 시장 내 암모니아 수요량이 2030년부터 2050년까지 연평균 12%씩 수요가 확대될 것으로 예상되기 때문에 시장 성장성은 밝다. 이 시장을 선점하기 위해 글로벌 엔지니어링 기업인 테크닙 에너지(Technip Energies)는 EPC 사업자로서 프랑스의 엔지(ENGIE), 일본의 미쓰이(Mistui)와 함께 프로젝트를 진행 중이다. 이 프로젝트는 야라 오스트레일리아(Yara Australia)가 그린 암모니아 제조에 필요한 그린 수소를 생산하고, 이를 기존 암모니아 설비에 혼소 추진하는 것을 목표로 한다. 테크닙 에너지는 전해조와 암모니아 생산 공정을 통합할 수 있는 경험을 축적할 것으로 기대하고 있다. 국내의 경우 현대중공업 그룹이 한국조선해양을 중심으로 암모니아 선박 시장에 대응 중이다.

마지막으로 액화 수소 시장도 미래 성장산업으로서 플랜트 기업들의 관심을 받고 있다. 액체 형태의 수소는 저장, 운송, 충전 관점에서 기체 형태의 수소 대비 장점을 가진다. 수소를 기체 상태에서 저장하려면 고압 압축이 필수적이나 액체 상태의 수소는 대기압에서 저장할 수 있기 때문에 폭발 위험성이 낮다. 또한 액체 형태의 수소가 차지하는 부피가 훨씬 적기 때문에 충전소 구축 조건도 덜 까다로운 편이다. 이에 따라 액화 수소 플랜트도 2010년에 30개에서 2019년 36개로 늘어났으며 일 평균 생산량도 335?에서 395?으로 증가한 바 있다.

액화 수소 시장에서 주목할 만한 플랜트 기업으로는 가와사키 중공업(Kawasaki Heavy Industries)을 들 수 있다. 가와사키 중공업은 일본 내 수소 액화 플랜트를 준공한 경험이 있는데 일본 내 제작된 부품과 장비로만 건설되었다는 점에서 액화 수소 플랜트 구축에 필요한 핵심 역량을 갖추고 있다고 평가받고 있다. 국내에서도 SK E&S, 효성과 린데의 합작법인인 린데수소에너지 등을 중심으로 액화 수소 플랜트 구축 사업이 활발하게 이루어지고 있다. SK E&S는 SK인천석유화학 공장 내 수소 액화 플랜트를 건설하고 있으며 2023년부터 수도권을 중심으로 3만? 상당의 액화 수소를 공급할 계획이다. 린데수소에너지는 연간 생산량 1만3000? 규모의 액화 수소 플랜트를 건설하고 운영할 계획이며 2023년 5월부터 본격적인 생산에 나선다.

전후방 산업 변화에 기민하게 대응하고 미래 먹거리 창출을 위해 노력하고 있는 글로벌, 국내 플랜트 기업들의 전략이 다양하게 관찰되고 있다. 국내 플랜트 기업이 기존에 영위하고 있는 플랜트 산업뿐만 아니라 새롭게 진입하고 있는 수소 시장에서도 글로벌 패권을 차지할 날을 기대한다.

관련뉴스