저축은행업계가 전세대출과 중도금대출을 포함한 주택담보대출을 사실상 중단하고 있다. 신용대출에 비해 회수 가능성이 높은 주담대마저 중단 수순에 들어간 것이다. 주식과 예적금담보대출까지 고려하면 업계에서 연 10% 미만 신규 담보대출 비중은 거의 자취를 감췄다.

한 저축은행 관계자는 “부동산 경기 하락을 고려하면 주담대는 더 이상 해주기 어렵다”고 했다. 서민의 급전창구로 쓰이는 저축은행 주담대마저 사실상 중단되면서 자영업자들의 자금난은 더욱 가중될 전망이다.

저축은행 주담대가 시중은행 주담대와 다른 점은 후순위라는 것이다. 저축은행에선 담보인정비율(LTV)의 80%까지 대출이 가능하다. 은행 빚에 추가로 대출받은 ‘다중채무’인 경우가 많은 이유다. 그런데 저축은행이 감정가의 80%까지 채워 주담대를 내주면 집값이 20%만 내려도 손실을 볼 수 있다.

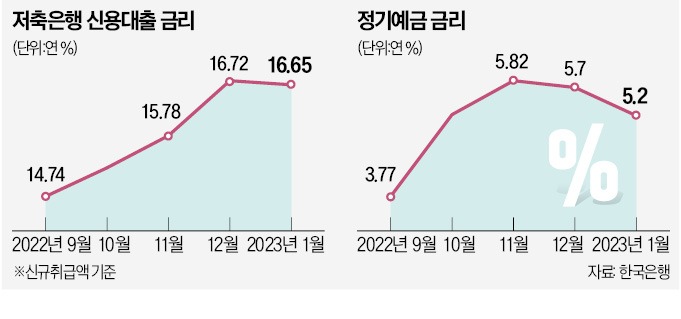

또 저축은행 주담대는 통상 30~40년 만기 원리금분할상환으로 받는 은행 주담대와 달리 5년 만기 일시상환으로 하는 경우가 대부분이다. 최근처럼 부동산 경기 하락 국면에서는 대출을 중단하거나 금리를 크게 올릴 수밖에 없는 이유다. 신용대출은 모든 저축은행의 평균 금리가 연 15%를 넘어섰다. SBI저축은행은 신용점수 900점 이상 차주에게 내준 대출의 평균 금리가 연 15.36%, OK저축은행은 연 16.95%에 이른다.

최근 들어선 자영업자 대출의 연체가 심각하다고 보고 있다. 작년 자영업자 대출이 급격히 늘었는데, 기준금리 인상의 여파로 원리금을 감당하지 못하는 사례가 속출하고 있기 때문이다. 저축은행을 비롯한 2금융권의 자영업자 대출은 작년 9월 말 현재 398조4000억원으로 전년 동기 대비 28.7% 증가했다. 은행(6.5%)보다 4배 높은 증가율이다. 저축은행의 고정이하여신 대출도 전체의 3%를 넘어섰다.

업계 관계자는 “예금금리에 대손비용, 인건비까지 원가가 급등한 가운데 대출은 법정 최고금리에 막혀 사실상 마진을 내기 어려운 수준”이라며 “대다수 저축은행이 당초 순이익 목표를 절반, 많게는 3분의 1까지 줄인 것으로 안다”고 했다.

박진우 기자 jwp@hankyung.com

관련뉴스