부동산 대출 시장의 ‘큰손’으로 꼽히는 새마을금고에서 대규모 부실이 발생할 조짐이다. 지난해 말부터 미분양이 급증하면서 중소 건설사들이 대출 원리금을 대거 연체하기 시작했기 때문이다. 프로젝트파이낸싱(PF) 이전 단계 대출인 브리지론과 PF의 일종인 관리형 토지신탁이 부실의 뇌관으로 지목된다. 사업성 하락으로 본PF를 통해 사업비를 마련하는 데 실패한 사업장까지 속출하면서 원금 손실이 불가피한 대출도 늘고 있다.

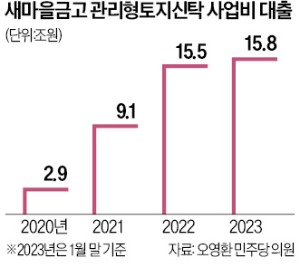

20일 오영환 더불어민주당 의원에 따르면 새마을금고의 관리형 토지신탁은 처음 사업을 시작한 2019년 말에는 1694억원에 불과했는데 부동산 경기가 호황이던 2021년 말 9조992억원으로 늘어난 데 이어 작년 말엔 15조5079억원으로 불어났다. 지난해 6월 대출 규모가 과도하다는 지적이 제기됐지만 반년 새 3조원 가까이 증가했다. 작년 하반기에는 은행과 증권사, 보험사뿐 아니라 농협 신협 등도 부동산 개발사업 관련 대출을 중단한 상태였다.

20일 오영환 더불어민주당 의원에 따르면 새마을금고의 관리형 토지신탁은 처음 사업을 시작한 2019년 말에는 1694억원에 불과했는데 부동산 경기가 호황이던 2021년 말 9조992억원으로 늘어난 데 이어 작년 말엔 15조5079억원으로 불어났다. 지난해 6월 대출 규모가 과도하다는 지적이 제기됐지만 반년 새 3조원 가까이 증가했다. 작년 하반기에는 은행과 증권사, 보험사뿐 아니라 농협 신협 등도 부동산 개발사업 관련 대출을 중단한 상태였다.올 들어선 연체액이 본격적으로 늘고 있다. 2021년 말 처음 발생한 연체액은 60억원에 그쳤는데 작년 말 602억원으로 증가했고, 올해 1월 말엔 1111억원으로 급증했다. 한 시행사 관계자는 “작년 하반기부터 금융사들이 신규 PF를 외면한 데다 기존 브리지론마저 회수하면서 새마을금고가 유일한 자금줄이란 얘기가 많았다”며 “이때 이뤄진 대출이 적지 않을 것”이라고 했다.

신탁사는 시공사가 부도나는 등 공사를 할 수 없게 되면 책임준공확약에 따라 다른 건설사로 시공사를 바꿔 공사를 이어나간다. 시공사를 교체해도 원리금을 갚지 못하면 신탁사는 대주단에 원리금 상환 부담을 지게 된다. 신탁사도 갚지 못하면 새마을금고의 연체가 쌓이고, 공사 중단이 장기화하면 공매를 진행해 부실이 확정된다.

부동산업계는 대규모 부실이 현실화할 수 있다고 우려하고 있다. 건축자재 가격 상승에다 집값 하락으로 수익성이 떨어진 마당에 미분양마저 급증하고 있어서다. 주택도시보증공사에 따르면 작년 12월 말 전국 민간아파트 평균 초기분양률(분양 개시일 이후 3~6개월)은 58.7%에 그쳤을 정도로 침체에 빠졌다.

새마을금고 부동산 대출의 부실을 키운 건 뒤늦은 규제 때문이란 지적이 나온다. 같은 상호금융권이지만 금융당국에 건전성 감독 권한이 있는 농협 신협 등은 2014년부터 이미 ‘상호금융조합의 공동대출 리스크관리 모범규준’을 도입해 부동산 PF 관련 공동대출을 취급하지 않고았다. 공동대출은 여러 곳의 조합이 수십억원씩 자금을 모아 하나의 사업장이나 법인에 내주는 대출이다. 당시 저축은행 사태를 겪으면서 이같은 규정을 도입한 것으로 전해진다.

2019년에는 모범규준을 개정해 건설업·부동산업 각각에 대한 공동대출을 전체 공동대출의 3분의1이하로 제한하기로 했다. 2021년 6월에는 금융위원회가 나서 부동산업과 건설업 공동대출 합계액이 전체 공동대출의 2분의1을 넘기지 않도록 했다. 새마을금고는 작년 10월에야 상호금융정책협의회에서 같은 내용을 결정해 다음달 도입할 예정이다.

박진우/유오상 기자 jwp@hankyung.com

관련뉴스