13일 에프앤가이드에 따르면 코스피지수의 12개월 선행 주가수익비율(PER)은 13.9배(12일 기준)로 집계됐다. 유동성 장세로 코스피지수가 3200을 넘었던 2021년 7월(12배)보다 더 높은 수준이다. 이정연 메리츠증권 연구원은 “기업의 예상 순이익에 비해 증시가 고평가됐다는 의미”라며 “주가 방향성은 이익 변화에 달렸다”고 분석했다. 이런 상황에선 실적 전망치가 높아지고 있는 종목과 산업으로 투자 대상을 좁혀야 한다는 게 전문가들의 공통적인 견해다.

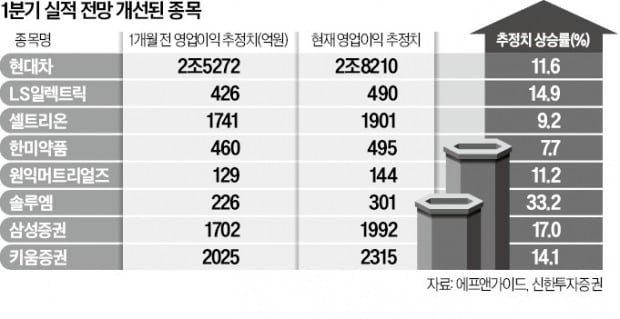

에프앤가이드에 따르면 전력, 전기차, 정보기술(IT), 증권, 반도체 부품·소재, 제약 등 업종에서 실적 전망이 대체적으로 개선되는 것으로 나타났다. 전력업종에선 LS일렉트릭의 1분기 영업이익 전망치가 최근 한 달간 14.9% 상승했다. 국내 2차전지와 반도체기업의 북미 진출이 잇따르면서 배전시스템 수주가 덩달아 늘었다. 경쟁사인 현대일렉트릭도 최근 한 달간 영업이익 전망치가 6.2% 상승했다.

완성차들의 실적 눈높이도 높아졌다. 최근 한 달간 현대차와 기아차의 1분기 영업이익 전망치는 각각 12.1%, 11.6% 올랐다. 현대차그룹이 최근 발표한 대규모 전기차 투자 계획도 훈풍이 되고 있다. 이재일 유진투자증권 연구원은 “반도체 공급 차질이 해소됨에 따라 공장 가동률이 오르면서 고정비 절감 효과가 나타났고 한국 미국 등 주요 시장 점유율도 상승 중”이라고 설명했다.

지난해 4분기 ‘어닝쇼크’를 냈던 증권주들도 실적 전망치가 올랐다. 올 1분기 주식 거래가 늘면서 브로커리지 부문 수익이 커졌기 때문이다. 키움증권과 삼성증권의 1분기 영업이익 전망치는 최근 한 달간 각각 14.1%, 17.0% 높아졌다. 반도체 소재·부품주들도 업황이 바닥을 쳤다는 인식에 실적 전망치가 높아졌다. 반도체 제조용 특수가스 업체인 원익머트리얼즈는 영업이익 전망치가 11.2%, 전기부품업체 솔루엠은 33.2% 올랐다. 이재림 신한투자증권 연구원은 “역성장과 기업 실적 추정치가 하향하면서 실적 전망치가 올라가는 종목들의 희소성이 높아졌다”며 “이런 시기엔 이익 모멘텀이 있는 기업을 선택하는 전략이 유효하다”고 했다.

배태웅 기자 btu104@hankyung.com

관련뉴스