▶마켓인사이트 4월 17일 오전 11시26분

신용등급 A급 이하 비우량 회사채에 대한 옥석 가리기가 본격화되고 있다. 같은 신용등급 내에서도 업종별 차별화가 뚜렷해지고 있다. 한국은행의 기준금리 동결 등으로 회사채 시장 투자심리가 다소 살아나고 있지만 경기 둔화 우려가 여전히 가시지 않고 있다는 게 채권 전문가들의 설명이다.

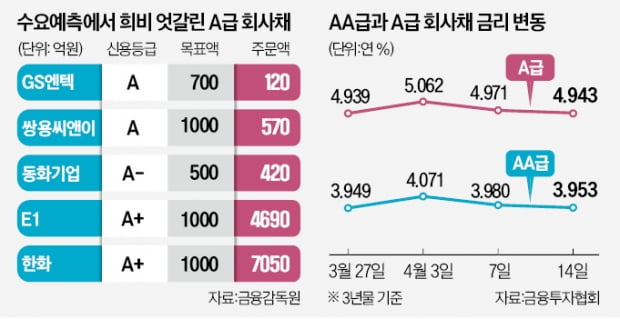

일부 A급 기업은 건설 경기 부진이 발목을 잡았다. 전방산업인 건설업에 대한 우려가 회사채 수요예측에 반영된 것으로 풀이된다. 동화기업은 14일 진행된 회사채 수요예측에서 500억원 모집에 420억원의 주문을 받는 데 그쳤다. 동화기업은 목재, 화학 등을 주력 사업으로 하고 있다. 시멘트 제조회사인 쌍용C&E도 6일 열린 1000억원어치 회사채 수요예측에서 570억원만 들어왔다. 두 회사 모두 증액 발행이 어려울 전망이다.

저조한 실적도 투자심리 악화로 이어졌다. GS엔텍은 3일 이뤄진 700억원 모집에 120억원의 주문을 받는 데 그쳐 나머지는 증권사가 떠안았다. GS엔텍은 2010년 GS그룹에 편입된 화공기기 및 발전설비 제작 업체다. GS글로벌의 지급 보증을 통해 신용등급 ‘A’를 받았지만, 수년째 적자가 누적되면서 투자 수요 확보에 어려움을 겪었다.

반면 ‘뭉칫돈’을 받은 A급 이하 기업들도 눈길을 끌고 있다. 이날 회사채 수요예측을 연 대한항공(BBB+)은 1500억원 모집에 5985억원의 주문을 받았다. 한국기업평가가 이달 대한항공의 신용등급 전망을 ‘안정적’에서 ‘긍정적’으로 높이는 등 신용도 개선 효과를 누린 것으로 풀이된다.

액화석유가스(LPG) 수입사인 E1(A+)은 1000억원어치 회사채 수요예측에서 4690억원의 자금을 받으면서 발행 규모를 1600억원으로 늘렸다. LPG 제품 수요 증가에 힘입어 호실적을 낸 게 인기 비결로 꼽힌다. E1의 지난해 영업이익은 연결 기준 2787억원으로 전년 56억원에서 4899.4% 증가했다. ESG(환경·사회·지배구조) 채권 발행에 나선 한화(A+)도 수요예측에서 ‘완판’에 성공했다. 1000억원어치 ESG 채권 수요예측에서 7050억원의 주문을 받았다. 발행 규모도 1000억원에서 1900억원으로 확대됐다.

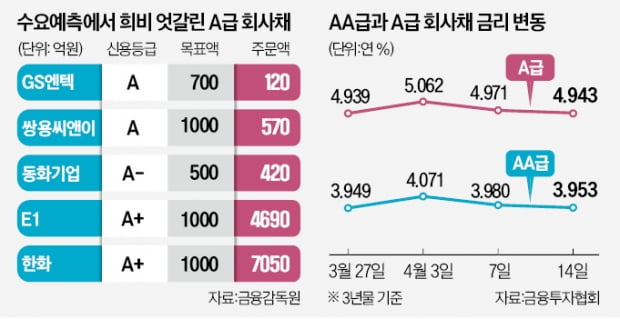

회사채 시장 등판을 준비 중인 A급 이하 비우량 기업들도 경계감을 높이고 있다. 건설채인 KCC건설(A-) 등은 물량을 채우는 데 난항을 겪을 수 있다는 전망도 나온다. 이화진 현대차증권 연구원은 “미국 실리콘밸리은행(SVB)과 유럽 크레디트스위스(CS) 사태가 빠르게 안정됐지만 경계감이 아직 남아있다”며 “AA급 우량채 등 안전자산 선호 현상과 A급 이하 비우량채의 가격 메리트 사이에서 고민하는 기관투자가가 늘어나고 있다”고 말했다.

장현주 기자 blacksea@hankyung.com

신용등급 A급 이하 비우량 회사채에 대한 옥석 가리기가 본격화되고 있다. 같은 신용등급 내에서도 업종별 차별화가 뚜렷해지고 있다. 한국은행의 기준금리 동결 등으로 회사채 시장 투자심리가 다소 살아나고 있지만 경기 둔화 우려가 여전히 가시지 않고 있다는 게 채권 전문가들의 설명이다.

건설 경기 부진에 발목

17일 투자은행(IB) 업계에 따르면 이달 들어 지난 14일까지 회사채 시장에 나온 A급 이하 비우량채는 총 8곳이다. 이 가운데 콘텐트리중앙(BBB), GS엔텍(A), 쌍용씨앤이(A), 동화기업(A-)이 회사채 수요예측에서 미매각을 피하지 못했다.일부 A급 기업은 건설 경기 부진이 발목을 잡았다. 전방산업인 건설업에 대한 우려가 회사채 수요예측에 반영된 것으로 풀이된다. 동화기업은 14일 진행된 회사채 수요예측에서 500억원 모집에 420억원의 주문을 받는 데 그쳤다. 동화기업은 목재, 화학 등을 주력 사업으로 하고 있다. 시멘트 제조회사인 쌍용C&E도 6일 열린 1000억원어치 회사채 수요예측에서 570억원만 들어왔다. 두 회사 모두 증액 발행이 어려울 전망이다.

저조한 실적도 투자심리 악화로 이어졌다. GS엔텍은 3일 이뤄진 700억원 모집에 120억원의 주문을 받는 데 그쳐 나머지는 증권사가 떠안았다. GS엔텍은 2010년 GS그룹에 편입된 화공기기 및 발전설비 제작 업체다. GS글로벌의 지급 보증을 통해 신용등급 ‘A’를 받았지만, 수년째 적자가 누적되면서 투자 수요 확보에 어려움을 겪었다.

반면 ‘뭉칫돈’을 받은 A급 이하 기업들도 눈길을 끌고 있다. 이날 회사채 수요예측을 연 대한항공(BBB+)은 1500억원 모집에 5985억원의 주문을 받았다. 한국기업평가가 이달 대한항공의 신용등급 전망을 ‘안정적’에서 ‘긍정적’으로 높이는 등 신용도 개선 효과를 누린 것으로 풀이된다.

액화석유가스(LPG) 수입사인 E1(A+)은 1000억원어치 회사채 수요예측에서 4690억원의 자금을 받으면서 발행 규모를 1600억원으로 늘렸다. LPG 제품 수요 증가에 힘입어 호실적을 낸 게 인기 비결로 꼽힌다. E1의 지난해 영업이익은 연결 기준 2787억원으로 전년 56억원에서 4899.4% 증가했다. ESG(환경·사회·지배구조) 채권 발행에 나선 한화(A+)도 수요예측에서 ‘완판’에 성공했다. 1000억원어치 ESG 채권 수요예측에서 7050억원의 주문을 받았다. 발행 규모도 1000억원에서 1900억원으로 확대됐다.

A급 회사채 잣대 깐깐해져

전문가들은 회사채 시장에서 기업별 업종별 온도 차가 뚜렷해지고 있다고 설명했다. 금리 동결로 회사채 시장이 활기를 띠고 있지만 경기 둔화 우려 등으로 기관이 보수적인 잣대로 A급 회사채를 살펴보고 있어서다. 전기요금 인상 유보로 한전채 발행량이 좀처럼 줄어들지 않으면서 A급 이하 회사채에 대한 수요를 빨아들이고 있다는 의견도 끊이지 않는다.회사채 시장 등판을 준비 중인 A급 이하 비우량 기업들도 경계감을 높이고 있다. 건설채인 KCC건설(A-) 등은 물량을 채우는 데 난항을 겪을 수 있다는 전망도 나온다. 이화진 현대차증권 연구원은 “미국 실리콘밸리은행(SVB)과 유럽 크레디트스위스(CS) 사태가 빠르게 안정됐지만 경계감이 아직 남아있다”며 “AA급 우량채 등 안전자산 선호 현상과 A급 이하 비우량채의 가격 메리트 사이에서 고민하는 기관투자가가 늘어나고 있다”고 말했다.

장현주 기자 blacksea@hankyung.com

관련뉴스