증시 침체 등의 영향으로 올해 1분기 글로벌 기업공개(IPO) 시장을 통한 자금 조달액이 전년 동기 대비 3분의1 토막난 것으로 나타났다.

26일 회계·컨설팅기업 EY한영은 '2023년 1분기 EY 글로벌 IPO 트렌드 리포트'를 통해 올 1분기 기준 IPO 조달 금액이 총 215억달러로 전년 동기 대비 61% 급감했다고 밝혔다.

IPO 건수에 비해 규모가 크게 줄었다. 세계 IPO 건수는 299건으로 전년 동기 대비 8% 감소했다. 지난 수년간 IPO 시장 주축이었던 정보기술(IT) 기업들의 가치평가(밸류에이션) 규모가 최근 급격히 떨어진 영향이 컸다. IT분야의 올 1분기 IPO 수는 전년 동기 대비 9% 늘어난 62건이었으나, 조달금액 규모는 38% 수준으로 떨어졌다. 지난해 1분기엔 99억달러(약 13조2500억원)였지만 올 1분기는 38억달러(약 5조860억원)에 그쳤다.

조달금액 1위 분야는 에너지 부문이었다. 59억달러로 전체의 27%를 차지했다. 아랍에미리트(UAE)의 국영 석유공사 애드녹(ADNOC) 상장 영향이 컸다. 지난 3월 IPO를 한 애드녹은 총 24억7600만달러를 조달했다. 올 1분기에 나온 유일한 빅딜(조달금액 10억 달러 이상)이다.

에너지 부문의 조달금액 규모는 전년 동기 대비 52% 내렸다. 작년 1월 국내 증시 사상 'IPO 최대어'였던 LG에너지솔루션이 기저효과를 내서다. LG에너지솔루션은 당시 12조7500억원을 공모했다.

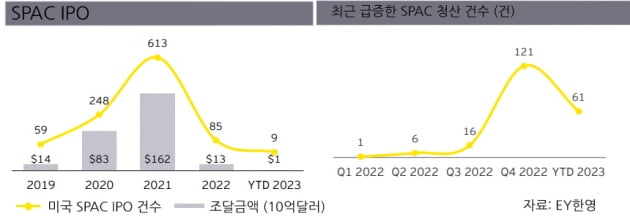

한동안 우회상장 방법으로 주목받은 스팩(SPAC·기업인수목적회사)을 통한 IPO도 줄었다. 올 1분기 스팩 IPO 건수는 16건으로 6년만에 가장 적었다. 조달금액은 9억달러로 2016년 이래 최소였다. 기존 스팩 상장 기업들의 성적 부진과 청산 가능성이 부각된 영향으로 신규 스팩 IPO에 대한 시장의 투자 심리도 급격하게 식었다는 설명이다.

지역별로는 아시아태평양 지역이 1분기 글로벌 IPO 건수의 59%를 차지했다. 한국은 총 13건이 나와 건수 기준으로 글로벌 9위를 기록했다. 모두 5000만 달러 미만 코스닥 상장 건으로서 ‘빅딜’은 없었다는 평가다.

EY는 "대규모 IPO는 중국과 미국 증시를 향하는 한편 신흥시장 증시는 작은 규모 IPO를 주로 하는 분위기"라고 설명했다.

박정익 EY한영 감사부문 마켓리더는 "거시경제와 지정학적 불확실성, 글로벌 은행 시스템의 불안 가중 등으로 인해 투자자들이 성장보다 명확한 수치가 있는 현재 가치를 우선시하는 분위기"라며 "이때문에 IPO 여건이 어려워지면서 IPO 규모 등이 축소되는 경향이 뚜렷하다"고 했다. 그는 "당분간 IPO 시장은 유동성이 부족한 기간을 거칠 것"이라며 “인플레이션이 고점을 지나서 완화되고, 중국 경제가 반등하는 등 시장 안정화의 신호가 보이면 그간 지연된 IPO 활동이 재개되겠으나 이전에 비해 밸류에이션은 낮아질 것"이라고 전망했다.

선한결 기자 always@hankyung.com

관련뉴스