이 기사는 국내 최대 해외 투자정보 플랫폼 한경 글로벌마켓에 게재된 기사입니다.

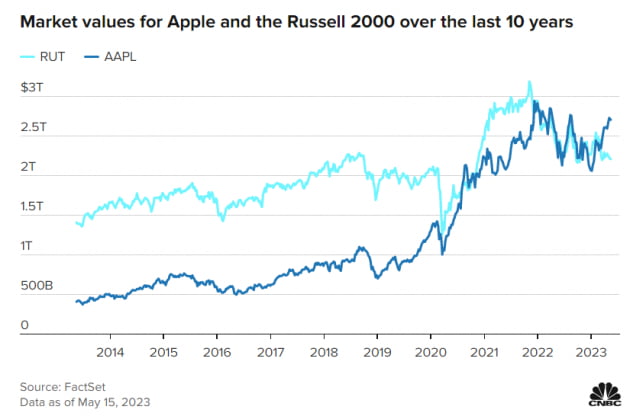

애플의 시가총액이 미국 증시에 상장된 2000개 대표 소형주의 시가총액 총합보다 큰 것으로 나타났다. 투자자들이 경기침체를 피할 수 있는 대형주로 쏠림 현상이 심화되고 있다는 분석이다.

CNBC는 15일(현지시간) 팩트셋을 인용해 애플의 시총이 2조7140억달러(약 3638조원)으로 소기업을 대표하는 러셀2000지수를 구성하는 2000개 소기업의 시가총액을 모두 더한 2조2080억달러(약 2960조원)보다 크다고 보도했다.

이같은 현상은 올 들어 거시경제의 불확실성이 커지면서 대형주에 대한 선호 현상이 광범위하게 확대되고 있기 때문으로 풀이된다.윌리 델위치 하이마운트리서치 창업자는 "애플이 소형주보다 강하다는 것만을 뜻하지 않는다"며 "애플이 강세를 보일 동안 소형주가 약세를 면치 못했다"고 설명했다.

올해 러셀2000을 구성하는 소기업들의 실적은 기대를 밑돌았다. 소기업들이 일반적으로 거시경제의 건전성에 더 민감하기 때문이다. S&P500 지수는 올 들어 7% 이상 상승한 데 비해 러셀2000 지수는 올 들어 거의 변동이 없다.

대형주 쏠림 현상은 전통적인 경기 방어주의 약세에서도 원인을 찾을 수 있다. 델위치 창업자는 "경기가 안 좋을 때 수익률을 방어할 수 있었던 유틸리티와 부동산이 올해 하락했다"며 "투자자들은 경기 둔화 때 안전한 투자처로 애플을 비롯한 기타 대형 기술주를 매수하고 있다"고 분석했다.

다만 이런 대형주 쏠림현상은 부작용을 불러올 수 있다. 델위치는 현재 시장 상황을 "장군이 앞장 서고 부대가 뒤따라야 하는데 지금은 부대가 멈춰서서 전진하지 않겠다는 형국"이라고 비유했다. 그는 "대형주만 성장하고 나머지는 정체된 상황에서 리더 가운데 하나가 넘어질 위험이 커진다"며 "그렇게 되면 더 폭넓은 조정이 일어날 수 있다"고 지적했다.

이런 대형주 쏠림현상에서도 투자 기회를 찾을 수 있다는 의견도 나온다. 질 캐리홀 뱅크오브아메리카 애널리스트는 "러셀2000이 S&P500보다 훨씬 저렴해 향후 10년 동안 더 높은 수익률을 가져다줄 수 있다"며 "미국 내 자본지출 주기, 리쇼어링, 탈세계화 등 다양한 요인들이 복합적으로 작용하면 소형주의 상승을 기대할 수 있다"고 내다봤다. 다만 그는 최근 지역은행 위기로 신용경색이 발생할 우려를 감안하면 "전술적으로 조심스럽게 접근해야 한다"고 말했다.

실리콘밸리=서기열 특파원 philos@hankyung.com

관련뉴스