중국을 중심으로 세계화 구도가 재편되며 달러 위기론이 대두되고 있지만 유럽에선 여전히 달러 패권이 공고한 것으로 나타났다. 국제 자본시장의 절반을 달러가 차지하고 있어서다. 미 중앙은행(Fed)의 금리 정책의 여파가 유럽 중앙은행(ECB)의 긴축 여부를 결정할 것이란 관측이 나온다.

28일(현지시간) 월스트리트저널(WSJ)에 따르면 탈(脫)세계화 기조에도 유럽 지역에서 달러의 영향력은 여전히 공고한 것으로 나타났다. 달러가 세계 자본시장을 지배하고 있어서다. 원자재 시장에서 대체 통화를 활용한 거래가 늘어나고 있지만 여전히

지난해 우크라이나 전쟁이 발발한 뒤 세계 구도가 재편되며 달러화 패권에 대한 역풍이 거세졌다. 국제 상품거래에서 달러화를 사용 비중이 줄어든 것이다. 러시아와 중국, 인도, 사우디아라비아를 중심으로 루블화와 위안화로 원자재 계약을 맺기 시작했다.

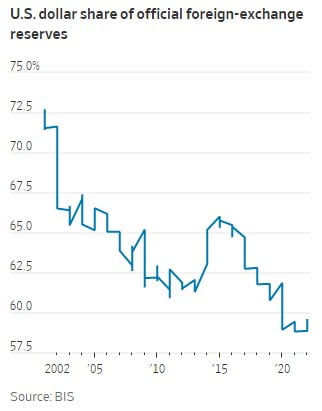

대체 통화가 확대되면서 달러를 보유하는 규모도 줄어들었다. 세계 중앙은행 외환보유고에서 달러가 차지하는 비중은 20년 전 72%에서 지난해 2분기 60%로 감소했다. 지난해 4분기에는 58%로 떨어지며 20년 내 최저치를 기록했다.

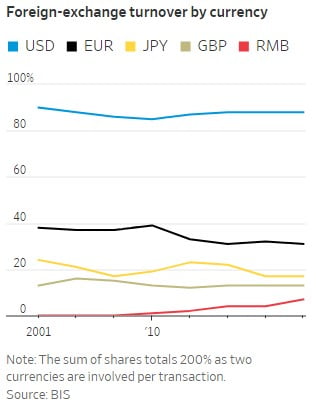

하지만 달러는 여전히 세계를 지배하는 기축통화로 자리 잡고 있다. 세계 무역의 절반이 달러로 거래되고 있으며 국제 증권 및 채권의 절반도 달러화로 발행된다. 세계 외환거래의 90%는 달러로 이뤄지고 있으며 이 수치는 20년째 바뀌지 않고 있다.

달러가 자본시장에 미치는 영향력은 각국 경제에도 확산했다. 달러 가격이 변하면 미국 외의 국가에서 자본이 대거 유출된다. 차입비용은 증가하고 달러 대비 자국 통화가치가 급격히 떨어진다. ECB에 따르면 이 같은 원리로 인해 미국의 머니마켓펀드(MMF) 금리 변동분의 3분의 1가량이 독일 금리에 전가된다.

달러는 세계 상품시장에도 영향을 끼친다. 원유같이 달러와 연동된 원자재는 달러 가치에 따라 가격 변동 폭이 커지게 된다. 환위험이 내재한 것이다. 또 Fed가 금리를 인상해 미국 경기가 둔화하게 되면 원자재 수요가 대폭 줄어들어 변동 폭이 커진다.

ECB에 따르면 Fed의 통화정책이 미국만큼 유럽에도 큰 영향력을 끼쳤다. 1991년~2019년간 Fed가 긴축에 나설 때마다 유로존(유로화 사용 20개국)의 산업생산, 기업 대출, 주가, 물가상승률이 감소한 것이다. ECB가 유로-달러 환율을 계속 주시하는 이유다.

ECB가 미국 경기침체 여부를 검토한 뒤 금리 결정에 나설 것이란 관측이다. 미국에 대한 수출 규모가 점차 늘어나고 있어서다. 미국 가계의 소비력이 유럽의 금리를 결정할 것이란 의견도 나온다. EU와 미국 간 무역 규모는 지난 3월 860억달러로 전년 대비 8% 증가했다.

일각에서는 미국 경제가 경착륙하는 게 ECB의 금리 결정을 도울 것이란 주장도 나온다. 미국 의존도가 높은 유럽 경제도 침체하지만 달러가 약화할 거란 이유에서다. 유럽의 에너지 수입 가격이 내려가게 되면 인플레이션도 완화될 거란 전망이다.

WSJ은 "미국이 침체에 빠지게 되면 유럽 경제 성장의 발판이 사라지게 될 것이다"라며 "하지만 달러화 약세가 유럽 중앙은행의 정책 결정에는 더 좋은 환경이 될 것"이라고 짚었다.

오현우 기자 ohw@hankyung.com

관련뉴스