4일 금융권에 따르면 은행·금융지주사들은 1조원어치 가까운 신종자본증권 발행을 준비하고 있다. 지난달 31일 우리은행과 농협금융지주가 발행한 신종자본증권은 대규모 투자금이 몰리며 흥행에도 성공했다. 우리은행의 10년 만기 상각형 조건부자본증권(후순위채)은 2700억원 모집에 6100억원의 주문이 들어와 우리은행은 발행액을 4000억원으로 늘렸다. 농협금융지주도 5년 콜옵션(조기상환권)을 기준으로 2700억원 모집에 3590억원의 주문을 받아 발행액을 4000억원까지 증액했다.

4일 금융권에 따르면 은행·금융지주사들은 1조원어치 가까운 신종자본증권 발행을 준비하고 있다. 지난달 31일 우리은행과 농협금융지주가 발행한 신종자본증권은 대규모 투자금이 몰리며 흥행에도 성공했다. 우리은행의 10년 만기 상각형 조건부자본증권(후순위채)은 2700억원 모집에 6100억원의 주문이 들어와 우리은행은 발행액을 4000억원으로 늘렸다. 농협금융지주도 5년 콜옵션(조기상환권)을 기준으로 2700억원 모집에 3590억원의 주문을 받아 발행액을 4000억원까지 증액했다.신한금융지주도 3350억원의 신종자본증권 발행 계획을 확정했다. 조달 자금 중 1550억원은 운영자금으로, 나머지 1800억원은 채무상환자금 등으로 사용할 예정이다. 하나금융지주도 운영자금 조달과 채무 상환을 위해 2700억원 규모의 신종자본증권을 발행하기로 했다. 지방 금융지주 중에선 DGB금융이 1050억원의 신종자본증권 발행을 결정했다.

신종자본증권은 만기가 없거나 만기가 통상 30년 이상으로 길어 주식과 채권 성격을 동시에 지닌 하이브리드 채권이다. 영구채 성격이 강해 국제결제은행(BIS) 자기자본비율 산정 때 자본으로 인정받기 때문에 금융사의 자본 확충 수단으로 활용된다.

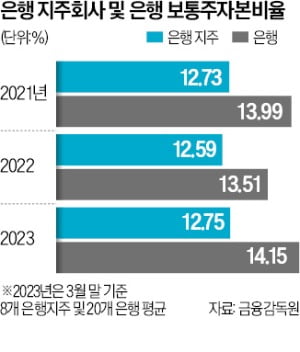

금융위원회는 내년 5월 1일부터 은행과 은행지주에 대해 경기대응완충자본(CCyB)을 부과하는 방식으로 자기자본을 1%포인트 추가로 쌓도록 했다. 5대 은행은 11% 이상의 보통주 자본비율을 유지해야 한다. 5대 은행의 3월 말 기준 보통주 자본비율은 11%를 웃돌지만 버퍼(여력) 유지를 위해선 추가 자본 적립이 필요하다고 은행권은 보고 있다.

김보형 기자 kph21c@hankyung.com

관련뉴스