투자의견 ‘매수’를 유지하고, 스카이팩 가치 상향을 반영해 목표주가를 7만2000원으로 올렸다.

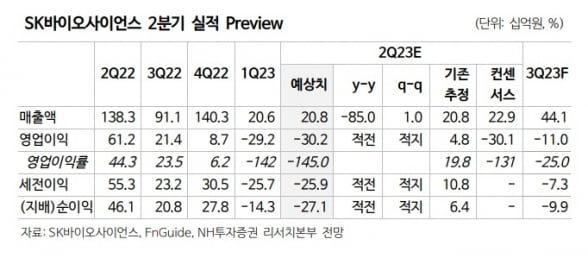

SK바이오사이언스의 2023년 2분기 매출은 전년 동기 대비 85% 감소한 208억원, 영업손실은 302억원으로 추정했다. 박병국 연구원은 “2분기 실적 구조는 1분기와 유사할 것”이라며 “매출은 변화가 없는 반면 R&D 비용의 지속적인 상승으로 인해 적자를 지속할 전망”이라고 말했다.

하반기에는 독감 백신 확대와 노바백스 정산으로 매출이 증가할 것으로 예상했다. 올해 연간 매출은 1402억원으로 작년보다 69% 감소하고, 영업손실은 671억원으로 적자전환할 것으로 추정했다.

노바백스 정산 매출은 보수적으로 500억원으로 추산했고, 계약에 따라 상향 가능하다고 했다. 내년 영업손실은 415억원, 2025년엔 흑자전환해 475억원의 영업이익을 낼 것으로 예상했다.

박 연구원은 “코로나19 이후 실적 부진은 장기화되겠지만, 이 시기에 벌어들인 현금으로 사업 다각화를 지속 검토 중”이라며 “회사의 사업과 연결 가능한 백신 사업 글로벌화, 위탁개발생산(CDMO) 기업 인수합병(M&A)을 우선 검토 중”이라고 했다.

사노피와 공동개발 중인 스카이팩의 임상 2상 데이터가 회사 가치 및 모멘텀에 가장 중요하다고 판단했다. 스카이팩 2상 결과는 오는 29일 사노피 R&D 데이에 공개될 전망이다. 박 연구원은 “긍정적인 데이터가 공개될 경우 하반기에 임상 3상 진입에 대한 논의 및 결과 공유가 있을 것”이라고 말했다.

김예나 기자 yena@hankyung.com

관련뉴스