이 기사는 08월 02일 14:42 마켓인사이트에 게재된 기사입니다.

아웃도어 브랜드 용품 제조사 동인기연이 유가증권시장 IPO를 위한 상장 예비 심사를 청구했다. 구주 매출 비중이 40%로 높은 편이란 점이 변수가 될 것으로 보인다.

2일 투자은행(IB) 업계에 따르면 동인기연은 지난 1일 한국거래소에 유가증권시장 상장을 위한 상장 예비 심사를 청구했다. 주관사는 NH투자증권이다. 상장 예비 심사에 드는 시간을 감안하면 연내 상장이 가능할 것으로 전망됐다.

이 회사는 1992년 설립된 아웃도어 브랜드 주문자상표부착생산(OEM)·제조업자개발생산(ODM) 기업이다.

‘아크테릭스’ ‘그레고리’ ‘파타고니아’ ‘예티’ ‘블랙다이아몬드’ 등 40여 개 글로벌 아웃도어 브랜드의 배낭과 등산용품을 평균 20년 이상 만들고 있다. 고강도 알루미늄 압출 기술을 활용해 등산 스틱과 캠핑 의자 등도 제조한다.

최대 주주는 창업자인 정인수 대표로 지분 84%를 보유하고 있다. 2대 주주는 큐캐피탈파트너스와 JB자산운용이 설립한 펀든 '큐씨피 제이비 기술 가치평가'로 지분 15%를 소유하고 있다.

지난 2019년 큐캐피탈파트너스와 JB자산운용은 동인기연에 150억원을 투자했다. 당시 기업가치는 약 1000억원이었다.

당시 3년이 지난 작년까지 IPO를 진행하기로 약속했지만, 코로나19로 영업실적에 타격을 받으면서 IPO 일정이 올해로 미뤄졌다. 동인기연은 필리핀과 베트남 공장에서 대다수 물량을 소화했는데, 코로나19로 공장 운영이 정상적으로 이뤄지지 않아서다.

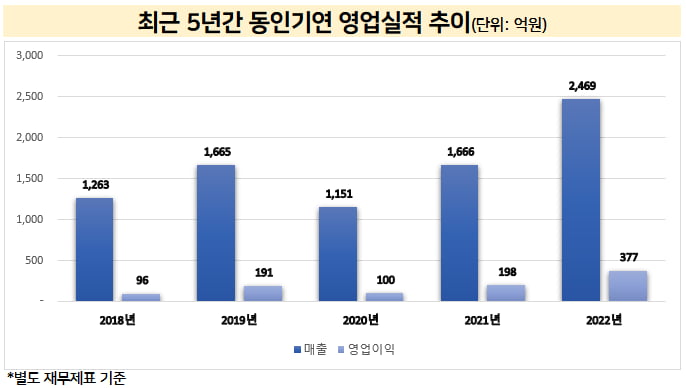

코로나19 펜데믹이 종료된 뒤 동인기연은 실적 반등에 성공했다. 작년 별도 기준 매출은 2469억원, 영업이익은 377억원으로 전년 대비 매출은 48.2%, 영업이익은 90.7% 증가했다.

야외 활동이 다시 활발해지면서 배낭과 등산용품 수요가 증가한 데다 미국과 중국의 무역 갈등으로 중국에 봉제 공장을 둔 경쟁사들이 수출에 어려움을 겪으면서 반사이익을 봤다.

IB업계는 구주 매출 비중이 작지 않다는 점을 IPO 흥행 변수로 꼽는다. 동인기연이 제출한 상장 예비 심사 청구서에 따르면 공모구조는 구주매출 비중은 약 40%다.

기존 투자자의 투자금 회수는 물론 유가증권시장 상장 규정상 주식 분산 요건(일반주주 소유 비율 25% 이상 등)을 충족시키기 위한 선택이다.

공모주 시장에 활기가 돌면서 올해 유가증권시장 문을 두드리는 기업은 점차 늘어나고 추세다. 이 중 구주매출을 검토하는 기업이 다수인 것으로 알려졌다.

SK에코플랜트를 비롯해 엔카닷컴, 재원산업, 단석산업, IGA웍스, 에이피알 등이 내부적으로 상장 시기를 검토하고 있다. 올해 초 상장을 철회했던 오아시스와 케이뱅크 등도 재도전 시기를 저울질하는 것으로 알려졌다.

IB 업계 관계자는 “코로나 팬데믹 기간 전후로 투자를 유치한 기업들이 대다수”라며 “시장 상황이 좋을 때 투자금 회수 기회를 확보하려는 주주들의 요청이 적지 않은 편”이라고 말했다.

업계에선 올해 첫 유가증권시장 상장에 도전하는 넥스틸 공모 결과를 주목하고 있다. 넥스틸 구주매출 비중은 48%로 높은 편에 속한다. 넥스틸은 이날부터 3일까지 기관 수요예측, 9~10일 일반 청약을 진행한다.

투자자가 유가증권시장 IPO 기업의 구주 매출을 어떻게 바라보는지를 파악할 수 있는 가늠자로 평가됐다.

증권사 IPO 관계자는 "작년부터 유가증권시장 상장을 시도했던 기업 중 구주 매출이 높은 편이었던 곳들은 예외 없이 논란에 휩싸였다"며 "시장 상황이 달라진 만큼 투자자의 반감도 낮아졌길 기대하고 있다"고 말했다.

최석철 기자 dolsoi@hankyung.com

관련뉴스