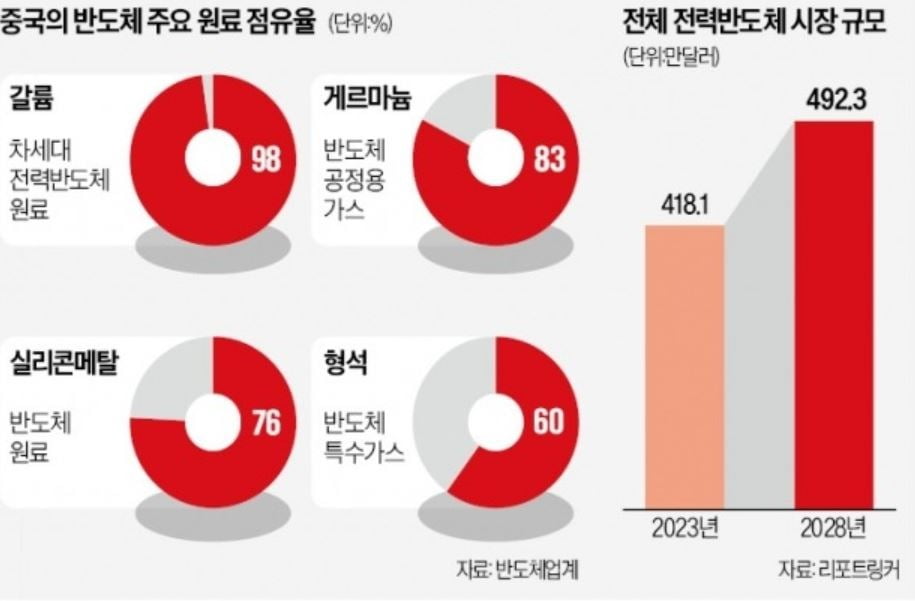

요즘 전 세계 반도체·웨이퍼(반도체 원판) 기업 구매 담당자들의 관심사는 ‘갈륨’ 확보다. 세계 갈륨 생산량의 98%를 담당하는 중국이 지난 8월부터 수출 규제를 시작했기 때문이다. 갈륨·암모니아 화합물인 질화갈륨(GaN)은 차세대 전력반도체 웨이퍼의 원료로 쓰인다.

7월엔 한국의 중국산(産) 갈륨 수입액이 전년 동기 대비 122% 급증했다. 가격도 전월 대비 50% 급등했다. 국내 반도체·웨이퍼 기업들이 규제 시작 전 ‘사재기’에 나선 영향으로 분석된다. 업계에선 “중국의 갈륨 수출 규제는 글로벌 자원 전쟁의 상징”이란 얘기가 나온다.

전력반도체는 특성상 고전압, 고주파수, 고열 등의 극한 환경에서 성능을 구현할 수 있어야 한다. 반도체 기업들은 실리콘보다 물리적 특성이 우수한 실리콘카바이드(SiC)와 GaN 웨이퍼를 통해 칩을 생산하기 시작했다. GaN 전력반도체는 고속 무선 충전, RF 통신, 전기차에 주로 쓰이고, SiC 전력반도체는 발전설비와 전기차 등에 적용된다. 전기차, 서버에 들어가는 전력반도체 수요가 늘고, 로봇 등에도 확대 적용될 것이란 전망이 나온다. KDB미래전략연구소는 글로벌 전력반도체 시장 규모가 2019년 450억달러에서 올해 530억달러 규모로 성장할 것으로 전망했다.

주요 글로벌 반도체 기업이 차세대 전력반도체 시장에 뛰어들고 있다. 대표적인 사례가 삼성전자다. 이 회사는 지난 7월 열린 파운드리(반도체 수탁생산) 포럼에서 “2025년부터 데이터센터 컨슈머, 자율주행차용 8인치 GaN 전력반도체 파운드리 서비스를 시작한다”고 발표했다. 3월 ‘전력반도체 태스크포스(TF)’를 신설한 이후 사업 진출을 처음 공식화한 것이다. SK하이닉스 자회사 키파운드리와 DB하이텍도 2025년 생산을 목표로 8인치 GaN 전력반도체 개발을 진행 중이다.

GaN과 쌍벽을 이루는 SiC 웨이퍼의 소재인 탄화규소 역시 중국이 전 세계 생산량의 50%가량을 점유하고 있는 것으로 알려졌다. 박재근 한양대 융합전자공학부 석학교수는 “GaN 전력반도체는 저전력·고주파가 특징으로 인공지능(AI) 서버와 전기차 등에 많이 들어간다”며 “‘GaN 웨이퍼’ 원료를 중국이 통제하기 시작했기 때문에 미국의 타격이 예상된다”고 설명했다.

서방 국가와 글로벌 기업은 발등에 불이 떨어졌다. 대책을 마련하기 위해 고심 중이다. 네덜란드 광물·금속 생산업체 니르스타는 미국 테네시주 클락스빌의 아연제련소에 1억5000만달러(약 2000억원)를 투입해 갈륨·게르마늄 회수·처리 시설을 건설하는 계획을 검토 중이다. 공급망 혼란을 최소화하기 위해 호주, 유럽 등의 매장 지역에서도 갈륨을 생산하는 방안을 검토하고 있다.

반도체 기업의 웨이퍼 등과 관련한 신소재 개발 경쟁도 치열하다. 차세대 반도체 성능을 높이고 기존 원료 의존도를 낮추기 위한 목적이다. 패키징(후공정)용 실리콘인터포저 신소재 개발에 나선 삼성전자가 대표적이다.

황정수 기자 hjs@hankyung.com

관련뉴스