이 기사는 10월 04일 11:50 마켓인사이트에 게재된 기사입니다.

한국투자증권이 누적 3분기 주식발행시장(ECM)에서 1위에 올랐다. SK이노베이션 유상증자와 두산로보틱스 기업공개(IPO) 등 대형 거래 등을 맡으며 순위를 끌어올렸다. 대규모 유상증자를 도운 증권사들의 순위가 뛰어오르며 순위가 요동쳤다.

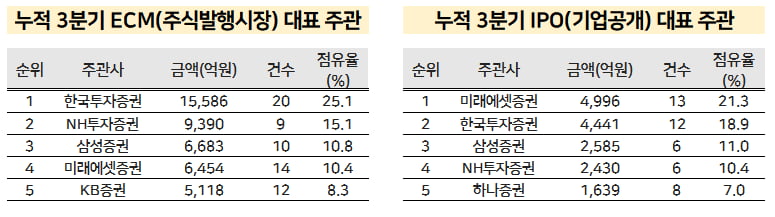

4일 한국경제신문 자본시장 전문매체인 마켓인사이트와 에프앤가이드가 함께 집계한 결과 한국투자증권은 3분기까지 ECM 부문에서 20건을 맡아 1조5586억원 규모의 대표 주관 실적을 쌓았다. 주관 실적과 주관 건수 모두 1위에 이름을 올렸다.

상반기까지 ECM 실적 3위에 머물렀지만 3분기에 조 단위 대형 유상증자부터 중소형 거래까지 섭렵하며 순위를 끌어올렸다.

한국투자증권은 3분기에 SK이노베이션 유상증자(공모금액 1조1433억원), 두산로보틱스 IPO(4212억원), CJ CGV 유상증자(4153억원) 등 대형 거래의 대표 주관에 빠짐없이 참여했다. 이 밖에 인텔리안테크(901억원), 보로노이(612억원), 노을(485억원) 등 중소형 유상증자까지 단독으로 대표 주관하며 존재감을 드러냈다.

2위는 NH투자증권이 차지했다. 총 9건의 대표 주관을 맡아 9390억원의 실적을 올렸다. 이 회사 역시 상반기 리그테이블 순위 6위에서 2위로 순위가 크게 상승했다.

3분기에만 SK이노베이션 유상증자를 비롯해 파두 IPO(1938억원), CJ바이오사이언스 유상증자(456억원) 등을 마무리했다.

3위는 삼성증권이 차지했다. 총 10건의 대표 주관을 맡아 6683억원의 실적을 올렸다. CJ CGV 유상증자를 비롯해 이지스밸류리츠(496억원), KC코트렐(245억원) 등의 유상증자를 맡았다.

미래에셋증권이 14건, 6454억원어치 주식 발행을 대표 주관해 4위에 이름을 올렸다. 3분기에 두산로보틱스 IPO를 비롯해 필에너지(956억원)와 밀리의서재(345억원) 등의 상장 주관을 맡았다.

지난해 이어 올해 상반기까지 ECM 리그테이블 1위를 지켰던 KB증권은 5위까지 순위가 하락했다. 총 12건의 거래를 대표 주관해 5118억원의 실적을 쌓았다.

3분기에 KEC 유상증자(963억원), 셀바스AI 유상증자(571억원) 등 중소형 거래의 대표 주관을 맡았지만 조 단위 대형 거래에 참여하지 않으면서 순위 경쟁에서 밀렸다.

그 뒤로 신한투자증권(6건·4136억원), 하나증권(9건·3584억원) 등이 중위권 다툼을 벌이고 있다.

IPO 대표 주관 기준으로는 미래에셋증권이 12건의 상장을 주관해 총 4996억원의 공모금액을 주관하며 1위를 차지했다. 그 뒤를 한국투자증권(12건·4441억원)이 약 550억원 차이로 바짝 추격했다.

이어 삼성증권(6건·2585억원) NH투자증권(6건·2430억원) 하나증권(8건·1639억원) 대신증권(7건·1338억원) 순으로 나타났다.

4분기 ECM 순위 경쟁은 유상증자뿐 아니라 대형 IPO 실적에 따라 판가름 날 전망이다. 서울보증보험과 에코프로머티리얼즈가 각각 연내 유가증권시장 상장에 도전한다. 에코프로머티리얼즈의 예상 공모 금액은 5240억~6659억원이며, 서울보증보험은 2758억~3616억원이다.

서울보증보험 IPO 대표 주관사는 미래에셋증권과 삼성증권이며, 에코프로머티리얼즈 대표 주관사는 미래에셋증권이다.

최석철 기자 dolsoi@hankyung.com

관련뉴스