국내 증시가 하반기 들어 약세장을 이어가고 있다. 특히 2차전지, 초전도체 등 밸류에이션(실적 대비 주가 수준)이 높은 테마주 중심으로 급락세가 계속되고 있다. 전문가들은 테마주보다 안전성이 높은 고배당주 상장지수펀드(ETF)를 선택해 중수익과 배당에 집중하는 전략이 유효하다고 조언한다.

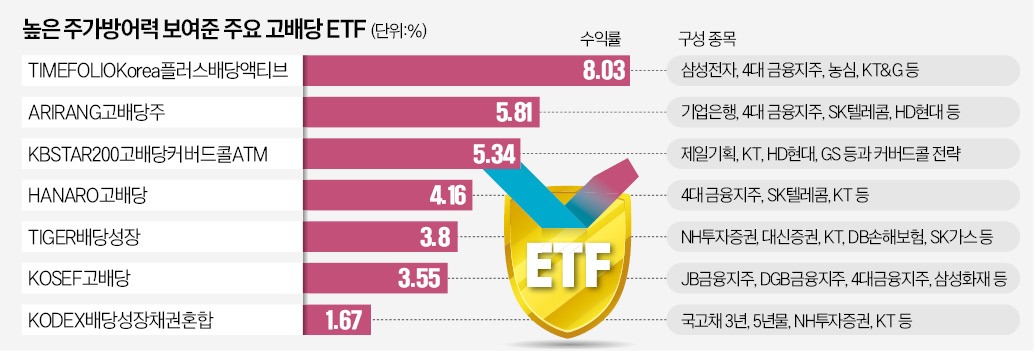

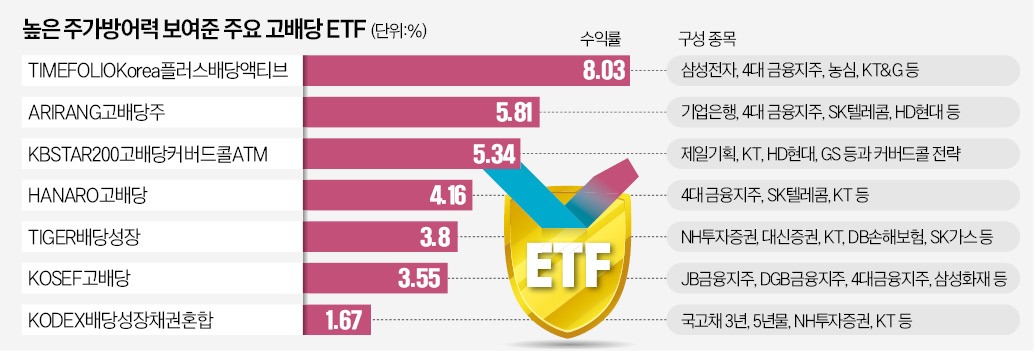

‘TIMEFOLIO Korea플러스배당액티브’는 하반기 들어 8.03% 상승했다. 삼성전자, 4대 은행지주(KB·신한·하나·우리), 농심, KT&G 등을 담고 있는 상품이다. ‘ARIRANG 고배당주’는 5.81% 상승했다. 기업은행, 4대 은행지주, SK텔레콤, HD현대 등으로 구성된 ETF다.

은행지주사와 통신주 등을 집중적으로 담고 있는 ‘HANARO 고배당’(4.16%), ‘KOSEF 고배당’(3.55%) 등도 상대적으로 안정적인 수익을 냈다. NH투자증권, KT, DB손해보험 등에 투자하는 ‘TIGER배당성장’과 ‘KODEX 배당성장’은 각각 3.8%, 3.37% 상승했다.

배당성향이 높은 우량기업, 은행주, 통신주, 현금 흐름성이 높은 식품 기업 등은 공통적으로 금리, 환율 등 거시경제 변수에 영향을 덜 받는 종목이다. 국내 고배당 ETF의 연 분배율(배당률)이 4~6% 수준인 것을 고려하면 주가 차익 이상의 수익을 기대할 수 있다.

고배당주 중에서도 대형주만 선별한 ‘KBSTAR 대형고배당10TR’은 하반기 들어 -1.43% 수익률을 보였지만, 올해 수익률로 따지면 배당 관련 ETF 중 수익률 1위(26.48%)를 기록하고 있다.

고배당주에 채권을 더한 ‘ARIRANG 고배당주채권혼합’과 ‘KODEX 배당성장채권혼합’은 하반기 들어 각각 2.2%, 1.67% 수익을 냈다. 국채 3년물 등을 포함하고 있어 안전성이 높다. 금정섭 KB자산운용 ETF마케팅본부장은 “고배당 ETF는 금리상승기에 방어주 성격의 종목을 담고 있는 만큼 고금리 기조가 강해질 4분기부터 내년까지 상대적으로 높은 성과를 낼 가능성이 높다”고 말했다.

성상훈 기자 uphoon@hankyung.com

20개 중 17개, 하락장에서 플러스 수익

10일 한국거래소와 코스콤에 따르면 국내 상장된 고배당 관련 ETF 20개 중 17개가 하반기 들어(6월 30일~10월 10일) 플러스 수익률을 기록하고 있다. 이 기간 코스피지수는 5.78%, 코스닥지수는 7.75% 하락했다. 국내 증시 급락과 함께 대부분 섹터 및 전략 ETF가 마이너스를 기록했지만 고배당 ETF는 금융 및 헬스케어 섹터와 더불어 플러스 수익을 냈다.‘TIMEFOLIO Korea플러스배당액티브’는 하반기 들어 8.03% 상승했다. 삼성전자, 4대 은행지주(KB·신한·하나·우리), 농심, KT&G 등을 담고 있는 상품이다. ‘ARIRANG 고배당주’는 5.81% 상승했다. 기업은행, 4대 은행지주, SK텔레콤, HD현대 등으로 구성된 ETF다.

은행지주사와 통신주 등을 집중적으로 담고 있는 ‘HANARO 고배당’(4.16%), ‘KOSEF 고배당’(3.55%) 등도 상대적으로 안정적인 수익을 냈다. NH투자증권, KT, DB손해보험 등에 투자하는 ‘TIGER배당성장’과 ‘KODEX 배당성장’은 각각 3.8%, 3.37% 상승했다.

배당성향이 높은 우량기업, 은행주, 통신주, 현금 흐름성이 높은 식품 기업 등은 공통적으로 금리, 환율 등 거시경제 변수에 영향을 덜 받는 종목이다. 국내 고배당 ETF의 연 분배율(배당률)이 4~6% 수준인 것을 고려하면 주가 차익 이상의 수익을 기대할 수 있다.

커버드콜 더하면 배당률↑

고배당주에 투자하면서도 커버드콜 전략을 활용하거나 채권을 함께 담는 하이브리드형 ETF도 좋은 성과를 내고 있다. ‘KBSTAR 200고배당커버드콜ATM’은 하반기 들어 5.34%의 수익률을 기록하고 있다. 제일기획, KT, HD현대, GS 등에 투자하면서 코스피200콜옵션을 매도한다. 고배당주에서 나오는 배당뿐 아니라 콜옵션 매도로부터 생기는 수익금을 투자자에게 배분한다. 현재 예상 연 분배율은 8.65%다.고배당주 중에서도 대형주만 선별한 ‘KBSTAR 대형고배당10TR’은 하반기 들어 -1.43% 수익률을 보였지만, 올해 수익률로 따지면 배당 관련 ETF 중 수익률 1위(26.48%)를 기록하고 있다.

고배당주에 채권을 더한 ‘ARIRANG 고배당주채권혼합’과 ‘KODEX 배당성장채권혼합’은 하반기 들어 각각 2.2%, 1.67% 수익을 냈다. 국채 3년물 등을 포함하고 있어 안전성이 높다. 금정섭 KB자산운용 ETF마케팅본부장은 “고배당 ETF는 금리상승기에 방어주 성격의 종목을 담고 있는 만큼 고금리 기조가 강해질 4분기부터 내년까지 상대적으로 높은 성과를 낼 가능성이 높다”고 말했다.

성상훈 기자 uphoon@hankyung.com

관련뉴스