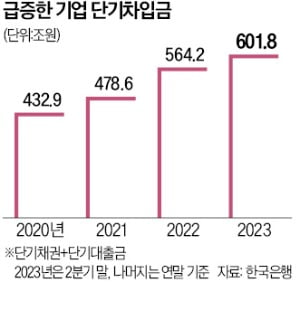

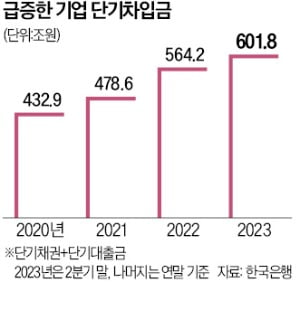

태영건설은 지난달 금융권에서 1900억원을 단기차입하면서 운영자금으로 사용하겠다고 공시했다. 호텔신라는 인천공항 면세점 운영자금을 빌렸고, 일동제약과 아이에스동서 등도 단기차입에 나섰다. 기업의 단기 자금 수요가 급증하면서 전체 차입금 대비 1년 내 갚아야 할 단기차입금 비중은 글로벌 금융위기 수준에 육박하고 있다. 17일 한국은행 자금순환표에 따르면 지난 6월 말 기준 기업(비금융법인)의 채권과 대출금은 총 2561조9920억원이다. 이 중 단기차입금이 601조8310억원으로 23.49%를 차지한다. 작년 6월 말 22.44%에서 1%포인트가량 높아졌다. 글로벌 금융위기로 자금난이 심해진 2008년 말 23.89% 후 15년 만에 가장 높다. 한국과 경제 규모가 비슷한 이탈리아(20.98%)보다 높은 수준이기도 하다. 일본은 단기차입금 비중이 1.27%에 그친다.

17일 한국은행 자금순환표에 따르면 지난 6월 말 기준 기업(비금융법인)의 채권과 대출금은 총 2561조9920억원이다. 이 중 단기차입금이 601조8310억원으로 23.49%를 차지한다. 작년 6월 말 22.44%에서 1%포인트가량 높아졌다. 글로벌 금융위기로 자금난이 심해진 2008년 말 23.89% 후 15년 만에 가장 높다. 한국과 경제 규모가 비슷한 이탈리아(20.98%)보다 높은 수준이기도 하다. 일본은 단기차입금 비중이 1.27%에 그친다.

기업의 단기차입금이 늘어난 것은 고금리 여파다. 한은의 기준금리 인상으로 회사채 발행 여건이 악화되자 상당수 기업이 단기자금 대출에 의지하는 것으로 파악된다. 한은에 따르면 회사채 순발행액은 4월부터 9월까지 6개월 연속 마이너스였다. 이 기간 누적 순발행액은 -7조6970억원이었다.

반면 은행의 기업 대출은 4월 7조4528억원에서 9월 11조3198억원으로 늘어나는 등 증가세가 이어지고 있다. 6개월간 기업 대출 증가액은 48조9763억원에 달한다.

최근 금융당국의 가계부채 관리 의지가 강해지면서 ‘풍선효과’로 기업 단기대출이 더 늘어날 수 있다는 전망도 나온다. 가계대출 규제가 강화되면 은행이 수익을 내기 위해 기업 대출에 더 적극적으로 나설 수 있기 때문이다.

대출금 상환 목적으로 유상증자를 하는 기업도 적지 않다. 최근 대규모 유상증자를 한 SK이노베이션과 CJ CGV 등이 대표적이다. SK이노베이션은 유상증자 대금 1조1500억원 가운데 3156억원을 채무 상환에 쓰기로 했다. CJ CGV도 현물출자를 뺀 현금 유상증자액 4100억원가량 중 2200억원가량을 빚 갚는 데 쓸 계획이다.

그나마 유상증자가 가능하면 다행이지만, 문제는 버는 돈으로 이자 갚기도 버거운 한계기업이 많다는 점이다. 한은이 작년 말 외부감사 기업 2만5135곳을 조사한 데 따르면 한계기업이 3903곳에 달했다. 특히 7년 이상 장기 한계기업은 903곳이었고 이들 기업의 빚만 50조원이 넘었다.

경기가 부진한 가운데 고금리가 지속되면 한계기업 중 유동성 위기에 빠지는 곳이 연쇄적으로 나올 수 있다. 이 경우 금융 불안이 커지게 된다. 한국경제인협회는 “차입금 증가로 한은이 기준금리를 0.25%포인트만 인상하더라도 상당수 기업이 이자비용을 감당하기 어려워질 수 있다”고 밝혔다.

우량 기업도 마냥 안전한 것은 아니다. 단기차입금 확대로 유동성 부담이 커지는 가운데 최근 워크아웃(채무조정)의 근거법이 되는 기업구조조정촉진법이 일몰되면서 불확실성이 커졌기 때문이다. 석병훈 이화여대 경제학과 교수는 “단기차입금 상환 실패 우려가 커진 가운데 채무조정이 쉽지 않아져 우량 기업이 디폴트에 빠지는 경우가 나타날 수도 있다”고 말했다.

상황이 이런데도 기업 부채를 줄이기 위한 대책은 나오지 않고 있다. 한은 관계자는 “부동산 문제와 연결된 가계부채와 달리 기업부채는 산업마다 상황이 이질적”이라며 “특정한 대책을 세우고 추진하기 전에 현황 파악부터 해야 한다”고 말했다.

강진규 기자 josep@hankyung.com

단기차입금, 글로벌 금융위기 수준

17일 한국은행 자금순환표에 따르면 지난 6월 말 기준 기업(비금융법인)의 채권과 대출금은 총 2561조9920억원이다. 이 중 단기차입금이 601조8310억원으로 23.49%를 차지한다. 작년 6월 말 22.44%에서 1%포인트가량 높아졌다. 글로벌 금융위기로 자금난이 심해진 2008년 말 23.89% 후 15년 만에 가장 높다. 한국과 경제 규모가 비슷한 이탈리아(20.98%)보다 높은 수준이기도 하다. 일본은 단기차입금 비중이 1.27%에 그친다.

17일 한국은행 자금순환표에 따르면 지난 6월 말 기준 기업(비금융법인)의 채권과 대출금은 총 2561조9920억원이다. 이 중 단기차입금이 601조8310억원으로 23.49%를 차지한다. 작년 6월 말 22.44%에서 1%포인트가량 높아졌다. 글로벌 금융위기로 자금난이 심해진 2008년 말 23.89% 후 15년 만에 가장 높다. 한국과 경제 규모가 비슷한 이탈리아(20.98%)보다 높은 수준이기도 하다. 일본은 단기차입금 비중이 1.27%에 그친다.기업의 단기차입금이 늘어난 것은 고금리 여파다. 한은의 기준금리 인상으로 회사채 발행 여건이 악화되자 상당수 기업이 단기자금 대출에 의지하는 것으로 파악된다. 한은에 따르면 회사채 순발행액은 4월부터 9월까지 6개월 연속 마이너스였다. 이 기간 누적 순발행액은 -7조6970억원이었다.

반면 은행의 기업 대출은 4월 7조4528억원에서 9월 11조3198억원으로 늘어나는 등 증가세가 이어지고 있다. 6개월간 기업 대출 증가액은 48조9763억원에 달한다.

최근 금융당국의 가계부채 관리 의지가 강해지면서 ‘풍선효과’로 기업 단기대출이 더 늘어날 수 있다는 전망도 나온다. 가계대출 규제가 강화되면 은행이 수익을 내기 위해 기업 대출에 더 적극적으로 나설 수 있기 때문이다.

우량 기업도 안전하지 않아

문제는 단기차입금 증가가 기업 경영과 금융 안정에 상당한 위험요인이 될 수 있다는 점이다. 만기가 짧기 때문에 기업은 상환자금을 계속 충당해야 하는 부담이 있다.대출금 상환 목적으로 유상증자를 하는 기업도 적지 않다. 최근 대규모 유상증자를 한 SK이노베이션과 CJ CGV 등이 대표적이다. SK이노베이션은 유상증자 대금 1조1500억원 가운데 3156억원을 채무 상환에 쓰기로 했다. CJ CGV도 현물출자를 뺀 현금 유상증자액 4100억원가량 중 2200억원가량을 빚 갚는 데 쓸 계획이다.

그나마 유상증자가 가능하면 다행이지만, 문제는 버는 돈으로 이자 갚기도 버거운 한계기업이 많다는 점이다. 한은이 작년 말 외부감사 기업 2만5135곳을 조사한 데 따르면 한계기업이 3903곳에 달했다. 특히 7년 이상 장기 한계기업은 903곳이었고 이들 기업의 빚만 50조원이 넘었다.

경기가 부진한 가운데 고금리가 지속되면 한계기업 중 유동성 위기에 빠지는 곳이 연쇄적으로 나올 수 있다. 이 경우 금융 불안이 커지게 된다. 한국경제인협회는 “차입금 증가로 한은이 기준금리를 0.25%포인트만 인상하더라도 상당수 기업이 이자비용을 감당하기 어려워질 수 있다”고 밝혔다.

우량 기업도 마냥 안전한 것은 아니다. 단기차입금 확대로 유동성 부담이 커지는 가운데 최근 워크아웃(채무조정)의 근거법이 되는 기업구조조정촉진법이 일몰되면서 불확실성이 커졌기 때문이다. 석병훈 이화여대 경제학과 교수는 “단기차입금 상환 실패 우려가 커진 가운데 채무조정이 쉽지 않아져 우량 기업이 디폴트에 빠지는 경우가 나타날 수도 있다”고 말했다.

상황이 이런데도 기업 부채를 줄이기 위한 대책은 나오지 않고 있다. 한은 관계자는 “부동산 문제와 연결된 가계부채와 달리 기업부채는 산업마다 상황이 이질적”이라며 “특정한 대책을 세우고 추진하기 전에 현황 파악부터 해야 한다”고 말했다.

강진규 기자 josep@hankyung.com

관련뉴스