▶마켓인사이트 10월 27일 오후 3시 31분

‘채권 개미’들이 신용등급 A급 회사채에 몰리고 있다. AA급 우량채보다는 안정성이 다소 떨어지지만 은행 정기예금보다 더 높은 금리를 기대할 수 있는 A급 회사채 시장으로 개인투자자의 매수세가 쏠리고 있다는 분석이다.

애초 업계에서는 A급 회사채 흥행 여부에 대해 우려가 컸다. 미국 10년 만기 국채 금리가 연 5%를 넘어서는 등 채권시장 불안정성이 커지면서 상대적으로 신용도가 낮은 A급 회사채가 미매각될 수 있다는 전망이 나왔다. 하지만 고금리를 노린 개인들의 리테일 수요가 A급 회사채로 몰렸다.

국내 최대 부동산 운용사인 이지스자산운용(신용등급 A-)이 발행한 회사채가 대표적인 사례다. 지난달 24일 열린 이지스자산운용의 1년6개월 만기 300억원어치 회사채 수요예측에서는 전체 주문량 전액(330억원)이 ‘투자매매 중개업자’ 물량이었다. 투자매매 중개업자 물량은 리테일 시장을 통해 개인들에게 배정된 것으로 추정된다. 연 7.2%의 고금리가 책정되면서 개인투자자의 투자심리를 자극한 것으로 관측된다.

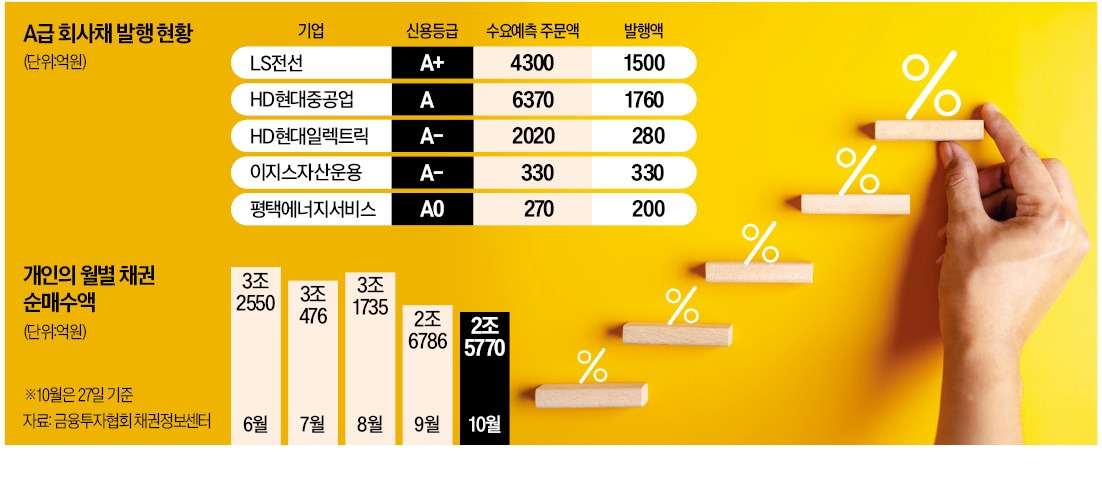

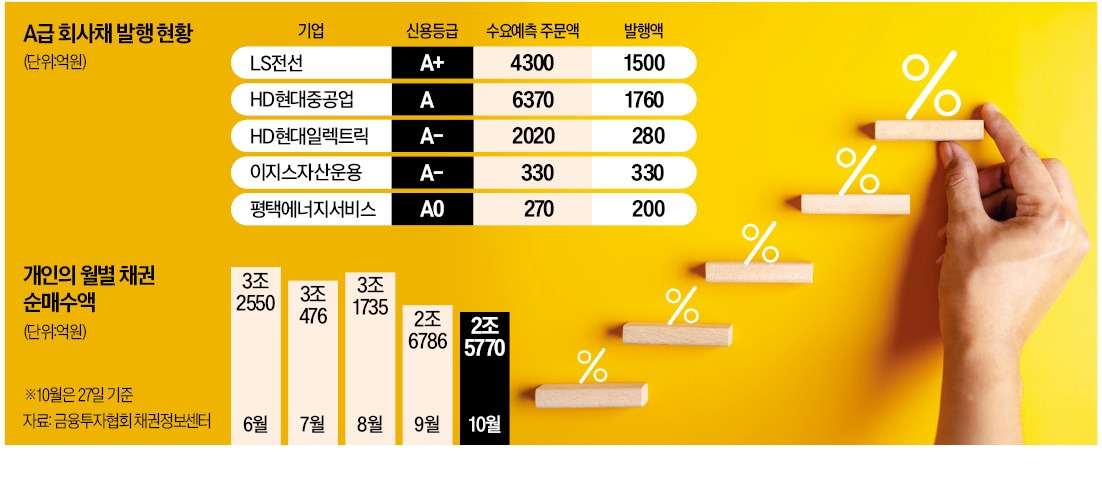

대기업 계열사인 A급 기업은 흥행 성공으로 증액 발행도 결정했다. LS전선(A+)은 2~3년 만기, 900억원 모집에 4300억원의 주문이 들어와 발행 규모를 1500억원으로 늘렸다. 조달 금리는 2년 만기 연 5.118%, 3년 만기 연 5.148%로 책정됐다. HD현대중공업(A)도 6370억원의 매수 주문을 확보해 기존 1000억원에서 1760억원으로 증액했다. 1년6개월 만기는 연 5.045%, 2년 만기는 연 5.371%로 금리가 매겨졌다.

한 대형 증권사 채권상품부 관계자는 “신용등급 A급 대기업 계열사 회사채가 연 5%대 초반 고금리를 누릴 수 있다는 점이 부각을 받으면서 개인들의 매수 문의가 늘어나고 있다”고 말했다.

금융투자협회에 따르면 이달 들어 개인 채권 순매수액은 지난 27일까지 2조5770억원에 달했다. 이 중 회사채 순매수액이 8292억원으로 가장 큰 비중을 차지했다. 올해 초에는 개인들이 채권 매매를 통한 자본차익을 노리고 장기 국채를 많이 매입했는데 하반기 들어서는 고수익 회사채 인기가 높아지고 있다는 설명이다. 대한항공 하나에프앤아이 등 다른 A급 기업도 회사채 시장 문을 두드릴 예정이다.

회사채 시장을 찾는 A급 기업 증가세는 주춤해질 수 있다는 전망이 나온다. 금리 인상으로 이자 부담이 크기 때문이다. 이자 부담이 커지면서 만기 회사채 차환 등 당장 유동성 조달이 시급한 A급 기업만 회사채 발행을 고려할 것으로 예측된다.

한 증권사 회사채 발행 담당자는 “시중은행을 살펴보더라도 막상 금리 메리트가 있는 만기 1~2년짜리 정기 예금을 찾기 어렵다”며 “1~2년간 안정적으로 고금리 수익을 얻을 수 있다는 장점에 주목하는 채권 개미들은 A급 회사채 매수를 고려할 만하다”고 말했다.

장현주 기자 blacksea@hankyung.com

‘채권 개미’들이 신용등급 A급 회사채에 몰리고 있다. AA급 우량채보다는 안정성이 다소 떨어지지만 은행 정기예금보다 더 높은 금리를 기대할 수 있는 A급 회사채 시장으로 개인투자자의 매수세가 쏠리고 있다는 분석이다.

10월 A급기업 수요예측 7곳 중 6곳 ‘완판’

29일 투자은행(IB)업계에 따르면 이달 들어 공모 회사채 수요예측을 한 A급 기업은 LS전선 HD현대중공업 이지스자산운용 SK매직 등 일곱 곳이다. 이 가운데 처음 회사채 발행에 나선 SK온을 제외하곤 모두 목표 물량을 채웠다.애초 업계에서는 A급 회사채 흥행 여부에 대해 우려가 컸다. 미국 10년 만기 국채 금리가 연 5%를 넘어서는 등 채권시장 불안정성이 커지면서 상대적으로 신용도가 낮은 A급 회사채가 미매각될 수 있다는 전망이 나왔다. 하지만 고금리를 노린 개인들의 리테일 수요가 A급 회사채로 몰렸다.

국내 최대 부동산 운용사인 이지스자산운용(신용등급 A-)이 발행한 회사채가 대표적인 사례다. 지난달 24일 열린 이지스자산운용의 1년6개월 만기 300억원어치 회사채 수요예측에서는 전체 주문량 전액(330억원)이 ‘투자매매 중개업자’ 물량이었다. 투자매매 중개업자 물량은 리테일 시장을 통해 개인들에게 배정된 것으로 추정된다. 연 7.2%의 고금리가 책정되면서 개인투자자의 투자심리를 자극한 것으로 관측된다.

대기업 계열사인 A급 기업은 흥행 성공으로 증액 발행도 결정했다. LS전선(A+)은 2~3년 만기, 900억원 모집에 4300억원의 주문이 들어와 발행 규모를 1500억원으로 늘렸다. 조달 금리는 2년 만기 연 5.118%, 3년 만기 연 5.148%로 책정됐다. HD현대중공업(A)도 6370억원의 매수 주문을 확보해 기존 1000억원에서 1760억원으로 증액했다. 1년6개월 만기는 연 5.045%, 2년 만기는 연 5.371%로 금리가 매겨졌다.

안정성과 고금리 ‘두 마리 토끼’ 잡는다

확실한 투자처를 찾지 못한 개인들이 안정적 수익을 확보하기 위해 회사채 시장을 찾고 있다는 분석이 나온다. 금리 인상 기조 장기화, 중동 정세 불안 등으로 증시 불확실성이 커지면서 꾸준한 이자 수익을 낼 수 있는 고금리 회사채에 대한 관심이 커지고 있다는 뜻이다.한 대형 증권사 채권상품부 관계자는 “신용등급 A급 대기업 계열사 회사채가 연 5%대 초반 고금리를 누릴 수 있다는 점이 부각을 받으면서 개인들의 매수 문의가 늘어나고 있다”고 말했다.

금융투자협회에 따르면 이달 들어 개인 채권 순매수액은 지난 27일까지 2조5770억원에 달했다. 이 중 회사채 순매수액이 8292억원으로 가장 큰 비중을 차지했다. 올해 초에는 개인들이 채권 매매를 통한 자본차익을 노리고 장기 국채를 많이 매입했는데 하반기 들어서는 고수익 회사채 인기가 높아지고 있다는 설명이다. 대한항공 하나에프앤아이 등 다른 A급 기업도 회사채 시장 문을 두드릴 예정이다.

회사채 시장을 찾는 A급 기업 증가세는 주춤해질 수 있다는 전망이 나온다. 금리 인상으로 이자 부담이 크기 때문이다. 이자 부담이 커지면서 만기 회사채 차환 등 당장 유동성 조달이 시급한 A급 기업만 회사채 발행을 고려할 것으로 예측된다.

한 증권사 회사채 발행 담당자는 “시중은행을 살펴보더라도 막상 금리 메리트가 있는 만기 1~2년짜리 정기 예금을 찾기 어렵다”며 “1~2년간 안정적으로 고금리 수익을 얻을 수 있다는 장점에 주목하는 채권 개미들은 A급 회사채 매수를 고려할 만하다”고 말했다.

장현주 기자 blacksea@hankyung.com

관련뉴스