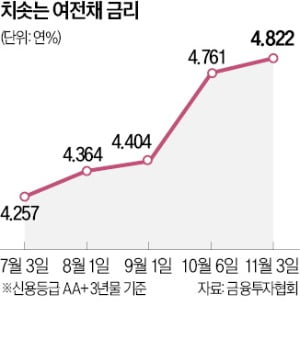

5일 금융투자협회에 따르면 여전채 AA+ 3년물 금리는 지난 3일 기준 연 4.822%를 기록했다. 불과 3개월 전인 8월 1일 연 4.364%에서 0.5%포인트 급등했다. 은행처럼 수신 기능이 없는 카드사는 사업에 필요한 자금의 70% 정도를 여전채를 발행해 조달한다.

5일 금융투자협회에 따르면 여전채 AA+ 3년물 금리는 지난 3일 기준 연 4.822%를 기록했다. 불과 3개월 전인 8월 1일 연 4.364%에서 0.5%포인트 급등했다. 은행처럼 수신 기능이 없는 카드사는 사업에 필요한 자금의 70% 정도를 여전채를 발행해 조달한다.여전채 금리가 오르는 것은 미국의 국채 금리 상승에 따라 시장금리가 오른 데다 은행채로 자금이 쏠렸기 때문으로 풀이된다. 정부가 지난달 은행권의 예금 유치 경쟁을 막기 위해 은행채 발행 한도를 없애면서 초우량물인 은행채로 자금이 몰려 여전채 수요는 줄어들고 있다.

이 여파로 저신용자의 대출 통로도 좁아지고 있다. 여신금융협회 공시에 따르면 국내 8개 전업 카드사 중 신용점수 500점 이하가 카드론을 받을 수 있는 곳(9월 기준)은 한 곳도 없었다. 지난 8월까지는 KB국민카드가 신용점수 401~500점에도 연 19.90%에 카드론을 내줬다. 법정 최고 금리가 연 20%로 묶여 있는 가운데 신용점수가 낮은 차주부터 대출을 제한할 수밖에 없는 상황이다. 카드론 평균 금리는 연 12.45~15.38%로 집계됐다. 중·저신용자인 신용점수 700점 이하 회원의 평균 금리는 연 15.66~18.57%였다.

여전채 금리는 당분간 더 상승할 것이란 관측이 나온다. 은행채가 시장에 대거 풀리면 여전채 수요는 더욱 줄어들기 때문이다. 카드업계 관계자는 “여전채 금리는 통상 2~3개월 기간을 두고 카드론 등 대출상품 금리에 반영된다”며 “저신용자가 대출 시장에서 배제되는 상황이 장기화할 수 있다”고 했다.

조미현 기자 mwise@hankyung.com

관련뉴스