이 기사는 12월 28일 15:06 마켓인사이트에 게재된 기사입니다.

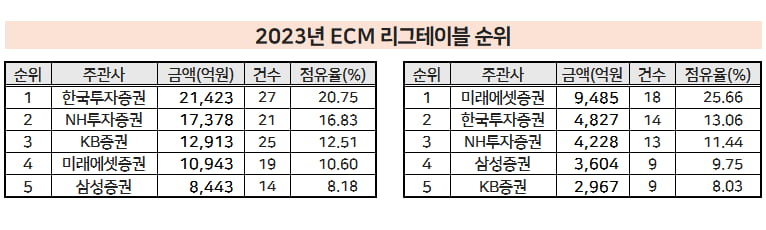

한국투자증권이 2023년 주식발행시장(ECM) 대표 주관 실적 1위를 차지했다. 2020년 이후 3년 만이다. 기업공개(IPO) 시장에서 대형 거래가 주춤한 가운데 여러 건의 조단위 유상증자를 마무리한 증권사가 상위권에 포진했다.

28일 한국경제신문 자본시장 전문매체인 마켓인사이트와 에프앤가이드가 집계 결과 올해 IPO와 유상증자를 포함하는 ECM 대표 주관 실적은 전체 증권사 합산 전체 증권사 합산 10조3231억원이다.

작년 18조643억원 대비 42.9% 감소했다. 작년 국내 자본시장 사상 최대 단일 거래였던 LG에너지솔루션 IPO에 따른 기저효과가 컸다. ECM 대표 주관 실적은 2021년 29조796억원으로 사상 최대치를 기록한 뒤 매년 감소세다.

주식 시장 변동성이 확대된 가운데 한국투자증권이 올해 총 27건, 2조1423억원 규모 주식발행을 대표로 주관해 이 부문 1위에 올랐다. 주관 실적과 주관 건수 모두 1위를 달성했다.

SK이노베이션 유상증자(공모액 1조1433억원), 한화오션 유상증자(1조4971억원) 등 조단위 유상증자와 두산로보틱스 IPO(4212억원) 등 대형 거래를 소화했다.

ECM 2위는 NH투자증권이 차지했다. 올해 21건, 1조7378억원 규모의 주식 발행을 대표 주관했다. 롯데케미칼(1조2155억원), SK이노베이션, 한화오션 등 조단위 유상증자뿐 아니라 루닛 유상증자(2002억원), 파두 IPO(1395억원) 등 중형 거래를 잇달아 맡았다.

3분기까지 5위에 머물렀던 KB증권은 4분기에 뒷심을 발휘해 3위로 순위를 끌어올렸다. 올해 25건, 1조2913억원 규모의 대표 주관 실적을 쌓았다. 4분기에만 연간 주관실적의 절반이 넘는 13건, 7795억원어치 주식발행을 소화했다.

그 뒤로 미래에셋증권이 19건을 대표 주관해 1조943억원의 주관실적을 쌓았다. 가장 많은 IPO 대표 주관 실적을 쌓았지만, 조단위 유상증자 가운데 롯데케미칼 단 1건만 소화하며 전체 순위 경쟁에선 밀렸다.

삼성증권(14건·8443억원)은 5위를 차지했다. 롯데케미칼과 CJ CGV(4153억원) 유상증자 등을 맡았다.

IPO 대표 주관 기준으로는 미래에셋증권(18건·9485억원)이 1위를 차지했다. 두산로보틱스, 에코프로머티리얼즈(4192억원) 등 기업가치가 1조원이 넘는 대형 IPO를 대표 주관했다. 중소형 IPO 쏠림 현상이 뚜렷했던 상황에서도 대형 거래를 잇달아 대표 주관하며 2021년 이후 2년만에 1위를 탈환했다.

그 뒤로 한국투자증권(14건·4827억원), NH투자증권(13건·4428억원), 삼성증권(9건·3604억원), KB증권(9건·2967억원) 등 순으로 집계됐다.

최석철 기자 dolsoi@hankyung.com

관련뉴스