‘해빙기에 막 접어든 업황을 보수적으로 반영한 수준.’

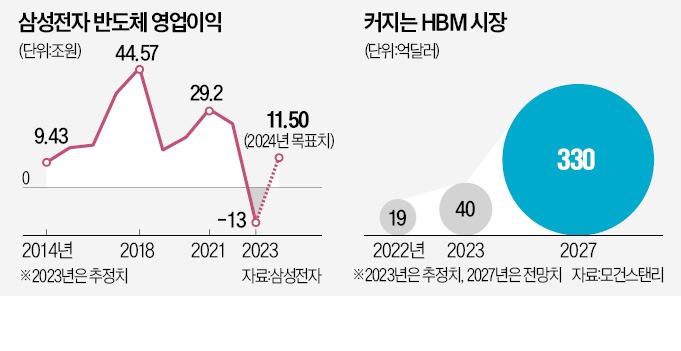

삼성전자의 올해 반도체 영업이익 목표치(11조5000억원)에 대한 전문가들의 평가다. 영업적자를 기록한 작년처럼 암울하진 않아도 매년 영업이익 30조~40조원을 찍었던 ‘슈퍼사이클’ 시기엔 크게 못 미치기 때문이다. 30조원 규모의 구형·범용 제품 재고, 중국을 포함한 글로벌 경기의 불확실성 등 위험요인을 반영한 것으로 분석된다.

최근 HBM 시장은 공급자 우위 상황으로 흘러가고 있다. 고객사들은 입도선매를 위해 생산업체들에 6억~10억달러 규모 선급금을 지급한 것으로 알려졌다. 투자은행(IB) 모건스탠리는 2022년 19억달러(약 2조4700억원)였던 글로벌 HBM 시장 규모가 지난해 40억달러(약 5조2000억원)로 증가한 것으로 분석했다. 최근엔 올해 HBM 시장이 10조~15조원 규모에 달할 것이란 관측도 나온다.

HBM의 수요 급증세는 삼성전자에 긍정적 요인으로 평가된다. 삼성전자의 올해 HBM 시장 점유율 전망치는 47~49%다. 이 밖에 최신 규격의 ‘DDR5’ D램 납품 확대, 컴퓨트익스프레스링크(CXL) D램, 프로세싱인메모리(PIM), 저지연광대역(LLW) D램 등 AI용 고부가가치 D램 양산도 흑자 전환 요인으로 꼽힌다.

2021년 7월부터 2년 넘게 내리막을 탔던 메모리 반도체 가격은 지난해 4분기부터 반등세로 돌아섰다. 지난해 10월부터 12월까지 D램 범용제품 가격은 26.9%, 낸드플래시는 13.4% 상승했다. 반도체업계 관계자는 “세계 시장에서 메모리 반도체의 수요 증가율은 20%에 달할 것으로 예상되지만 공급 증가율은 10% 수준에 그칠 것”이라고 분석했다.

삼성전자 안팎에선 ‘실적 낙관론’에 대한 경계의 목소리도 작지 않다. 33조7000억원(2023년 3분기 말 기준) 규모의 DS(디바이스솔루션) 부문 재고는 부담 요인으로 꼽힌다. 재고 자산 대부분이 구형 제품이어서 제값을 받고 파는 게 쉽지 않을 것이란 우려가 크다.

낸드플래시의 경우 올해 상반기는 물론 하반기에도 적자를 기록할 것이란 비관적 전망이 있다. 다수 업체가 경쟁하기 때문에 공급 과잉 해소가 쉽지 않고 AI발(發) 수요 확대의 수혜 강도도 D램 대비 약해서다. 삼성전자는 낸드 감산을 최소한 2분기까지는 이어갈 것으로 관측된다.

파운드리(반도체 수탁생산) 사업에선 기대와 우려가 엇갈리고 있다. 3~5나노미터(㎚) 등 최첨단 공정에선 고성능컴퓨팅(HPC), 차량용 반도체 고객사의 주문이 늘고 있다. 하지만 구형 칩을 생산하는 200㎜ 웨이퍼 기반 전통 공정의 가동률은 50%에도 못 미치는 것으로 알려졌다.

황정수 기자 hjs@hankyung.com

관련뉴스