다만 작년 말까지 증시가 이미 많이 오른 데다 통화정책의 불확실성이 지속될 수 있기 때문에 상반기에 일시적인 조정이 예상된다는 조언도 있다. 11월 치러질 미국 대선 등도 증시를 출렁이게 할 수 있는 변수로 지목됐다.

하반기 미국 증시의 주요 변수로는 미국 대선이 지목됐다. 에너지, 제약 업종은 대선 결과에 따라 희비가 엇갈릴 수 있다는 진단이다. 반도체 업종은 대선 결과와 관계없이 미국의 기술 패권 유지와 공급망 강화 목적의 투자 지원이 지속될 것이란 이유로 유망할 전망이다. 산업재도 미국 우선주의 정책 시행에 따른 수혜가 기대된다는 게 전문가 진단이다.

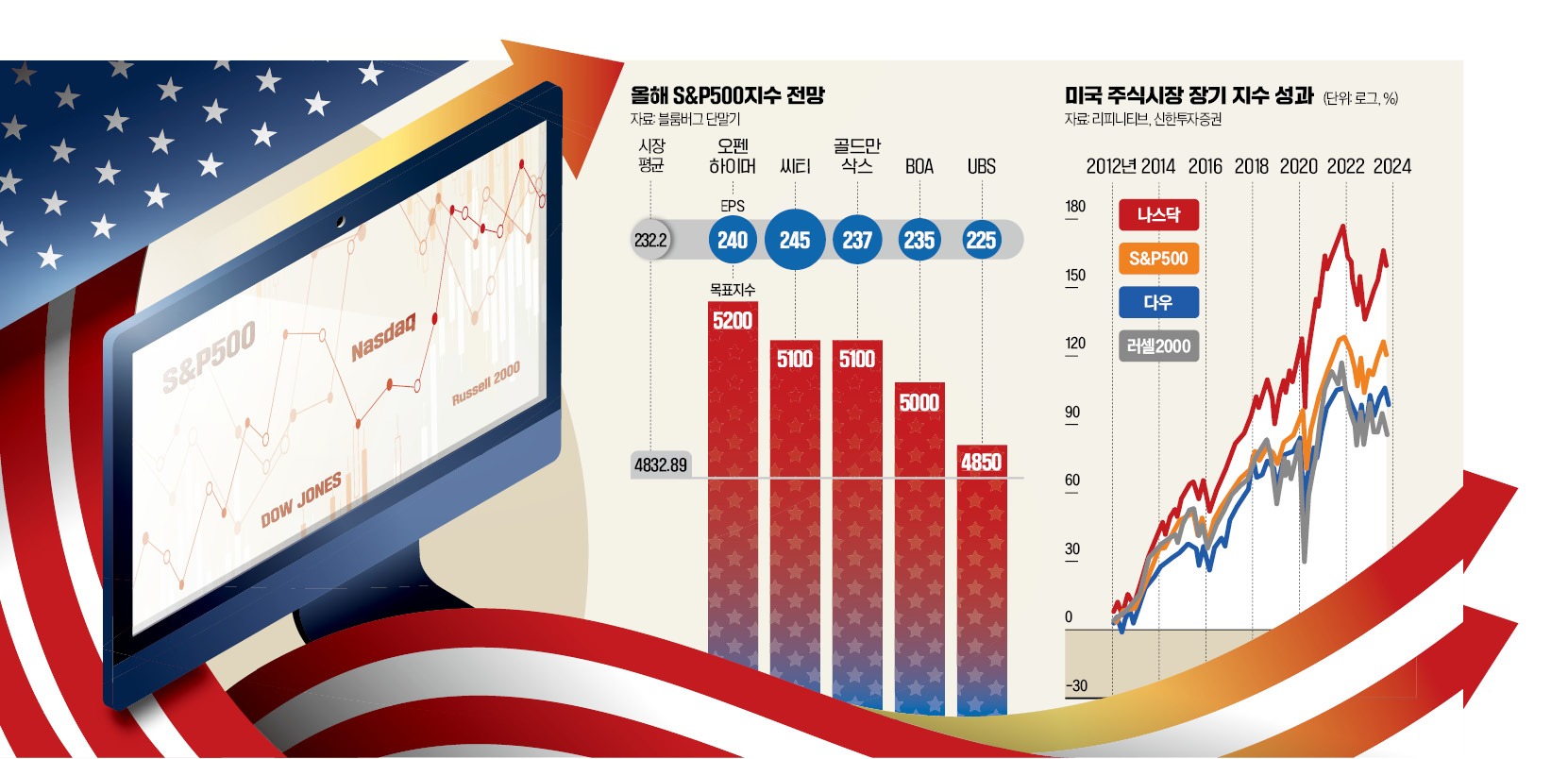

에드 야데니 야데니리서치 대표는 올해 말까지 S&P500지수가 5400에 도달할 가능성이 있다고 내다봤다. 이어 오펜하이머자산운용과 펀드스트랫글로벌어드바이저의 전략가들도 낙관적인 전망을 쏟아냈다. S&P500지수가 올해 말까지 5200에 도달할 것이란 예상이다. RBC캐피털마켓과 뱅크오브아메리카(BoA)도 투자자들의 기대감, 지정학적 위험 완화, 인플레이션 진정, Fed의 금리 인상 사이클 종료 등을 근거로 올해 말 목표치를 5000으로 제시했다. S&P500지수는 지난해 12월 29일 4769.83로 마감하며 한 해 동안 24.2% 상승했다.

미국 골드만삭스는 S&P500 기업의 올해 총 주당순이익(EPS)을 전년보다 8% 늘어난 237달러로 전망했다. 매출이 완만하게 증가하고, 자사주 매입으로 발행 주식 수가 줄어들어 EPS가 늘어날 수 있다고 봤다. 데이비드 코스틴 골드만삭스 수석 미국 주식 전략가는 “인플레이션 둔화와 Fed의 피벗(통화정책 전환)은 안전자산인 국채의 실질 금리를 떨어뜨려 국채 투자 매력이 줄어들 것”이라며 주식 투자가 더 주목받을 것이라고 내다봤다.

모건스탠리 등 일부의 비관적 전망도 눈여겨볼 필요가 있다. 비관론자들의 추정치에 따르면 올해 말 S&P500의 평균 예상치는 4902다. 이들은 “올해 변동성이 클 수 있다”며 “수익률이 한 자릿수에 그칠 것”이라고 전망했다. 다만 1990년 이후 S&P500 수익률이 10% 이상 상승한 경우는 51%지만 0~5% 수익률은 11%에 불과하다는 게 마켓워치의 설명이다.

안상미 기자 saramin@hankyung.com

관련뉴스