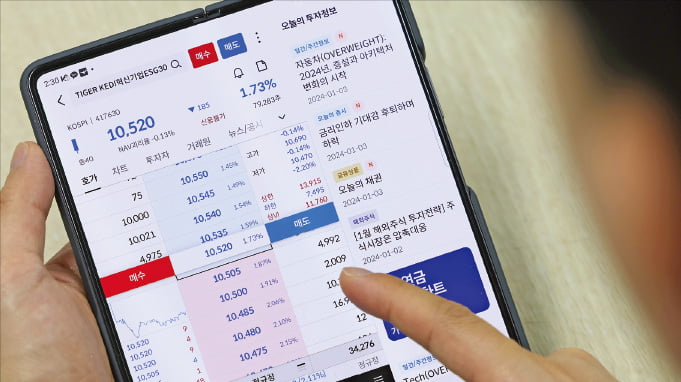

앞으로 공모펀드도 주식이나 상장지수펀드(ETF)처럼 주식 시장에서 사고팔 수 있게 된다. 은행, 증권사 등 판매사를 통하지 않고 휴대폰 모바일트레이딩시스템(MTS)을 통해 간편하게 매매할 수 있게 되는 것이다. 고사 위기에 빠진 공모펀드 시장을 활성화하고 자본시장의 체질을 개선하기 위해 마련한 대책이다. 하지만 일각에선 투자자의 상품 이해도를 떨어뜨리고 펀드의 단타 거래를 부추길 것이란 우려의 목소리도 나온다.

우선 일반 공모펀드를 거래소에 상장해 판매 수수료·판매보수 등 각종 비용을 줄이면서 주식처럼 간편하게 매매하는 방안이 추진된다. 일반 펀드를 ETF처럼 매매할 수 있도록 유동성 공급자(LP)를 통한 자본 공급 등도 이뤄진다.

그동안 공모펀드는 가입과 환매(매도) 절차·기간이 복잡하다는 점 때문에 ETF에 비해 인기가 떨어졌다. 한국갤럽이 지난해 5월 펀드 투자를 중단한 투자자를 대상으로 한 여론조사에서도 ‘거래 편의성’이 주요 이유로 꼽혔다.

앞으로 판매사를 거치는 중간유통단계가 없어지는 만큼 판매보수는 ETF 수준으로 대폭 절감될 예정이다. 현재 주식형 공모펀드의 평균 판매보수는 0.59%, 주식형 ETF의 평균 판매보수는 0.02%다. ETF처럼 투자 포트폴리오도 매일 투명하게 공개된다. 금융위 관계자는 “투자지식이 부족하거나 투자정보를 발굴할 시간이 없는 투자자에게는 전문가에게 운용을 맡기는 공모펀드의 역할이 필요하다”며 “비용 절감 효과도 기대하고 있다”고 말했다.

액티브 ETF와 관련한 기초지수 요건도 사라진다. 현재는 다수의 종목으로 이뤄진 인덱스(지수)를 ETF 출시 전 미리 만들어 놓고 반드시 이를 추종해야 한다. 앞으로는 ETF 매니저가 자유롭게 종목을 구성하는 액티브 ETF도 출시될 수 있다. 금융위 관계자는 “상장 공모펀드와 기초지수 요건 없는 액티브 ETF는 구조적으로 사실상 같은 상품인 만큼 한쪽만 막아두는 것은 의미가 없다”고 설명했다.

금융위는 새로운 상품이나 서비스의 규제를 일정기간 면제해주는 ‘규제 샌드박스’를 통해 올해 하반기 공모펀드 상장과 ETF 기초지수 요건 삭제를 추진한 뒤 내년께 자본시장법을 개정해 법제화에 나선다는 방침이다.

또 펀드 판매 시장에 신규 핀테크 업체를 대거 진입시켜 경쟁을 촉진한다는 계획이다. 핀테크 업체가 기술을 이용해 다양한 공모펀드를 비교·추천할 수 있게 하겠다는 의미다.

ETF와 관련해서는 독창성 있는 ETF나 ETN(상장지수증권)이 상장되는 경우 6개월간 비슷한 상품 출시를 막는 ‘신상품 보호제도’를 운영하고, 재간접 리츠 등에 대한 투자를 허용하면서 대체투자 ETF의 다양성도 확보하겠다는 계획이다.

투자자 장기 수익률에 도움이 되느냐에 대해서는 회의적인 의견도 많다. 전문가들의 액티브 운용이 장기적으로는 시장을 이기지 못한다는 연구 결과도 많기 때문이다. 펀드 거래가 쉬워지면서 개인투자자의 펀드 단타가 성행할 것이란 지적도 있다. 다른 자산운용사 대표는 “펀드에 뒤늦게 올라타 고점에 물리는 투자자가 늘어날 수 있다”고 우려했다.

성상훈 기자 uphoon@hankyung.com

관련뉴스