신세계건설은 19일 공시를 통해 2000억원 규모의 사모사채를 발행했다고 발표했다. 금융회사와 그룹 계열사인 신세계아이앤씨가 각각 1400억원, 600억원어치의 채권을 매입한다. 신세계건설은 작년 11월 이사회에서 모기업인 이마트의 자회사 신세계영랑호리조트의 흡수합병을 결의하기도 했다.

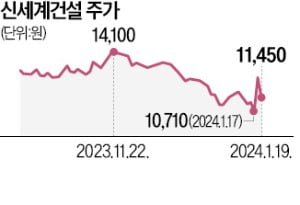

신세계건설은 19일 공시를 통해 2000억원 규모의 사모사채를 발행했다고 발표했다. 금융회사와 그룹 계열사인 신세계아이앤씨가 각각 1400억원, 600억원어치의 채권을 매입한다. 신세계건설은 작년 11월 이사회에서 모기업인 이마트의 자회사 신세계영랑호리조트의 흡수합병을 결의하기도 했다.이에 따라 다음달 650억원의 자금이 확충될 예정이다. 올 상반기 만기가 도래하는 보증채무 규모(약 2000억원)를 웃도는 2650억원 상당의 유동성을 사전에 확보한 셈이다.

주요 사업장의 만기 연장 협의가 이뤄지고 있는 만큼 채무 상환 규모는 더 줄어들 전망이라는 게 회사 측 설명이다. 신세계건설 관계자는 “추가 자금이 필요하다면 보유 자산 매각을 포함해 다양한 경로로 유동성 확보에 만전을 기하겠다”고 말했다.

신세계건설은 2018년 자체 주거 브랜드 ‘빌리브’를 내놓고 오피스텔과 주상복합 등으로 사업을 확장했다. 부동산 경기 악화로 대구 사업장 등에서 대규모 미분양이 발생하며 유동성 경고음이 커졌다. 신세계건설이 대구 수성구에 지은 고급 주택 ‘빌리브 헤리티지’(146가구)는 1400억원대 부동산 프로젝트파이낸싱(PF) 대출 만기 연장에 실패해 공매 절차를 앞두고 있다.

신세계건설은 작년 9월 기준 부채비율이 467%에 달한다. 최근 워크아웃(기업구조개선작업)에 들어간 태영건설(478%)과 비슷한 수준이다. 건설업계에선 통상 부채비율이 200%를 넘으면 위험, 300%를 넘으면 고위험군으로 분류한다.

하지만 그룹이 팔을 걷어붙이고 나서면서 시장의 우려를 일부 잠재우게 됐다는 평가가 나온다. 신세계그룹 관계자는 “그룹 차원에서 건설의 재무 구조 안정화를 위해 지속적인 관심을 기울이고 있다”며 “신세계건설의 유동성 흐름을 상시 모니터링해 필요시 그룹 차원의 자금 지원 등을 다각적으로 검토하겠다”고 밝혔다.

이인혁 기자 twopeople@hankyung.com

관련뉴스