중국이 증시와 경기를 살리기 위해 연일 부양책을 쏟아내고 있다. 지금까지 풀겠다고 한 돈만 600조원이 넘어 2009년 리먼브러더스 사태 당시 벤 버냉키 미국 중앙은행(Fed) 의장의 ‘헬리콥터 벤식 위기 극복책’에 비유될 정도다. 과연 중국과 홍콩 증시가 살아나 주가연계증권(ELS) 등으로 상처 난 한국 투자자의 마음을 달래줄 수 있을까.

중국이 증시와 경기를 살리기 위해 연일 부양책을 쏟아내고 있다. 지금까지 풀겠다고 한 돈만 600조원이 넘어 2009년 리먼브러더스 사태 당시 벤 버냉키 미국 중앙은행(Fed) 의장의 ‘헬리콥터 벤식 위기 극복책’에 비유될 정도다. 과연 중국과 홍콩 증시가 살아나 주가연계증권(ELS) 등으로 상처 난 한국 투자자의 마음을 달래줄 수 있을까.모든 대규모 부양책은 ‘재원을 어떻게 마련할 것인가’에서 출발한다. 국유기업 역외계좌와 금융공기업 등을 통한 방안을 제시하고 있지만 모든 것은 중국 정부에 집결된다. 작년 말 기준으로 중국의 국가채무 비율은 310%를 넘어 어떤 목적이든 재원 마련이 쉽지 않다. 빚을 내서 주식, 부동산에 투자하라고 권유할 정도다.

재원 마련이 쉽지 않다면 쓸 수 있는 수단은 두 가지로 제한된다. 발표만 하고 실제로 이행하지 않는 ‘무늬만 부양책’과 다른 하나는 ‘국채를 발행하는 방안’이다. 작년 하반기 이후 실업률 등에서 입증된 바와 같이 시진핑 정부에 불리하면 통계 자체를 발표하지 않거나 축소하는 관행을 고려하면 첫 번째 방안도 완전히 배제할 수 없다.

세계 어느 국가보다 ‘초과 공급’이 심한 발행시장 여건상 국채를 통한 재원 조달 방안도 부정적인 효과가 더 크게 우려된다. 해외와 민간의 국채 수요가 없는 데다 프라이머리 딜러도 누적된 국채 투자 손실로 신규 투자가 어렵기 때문이다. 강제 인수만이 민간에서 소화할 수 있는 유일한 방안이다.

중국 인민은행(PBOC)도 최악의 상황에 몰린 국채 수급 여건을 모를 리 없다. 판궁성 인민은행 총재가 리창 총리가 주도한 증시 부양책에 이어 경기 부양책을 내놓을 때 “국채 발행을 통한 유동성 공급도 검토하고 지원할 것”이라고 말한 것은 이 때문이다. 국제 금융시장에서는 이 대목을 가장 주목하고 있다.

인민은행이 국채를 인수한다면 ‘부(負)의 화폐화(bond monetization)’ 방안이다. 중국 공산당이 모든 금융사와 금융권 인사를 장악한 상황에서는 충분히 동원할 수 있는 카드다. 작년 10월 이후 3개월 연속 인플레이션 지표가 마이너스로 떨어져 디플레이션이 우려되는 경기 여건에서도 이해되는 조치다.

부의 화폐화는 모든 위기 극복 방안 중 가장 마지막에 동원하는 최후의 보루(final draw) 수단이다. 그만큼 기회비용이 크기 때문이다. 대외적으로 가장 우려되는 부작용은 시진핑 주석의 또 다른 야망인 위안화 국제화와 일대일로 계획에 차질을 빚을 가능성이다. 양대 과제의 중앙은행 격인 인민은행의 독립성과 중립성이 무너지면 통화주권 문제로 다른 참가국과의 마찰이 불가피하기 때문이다.

대내적으로는 궁지에 몰린 시 주석에겐 증시 위기보다 부동산 위기를 극복하는 것이 더 시급한 과제다. 증시 부양 재원을 마련하는 과정에서 국채금리가 더 상승하면 헝다그룹 사태 이후 4년 이상 악화 일로를 걸어온 부동산 경기에도 치명적인 타격을 줄 수 있기 때문이다. 경기 면에서는 주가 상승에 따른 ‘부(富)의 효과’는 부동산의 3분의 1에도 못 미치고 ‘구축 효과’도 우려된다.

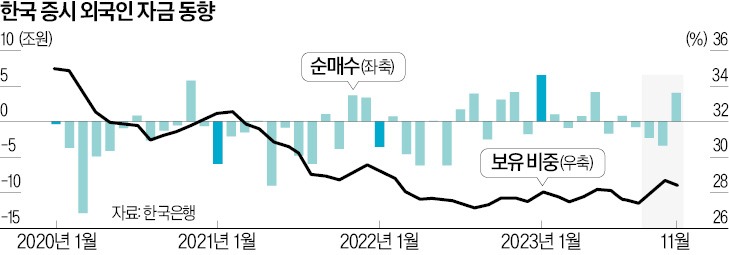

국제 금융시장에서 이번에 발표한 증시와 경기 부양책이 근본적인 대책이 아니라고 보는 것은 이 때문이다. 2022년 10월 20차 공산당 대회 이후 ‘중국 대탈출(GCE)’이라는 용어가 나올 만큼 외국인 자금과 외국 기업, 그리고 외국인이 떠나가는 현상을 방지하기 위해서는 시 주석이 축출되거나 양보해야 한다는 시각이다.

시 주석이 장기집권 야망을 접고 대외경제정책을 ‘폐쇄경제’에서 ‘개방경제’로, 경제 운영 체계는 ‘통제경제’에서 ‘시장경제’로, 그리고 경제 각료는 ‘예측 가능한 인사’로 교체해 GCE를 방지하는 것이 증시와 부동산 위기, 그리고 경기 침체를 극복할 수 있는 근본적인 대책이자 궁지에 몰린 자신을 살리는 길이다. 홍콩 ELS 사태를 비롯해 중국 금융상품 가입자도 이런 시각에서 바라볼 필요가 있다.

중국 사태는 최근 글로벌 자금 흐름에서 외면당하는 ‘코리아 패싱’과 외국인 자금 유입이 갑자기 중단되고 떠나는 ‘서든 스톱’, 그리고 개인투자자들이 해외로 향하는 ‘도넛’ 현상이 함께 나타나는 한국 경제와 증시에 많은 시사점을 던져준다. 가장 시급한 것은 우리 경제가 중화경제권으로 인식되는 ‘커플링’에서 벗어나는 것이다.

관련뉴스