석유화학 제품은 반도체, 자동차, TV 등과 함께 한국의 대표 수출 품목 중 하나다. ‘가성비’가 좋다 보니 세계 곳곳에서 ‘메이드 인 코리아’ 제품을 찾았다. 중국은 그중에서도 한국 석유화학 제품을 가장 많이 찾는 나라였다.

그랬던 중국이 세계 시장을 놓고 경쟁하는 ‘라이벌’로 변신한 건 2010년대 후반 들어서다. 가격 경쟁력을 앞세운 물량 공세에 한국 기업들의 ‘글로벌 영토’는 점점 줄어들었다. 지난해 석유화학 제품 수출액(456억달러)이 1년 전보다 15.9%나 쪼그라들었을 정도다.

국내 1~2위 석유화학 기업인 LG화학과 롯데케미칼이 일제히 기초 유분 생산 설비 정리에 나선 이유다. LG와 롯데는 수익성이 떨어진 ‘한계 사업’을 정리하는 대신 배터리와 스페셜티(고부가가치) 소재 등 아직 중국과 기술 격차가 있는 분야에 역량을 집중한다는 계획이다.

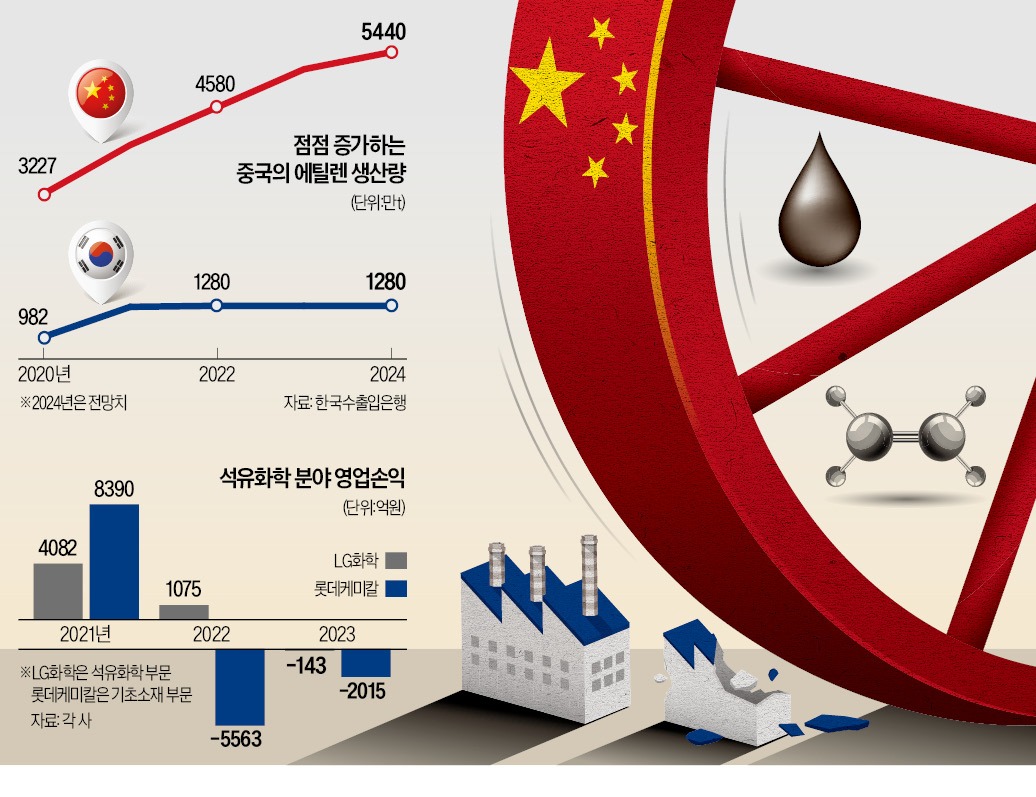

경기 둔화 등으로 석유화학 제품 수요는 줄어드는데 중국의 공급량은 대폭 늘어나는 형국은 몇 년째 계속됐다. ‘석유화학의 쌀’로 불리는 에틸렌이 그랬다. 지난해 중국의 에틸렌 생산량은 5174만t으로 2020년(3227만t)보다 60% 증가했다. 2025년엔 5597만t으로 확대된다. 이 덕분에 에틸렌, 프로필렌(PP) 등 기초 유분의 중국 자급률은 2020년 이미 100%를 넘어섰고 2025년엔 120%까지 올라서게 된다. 중간 원료인 파라자일렌(PX)과 합성수지인 PP 자급률도 2025년께 100%를 달성할 것으로 전망된다.

문제는 중국이 경기 둔화로 자국 수요가 감소하자 남는 물량을 해외에 쏟아낸다는 점이다. 건설 자재에 많이 쓰이는 PP는 갈수록 중국산이 판을 치고 있다. 중국 기업들은 원유를 나프타로 정제하는 공정 없이 바로 에틸렌 등으로 전환하는 최신 설비 ‘COTC’를 도입할 계획이다. 이를 통해 원가 경쟁력을 더 높이면 국내 석유화학의 중국 수출이 더 줄어들 가능성이 높다.

공급 과잉으로 석유화학 기업의 수익성을 가늠하는 지표인 ‘에틸렌 스프레드’(에틸렌 가격에서 원료인 나프타 가격을 뺀 금액)는 2021년 t당 398달러에서 지난해 195달러로 추락했다. 통상 손익분기점은 t당 300달러다. LG화학이 지난해 석유화학 부문에서 143억원의 적자를 낸 배경이다. 롯데케미칼도 기초 유분 부문에서 지난해 2015억원의 손실을 봤다.

LG화학이 전남 여수 나프타분해시설(NCC) 2공장을, 롯데케미칼이 롯데케미칼타이탄(LC타이탄)을 매각하는 이유다. 올해도 중국 경제의 반등 가능성이 낮은 만큼 수급 상황 개선을 기대하기는 쉽지 않다.

LG화학이 전남 여수 나프타분해시설(NCC) 2공장을, 롯데케미칼이 롯데케미칼타이탄(LC타이탄)을 매각하는 이유다. 올해도 중국 경제의 반등 가능성이 낮은 만큼 수급 상황 개선을 기대하기는 쉽지 않다.롯데케미칼이 국내 공장이 아니라 말레이시아 공장 매각에 나선 건 중국 기업들이 남아도는 물량을 주로 동남아시아에 쏟아내고 있기 때문이다. 중국 기업들과 가격으로 경쟁하기 어려운 구조인 만큼 ‘레드오션’ 관련 설비를 판 자금으로 아직 중국이 쫓아오지 못한 스페셜티 화학 소재, 배터리 소재, 태양광 소재 등 ‘블루오션’에 투자하겠다는 전략이다.

롯데케미칼은 작년에는 중국 내 범용 석유화학 제품 생산 설비를 모두 팔아치우는 등 사업 포트폴리오를 빠르게 재편하고 있다.

LG화학도 NCC 2공장 지분 매각에 속도를 내고 있다. 지난해 국내외 업체들과 벌인 매각 협상이 불발되자 쿠웨이트석유공사(KPC)로 눈을 돌렸다. LG화학은 지분 49% 매각 대금으로 양극재 등 배터리 소재, 친환경 소재, 바이오 등 성장 산업에 투자할 방침이다. 업계 관계자는 “기술 편차가 없는 범용제품에선 이제 중국을 이길 방법이 거의 없다”며 “국내 석유화학 기업이 살아남으려면 차세대 소재로 승부하는 수밖에 없다”고 말했다.

김형규/차준호/하지은 기자 khk@hankyung.com

관련뉴스