이 기사는 국내 최대 해외 투자정보 플랫폼 한경 글로벌마켓에 게재된 기사입니다.

최근 미국 증시에서 변동성 축소에 배팅하는 투자자들이 급격히 증가했다는 분석이 나왔다. 오는 11월 대통령 선거를 앞두고 불확실성이 커진 데 따른 대응이다. 불확실성에 변동성이 커질 것을 대응하는 헷지 수단을 매수하는 것이다. 대선 결과가 나오기 전까지 증시가 혼조세를 보일 가능성이 커지면서 변동성 관련 상장지수펀드(ETF) 수요도 확대되는 모양새다.

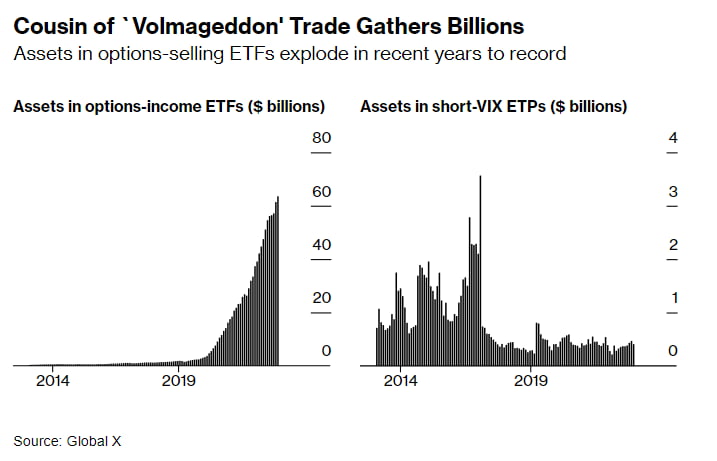

10일(현지시간) 블룸버그에 따르면 최근 미국 주가지수가 연일 최고가를 경신하는 가운데 파생상품 관련 ETF 시장 투자금이 급격히 증가했다. 글로벌 X ETF에 따르면 작년 말 기준으로 파생상품 연계 ETF의 자산 규모는 640억달러를 기록했다. 2년 만에 약 4배 가까이 증가한 수치다.

블룸버그에 따르면 변동성 쇼트(매도) 포지션의 파생상품 ETF 자산규모가 급격히 확대됐다. 2019년 총자산 규모가 2억달러 수준이던 변동성 쇼트 상품은 지난해 말까지 4억달러까지 2배가량 늘었다. 수익률도 상승했다. 18개 투자은행을 추적하는 프레미아랩에 따르면 지난해 미국 주식시장에서 변동성 쇼트 ETP(상장지수상품) 수익률은 8.9%를 기록했다.

증시가 장기간 안정세에 접어들 경우 변동성 옵션을 매각한 투자자가 이 전략을 통해 수익을 거둔다. 대선을 앞두고 불확실성이 커지면서 변동성 옵션을 구매한 투자자들이 변동성 쇼트 관련 상품으로 위험을 분산했다는 분석이다.

파생상품 옵션거래는 더 활성화될 전망이다. 미국 시장에서 초단기 옵션거래(0DTE·Zero Days to Expiration) 계약이 작년에 급증하면서 나타난 결과다. 0DTE는 만기가 24시간도 남지 않은 옵션을 거래하는 것을 뜻한다. 개별 주식 옵션은 일주일 단위로 만기가 도래하고, 지수(ETF) 옵션은 하루 만기짜리가 거래된다. 이 때문에 옵션 거래액이 폭발적으로 증가한다.

0DTE 거래가 활성화될수록 시장의 변동성은 급격히 증가한다. 하루 새 초단기 옵션 거래가 수없이 이뤄지기 때문이다. 변동성이 커지면서 관련 옵션 수요도 늘었다. 변동성 쇼트 외에도 콜옵션과 풋옵션을 매각해서 고정수익을 얻는 '월 배당형 ETF'가 인기를 끌고 있는 이유다.

옵션거래가 늘어나면서 거래 규모를 파악하는 게 더 어려워졌다는 비판도 나온다. 파생상품이 끝없이 거래되면서 관련 위험성과 레버리지를 파악할 수 없다는 설명이다. 미국 헤지펀드 QVR 어드바이저의 포트폴리오 매니저인 스티브 리사는 "공개적으로 어떤 수치가 공개됐다면, 비공개적으로 그 수치의 5~10배가 거래되고 있는 셈"이라고 설명했다.

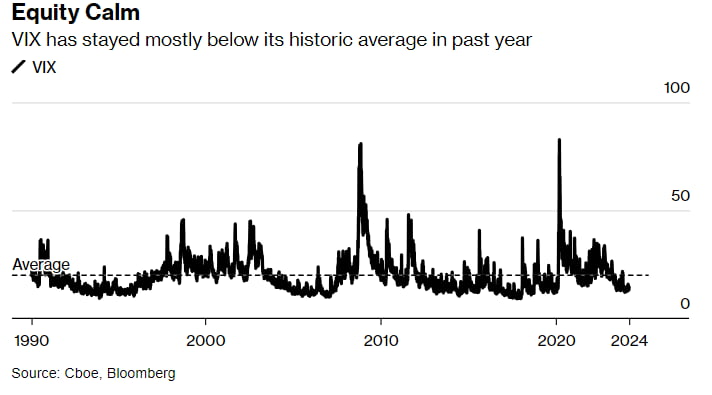

일각에서는 불확실성이 커지고 있지만 미국 증시와 관련한 변동성 지수가 낮은 수준에 머무는 것은 이러한 옵션거래 탓이란 지적이 나온다. 미 중앙은행(Fed)의 금리 정책을 비롯해 지정학적 위험을 감안하면 뉴욕증시 변동성지수(VIX지수)가 지금보다 더 높아야 한다는 주장이다. 증시 안정에 베팅한 이들이 공매도 투자를 상쇄하며 이 위험이 사라졌다는 평가다.

실제 미국 경제가 타격을 입지 않았다는 의견도 제기된다. 지정학적 위험이나 Fed의 통화정책이 미국 경제를 위태롭게 할 만큼 위협적이지 않았다는 관측이다. 이 때문에 VIX지수도 안정세를 보였다는 설명이다. 국제결제은행(BIS)은 이러한 현상에 대해 "옵션 매도 전략이 인기를 끄는 동시에 변동성이 축소되고 있는 이유는 미국 경제의 '역동성'때문이다"라고 설명했다.

오현우 기자 ohw@hankyung.com

관련뉴스