상장지수증권(ETN) 시장이 가파른 성장세를 보이고 있다. 기초지수와 수익률 간 차이가 큰 상장지수펀드(ETF)와 달리 추적오차가 발생하지 않아 수수료가 낮다는 점이 인기 요인으로 꼽힌다. 최근 미국 기준금리 인하 전망에 금·은 등 원자재 가격이 급등하면서 ETF 시장에는 없는 ETN 원자재 상품의 인기가 더 치솟을 것이란 전망이 나온다.

○1년 새 3조원 불어난 ETN 시장

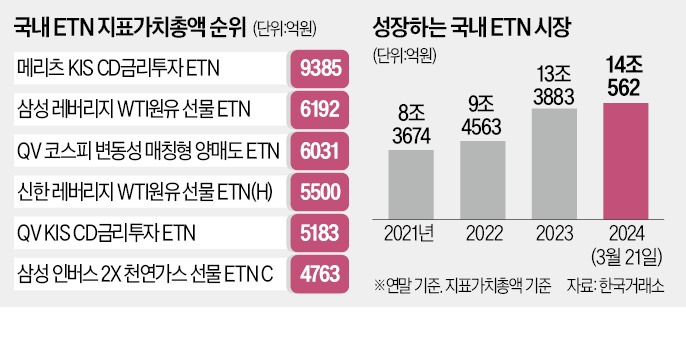

22일 한국거래소에 따르면 전날 기준 전체 ETN의 지표가치총액(시가총액)은 14조562억원이다. 1년 전(10조5308억원)보다 38.2% 불어났다. ETN은 ETF와 같이 거래소에 상장돼 투자자들이 쉽게 사고팔 수 있는 상품이다. 발행 주체는 자산운용사가 아니라 증권사다. 만기가 있으며 원자재, 통화, 선물 등을 기초지수로 추종한다는 게 ETF와 다른 점이다. ETN 시장은 원유 천연가스 귀금속 등 원자재와 레버리지·인버스 같은 특화 상품이 꾸준히 인기를 끌었다.

최근 성장세를 이끈 것은 여유 자금을 맡겨두는 파킹형 상품이다. 양도성예금증서(CD) 금리 91일물을 추종하는 ‘메리츠 KIS CD금리투자 ETN’은 지난해 4월 상장된 이후 1년여 만에 지표가치총액이 9385억원으로 전체 ETN 중 1위에 올랐다. 비슷한 상품인 ‘QV KIS CD금리투자’, ‘한투 KIS CD금리투자’도 각각 5위, 9위를 기록했다. CD금리투자 상품은 연 3%대 수익을 일할 계산해 매일 받을 수 있어 ETF 시장에서도 인기를 끌고 있다.

ETN은 ETF와 달리 추적오차가 없어 실부담 수수료가 적다는 게 투자자들을 끌어들이는 요인으로 작용했다는 분석이다. ETF는 총보수뿐만 아니라 기초자산 추적오차에 따른 숨은 수수료가 있지만 ETN은 눈에 보이는 총보수만 내면 된다. 조민암 메리츠증권 트레이딩본부 팀장은 “이제까지는 기관 수요가 많았는데 실부담비용이 적은 만큼 개인투자자 유입도 기대하고 있다”고 말했다.

○금리 인하기 원자재 상품도 인기

올 들어 유가 상승과 더불어 금·은 등 귀금속 값도 고공행진을 이어가면서 ETN 시장은 더 확대될 전망이다. 최근 금 현물 가격은 사상 처음으로 트로이온스당 2200달러를 넘어섰다. 미국 중앙은행(Fed)이 올해 세 차례의 금리 인하를 예고하면서 한 달 새 약 11% 올랐다. 오는 11월로 예정된 미국 대선과 러시아·우크라이나 전쟁 등으로 국제 정세가 불안한 점도 안전자산인 금 가격을 밀어올리고 있다.ETN은 원자재 가격의 2배, 3배를 추종하는 레버리지·인버스 상품 등 ETF로는 운용하기 어려운 상품을 갖추고 있다. 업계에서는 미국 기준금리 인하에 발맞춰 미 장기채 3배 레버리지 상품도 출시될 것으로 내다보고 있다. 국내 탄소배출권 가격을 기초자산으로 하는 상품도 8월께 처음으로 ETN 시장에 출시될 전망이다.

다만 ETN 상품 대부분이 선물, 레버리지, 인버스 상품이기 때문에 변동성과 장중 괴리율이 크다는 점에는 주의해야 한다. 투자금을 직접 해당 자산에 투자해 운용하는 게 아니라 신용계약을 통해 형성된 상품인 만큼 증권사가 파산하면 ETN 투자금도 날아갈 수 있다.

증권업계 관계자는 “ETN은 파생결합상품으로 분류돼 퇴직연금 계좌에 담을 수 없는데 이 규제가 풀린다면 추적오차가 없다는 ETN의 장점을 활용한 상품이 더 다양해질 것”이라고 말했다.

맹진규 기자 maeng@hankyung.com

관련뉴스