이 기사는 국내 최대 해외 투자정보 플랫폼 한경 글로벌마켓에 게재된 기사입니다.

일본 주요 상장 기업의 주주환원 총액이 2년 연속 사상 최고치를 기록할 전망이다. 일본 기업의 실적 호조와 더불어 저평가 탈출을 위한 도쿄 증권거래소의 ‘주가순자산비율(PBR) 개혁’이 빛을 발했다는 평가다. 다만 미국이나 유럽에 비하면 순이익 대비 주주환원 비율이 낮아 주주환원 요구가 더 확대될 가능성도 있다.

○배당·자사주 매입 동시 증가

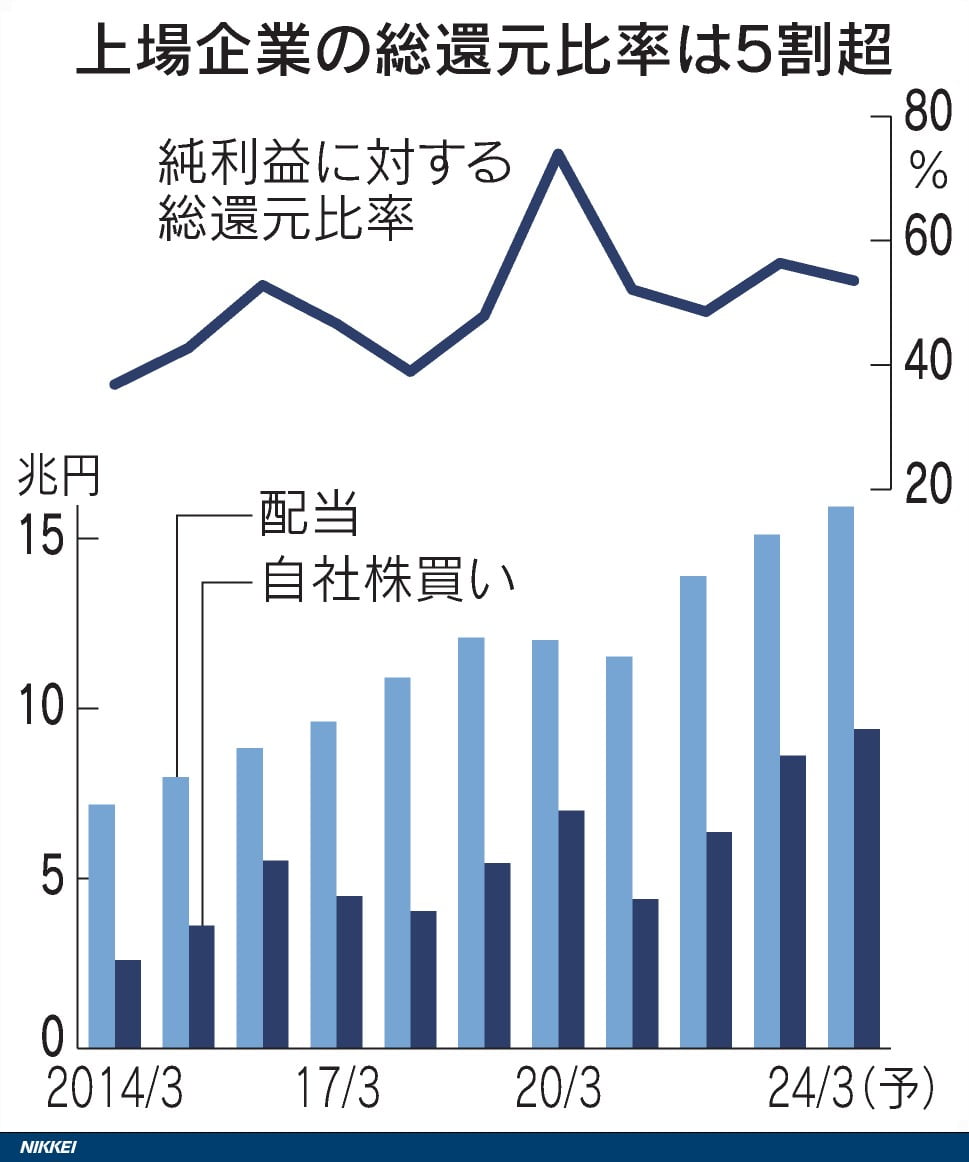

26일(현지시간) 일본 니혼게이자이신문(닛케이)에 따르면 올해 3월 결산하는 일본 2300개 상장기업의 주주 환원(배당금 및 자사주 매입) 총액은 약 25조2000억엔(약 223조원)으로, 2년 연속 사상 최대치를 기록할 것으로 추정된다. 배당 총액은 전년 동기 대비 6% 증가한 약 15조9000억엔, 자사주 매입은 9% 늘어난 9조3000억엔으로 역대급 규모가 예상된다.

일본 기업의 실적이 큰 폭으로 확대됨에 따라 상장사들이 적극적인 주주환원 정책을 펼친 것으로 분석된다. 엔화 약세로 수출 기업의 실적이 좋아졌고 인플레이션으로 인한 제품 가격 인상 효과로 도쿄증시 프라임 기업의 순이익은 전년 대비 13% 증가했다. 3년 연속 사상 최대치다. 상장사 네 곳 중 한 곳은 역대급 이익을 냈을 것으로 점쳐진다.

일본 최대 백화점 그룹 미쓰코시 이세탄 홀딩스는 3월기 배당을 전년 대비 2배 이상 늘려 주당 32엔으로 책정했다. 일본을 방문하는 관광객 수가 회복세를 보여 실적 전망치를 계속 높이고 있다.

닛세이 식품은 주요 제품인 냉동식품 가격 인상 효과에 힘입어 역대 최대 이익이 예상된다. 배당 역시 3년 연속 최고치를 나타냈다. 엔데믹(감염병의 풍토병화)으로 운송 수요가 회복한 동일본여객철도 배당은 125엔으로 4년 만에 배당금을 늘렸다. 상반기까지는 코로나19 여파 때문에 배당을 100엔으로 동결했었다.

개인투자자의 주머니 역시 두둑해질 것으로 기대된다. 일본은 상장 기업 주식의 약 20%를 개인이 보유하고 있다. 배당으로만 계산하면 약 3조엔이 가계에 유입되는 셈데, 이는 일본 국내총생산(GDP)의 약 0.5%에 해당한다고 닛케이는 전했다.

○거래소의 저평가 탈출 노력

또 다른 요인으로는 도쿄증권거래소의 ‘저 PBR 개혁’이 꼽힌다. 도쿄증권거래소는 작년 3월, 일본 증시의 저평가 해소를 위해 PBR이 1 이하인 상장사들을 대상으로 자기자본이익률(ROE)과 성장성을 높이기 위한 계획서를 공개하라고 요구했다. 투자자들의 기대수익률을 의식한 경영을 촉구했다. 구체적인 기업 가치 제고 노력을 제출한 기업 명단을 거래소가 매월 공표한다고 발표하기도 했다.거래소의 적극적인 행보에 외국인 투자 자금이 일본 주식시장으로 유입됐고, 이는 닛케이225지수가 역사적 고점 기록을 세우는 데에 기여했다. 26일 기준 지난 1년(2023년 3월 27일~올해 3월 26일)간 닛케이지수는 47.03% 뛰었다.

일본 종합상사 소지츠는 지난달 분기 배당을 130엔에서 135엔으로 높이고, 160억엔 규모로 자사주를 매입하겠다고 발표했다. 이달 말까지 PBR 1배를 넘기는 것이 목표다. 혼다 역시 지난달 500억엔 규모의 자사주 매입을 선언했다. 후지무라 에이지 혼다 최고재무책임자(CFO)는 “기업 가치 향상을 위해 자본 효율성 개선에 박차를 가할 것”이라고 말했다. 지난해 5월 혼다는 올해 3월 31일까지 2000억엔어치의 자사주를 사들이겠다고 밝힌 바 있다.

다만 순이익 증가세에 비해 주주환원 규모가 크지 않았다고 닛케이는 지적했다. 올해 순이익 대비 주주환원액 비율은 54%로 전년 대비 2%포인트 낮아졌다. 순이익이 증가한 만큼 총 환원액이 증가하지 않았기 때문이다.

금융 기업을 제외한 일본 기업의 사내 유보금은 작년 말 기준 약 106조엔으로 역대 최고 수준이다. 미국이나 유럽은 순이익 대비 주주환원액 비율이 80%에 달하는 것을 고려하면 일본 역시 글로벌 주요 기업처럼 환원 규모를 더 늘려야 한다는 요구가 따를 수 있다.

한경제 기자

관련뉴스