8일 금융권에 따르면 캠코는 저축은행 업권이 보유한 2000억원 규모 NPL을 매입하는 방안을 검토하고 있다. 매입 대상은 PF 대출과 토지담보대출 등 담보부 채권이다. 저축은행은 NPL을 매각하면 연체율을 그만큼 낮출 수 있다. 업계는 이번 매각을 통해 연체율을 0.2%포인트가량 떨어뜨릴 수 있을 것으로 기대하고 있다.

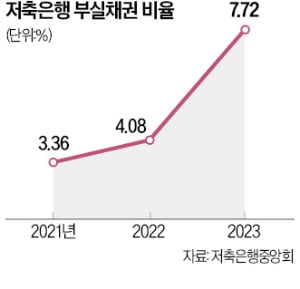

8일 금융권에 따르면 캠코는 저축은행 업권이 보유한 2000억원 규모 NPL을 매입하는 방안을 검토하고 있다. 매입 대상은 PF 대출과 토지담보대출 등 담보부 채권이다. 저축은행은 NPL을 매각하면 연체율을 그만큼 낮출 수 있다. 업계는 이번 매각을 통해 연체율을 0.2%포인트가량 떨어뜨릴 수 있을 것으로 기대하고 있다.캠코가 2금융권의 NPL을 매입하는 것은 지난해 새마을금고(1조원) 이후 처음이다. 작년 새마을금고에서 뱅크런(대규모 예금 인출)이 일어나자 캠코는 새마을금고의 NPL을 인수해 연체율을 떨어뜨렸다. 금융당국이 바라보는 저축은행의 현 상황이 그만큼 심각하다는 의미로 볼 수 있다. 작년 말 저축은행 연체율은 6.55%로 전년 대비 3.14%포인트 급등했다. 같은 시기 새마을금고(5.07%)보다도 높았다. 3개월 이상 연체된 NPL 비중을 뜻하는 고정이하여신 비율은 지난해 말 7.72%로 2년 전(3.36%)보다 두 배 넘게 뛰었다.

이번 캠코의 NPL 매입은 새마을금고 때와 같은 사후정산 방식이지만 일부 차이가 있다. 캠코가 회계법인 등에서 적정 가격을 평가받은 뒤 NPL을 매입하고, 추후 재매각 과정에 손실이 발생하면 저축은행이 그만큼 보전해주는 방식이다. 예를 들어 A저축은행이 캠코에 100억원짜리 NPL을 매각했는데 캠코가 60억원밖에 회수하지 못한 경우 A저축은행은 사후에 40억원을 보전해야 한다. 저축은행 입장에서 최종 손실 금액은 동일하지만, 캠코가 부실채권을 재매각하는 기간(최대 3년) 동안 충당금을 나눠 쌓을 수 있어 재무적 부담을 덜 수 있다.

반면 캠코가 재매각 과정에서 수익을 낼 경우엔 저축은행이 이를 돌려받지 못한다. 작년 새마을금고 NPL의 경우 추후 손실과 수익을 모두 보전받은 것과는 차이가 있다.

저축은행 업권은 연체율 관리에 총력을 기울인다는 방침이다. 업계 관계자는 “캠코뿐 아니라 자산운용사, NPL 투자 전문회사 등에 부실채권을 매각하고 있다”며 “캠코와 추가 논의를 이어가면서 하반기에 매각 규모를 확대할 것”이라고 말했다.

서형교 기자 seogyo@hankyung.com

관련뉴스