국내 퇴직 근로자들은 자산이 부동산에 지나치게 편중돼 있다. 한화투자증권에 따르면 국내 자산 상위 20% 가구가 보유한 수익 창출 가능 자산은 7억7630만원이다. 거주 부동산(6억4320만원)과 자동차(2580만원) 등을 제외한 수치다. 자산 배분은 거주 외 부동산이 5억4600만원으로 70.3%를 차지하고 예금(16.2%)과 보험(5.8%) 등으로 이뤄졌다. 주식은 국내 주식으로만 7.7%에 불과했다. 5950만원 상당이다. 근로소득 없이 연간 지출 수준인 8767만원을 유지하면 12년 만에 자금이 고갈된다.

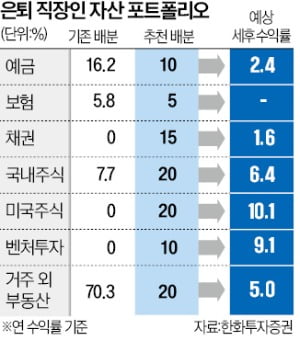

국내 퇴직 근로자들은 자산이 부동산에 지나치게 편중돼 있다. 한화투자증권에 따르면 국내 자산 상위 20% 가구가 보유한 수익 창출 가능 자산은 7억7630만원이다. 거주 부동산(6억4320만원)과 자동차(2580만원) 등을 제외한 수치다. 자산 배분은 거주 외 부동산이 5억4600만원으로 70.3%를 차지하고 예금(16.2%)과 보험(5.8%) 등으로 이뤄졌다. 주식은 국내 주식으로만 7.7%에 불과했다. 5950만원 상당이다. 근로소득 없이 연간 지출 수준인 8767만원을 유지하면 12년 만에 자금이 고갈된다.거주 부동산 일부 처분 등으로 수익 창출 가능 자산 규모를 12억원까지 늘리고, 포트폴리오 합산 연평균 수익률을 약 6%에 맞춘다면 이 기간은 22년으로 늘어난다. 예금(10%)과 보험(5%) 비중은 줄이고, 국내 주식과 미국 주식 비중을 각각 20%로 늘리는 것이 전제다. 미국 주식의 예상 세후 수익률은 10.1%로 포트폴리오 중 가장 높다. 여기에 벤처 투자(10%), 채권 투자(15%)를 곁들여 균형을 맞춘다. 박승영 한화투자증권 연구원은 “미국 주식은 한국의 미약한 주주환원을 보완할 수 있어 좋은 짝”이라고 평가했다.

NH투자증권 100세시대연구소도 부동산에 치우친 자산 구성, 지나치게 높은 안전 추구 성향을 국내 가계 자산 배분의 문제점으로 지적했다. 김진웅 100세시대연구소장은 “부동산 치중은 고도 성장기에 유효하던 방식”이라며 “해외 주식과 관련한 훈련 및 경험이 부족하다면 타깃데이트펀드(TDF) 등 간접상품을 활용하는 게 좋다”고 말했다.

이시은 기자 see@hankyung.com

관련뉴스