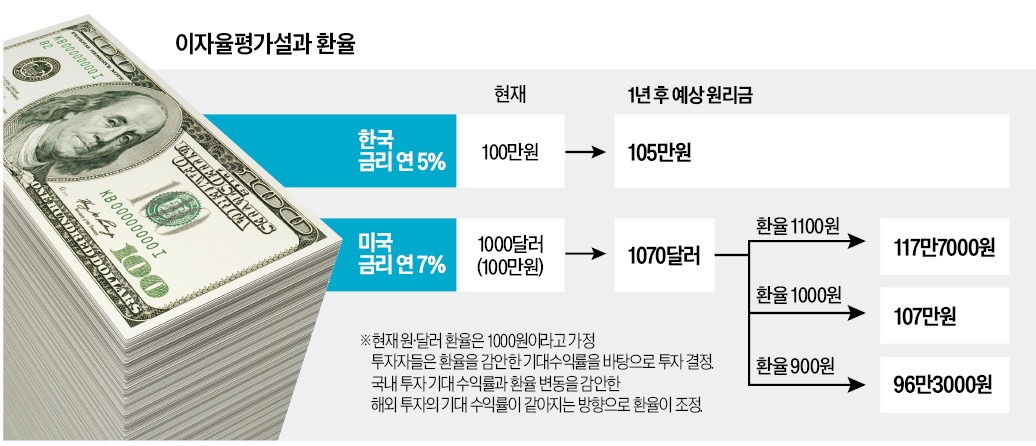

한·미 양국의 기대수익률을 계산해 보자. 한국 정기예금의 기대수익률은 간단하다. 금리 연 5%가 그대로 기대수익률이다. 미국 정기예금은 좀 복잡하다. 금리에 더해 환율 변동까지 고려해야 한다. 환율이 어떻게 되느냐에 따라 연 7%보다 더 높은 이자를 받을 수도 있고, 원금 손실이 날 수도 있다.

이자율평가설은 국가 간 자본 이동에 제약이 없다면 기대수익률이 낮은 쪽에서 높은 쪽으로 자본이 몰릴 것이고, 그 과정에서 양국의 기대수익률이 같아지는 방향으로 환율이 조정된다고 본다. 이것을 식으로 나타내면 R=R’+{(E’-E)/E}가 된다. 여기서 R은 국내 금리, R’는 해외 금리, E는 환율, E’는 미래 예상 환율이다. 이 식을 환율 중심으로 정리하면 E=E’/(R-R’+1)이다.

복잡해 보이지만 산식이 의미하는 바는 간단하다. 국내 금리 R이 오르면 환율은 내리고, 해외 금리 R’가 오르면 환율은 오른다는 것이다.

구매력평가설은 일물일가 법칙에서 출발한다. 품질과 규격이 같은 상품은 어디에서나 가격이 같아야 한다는 것이다. 만약 스타벅스 아메리카노가 서울에서 5000원, 뉴욕에서 5달러라면 적정 원·달러 환율은 1000원이라는 얘기다. 그래야 아메리카노 가격이 서울과 뉴욕에서 같아지기 때문이다.

환율이 1500원이라면 뉴욕 가격이 7500원으로 서울보다 비싸다. 상품 이동에 제약이 없다면 아메리카노를 서울에서 사서 뉴욕에서 팔아 이익을 낼 수 있다. 이 과정에서 국내에 달러가 유입돼 환율이 하락, 서울과 뉴욕의 가격이 비슷해진다는 것이 구매력평가설의 논리다. 이런 원리는 E(환율)=P(국내 물가)/P’(외국 물가)로 나타낼 수 있다. 국내 물가가 오르면 환율도 오르고, 외국 물가가 오르면 환율은 내린다는 의미다.

구매력평가설도 마찬가지다. 서울에서 스타벅스 아메리카노를 구입해 뉴욕에 가져가 판매한다는 가정은 비현실적이다. 가능하다고 해도 운송비까지 계산에 넣어 양국의 가격을 비교해야 한다. 오늘 미국이 기준금리를 올리면 내일 원·달러 환율이 오른다는 식으로 이해하기보다는 이자율평가설과 구매력평가설의 기초 위에 성장률, 국제수지, 국제 정세 등 여러 변수를 종합적으로 살펴봐야 한다.

유승호 경제교육연구소 기자 usho@hankyung.com

관련뉴스