국내 최대 사모펀드(PEF) 운용사 MBK파트너스가 코스닥 전자상거래 플랫폼 기업 커넥트웨이브의 공개매수를 선언한 가운데 사전에 정보가 샌 것 아니냐는 의혹이 일고 있다. 이번에도 공개매수가 발표되기 직전에 거래량이 급증하고 주가가 미리 급등했기 때문이다.

MBK파트너스는 다음달 24~26일 커넥트웨이브 보통주 1664만7864주(38.91%)를 공개매수하겠다고 29일 발표했다. 공개매수 가격은 주당 1만8000원으로 책정됐다.

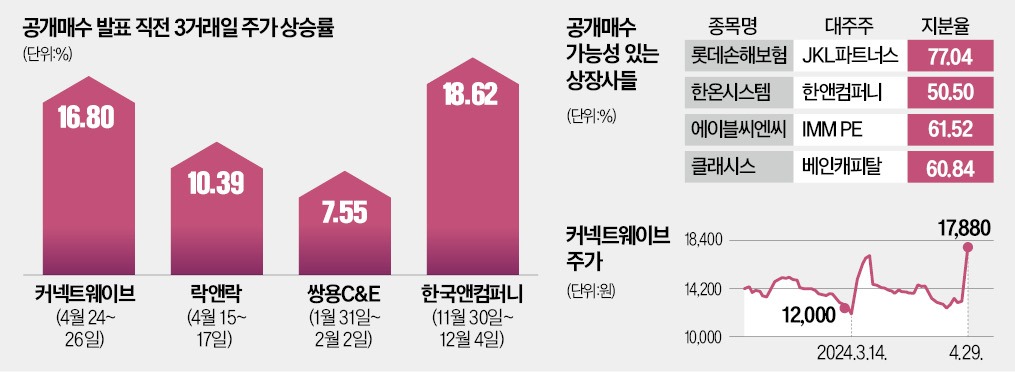

커넥트웨이브 주가는 미리 올라 있었다. 공개매수 발표 직전 5거래일간 24.76% 올랐고, 직전 거래일인 26일에만 18.85% 상승했다. 거래량(192만6085주)은 그 전날(4만7188주)과 비교하면 40배에 이르는 수준이었다. 회사는 공개매수 발표 직전 5거래일 동안 기관 2곳이 각각 커넥트웨이브 주식을 100만 주 이상 쓸어 담았다고 공시했다.

현재 공개매수가 진행되고 있는 락앤락도 같은 패턴을 보였다. 어피너티에쿼티파트너스가 공개매수를 공고하기 전날(17일) 락앤락은 11.6% 급등했다.

한앤컴퍼니의 쌍용C&E, MBK의 한국앤컴퍼니 공개매수도 마찬가지다. 공시 직전 3거래일 동안 상승률이 각각 7.55%, 18.62%에 달했다. 지난해 오스템임플란트도 1차 공개매수 공시 직전 3거래일간 주가가 19% 올랐다.

공개매수는 주가에 가장 직접적으로 영향을 미친다. 그만큼 공개매수와 관련한 미공개 정보를 이용해 주식을 거래하면 내부자 정보 이용 금지와 연관된 자본시장법을 위반할 가능성이 높다. 하지만 공개매수 사전 유출이 고질적으로 되풀이되고 있다.

한국에선 구조적으로 공개매수 정보가 샐 수밖에 없다는 지적도 나온다. 현행 자본시장법에서 요구하는 공개매수신고서와 설명서를 작성하려면 다양한 이해관계자가 정보를 공유할 수밖에 없는 구조라는 것이다. 공개매수는 주관 증권사, 법률 자문사의 논의를 거쳐 공고 2~3일 전 금융감독원과 한국거래소 등 당국에 신고하는 절차로 이뤄진다.

특히 공개매수 주관사를 정하는 과정에서 정보가 샐 가능성이 높다고 관계자들은 말한다. 투자은행(IB)업계 관계자는 “증권사 영업점을 통해 공개매수 설명서를 교부하고 청약을 받아야 하기 때문에 국내 증권사를 필수로 선정해야 한다”며 “공개매수 보안을 지키려면 외부 논의 대상을 최소화하는 게 제일 좋은데, 자본시장법상 주관사를 정하는 과정에서 정보가 샐 수밖에 없다”고 토로했다.

하지은 기자 hazzys@hankyung.com

관련뉴스