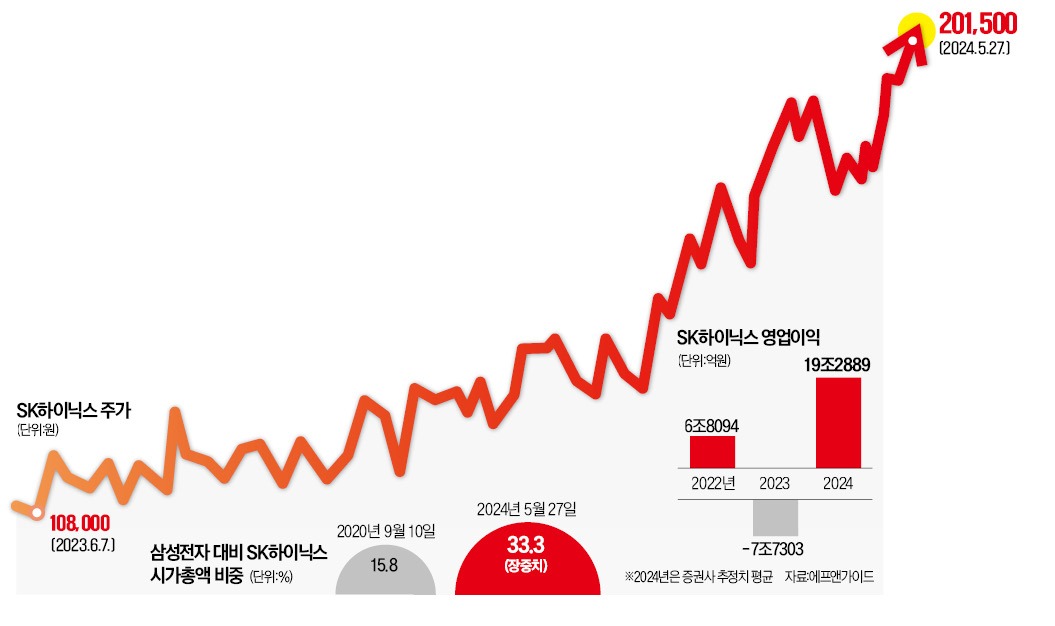

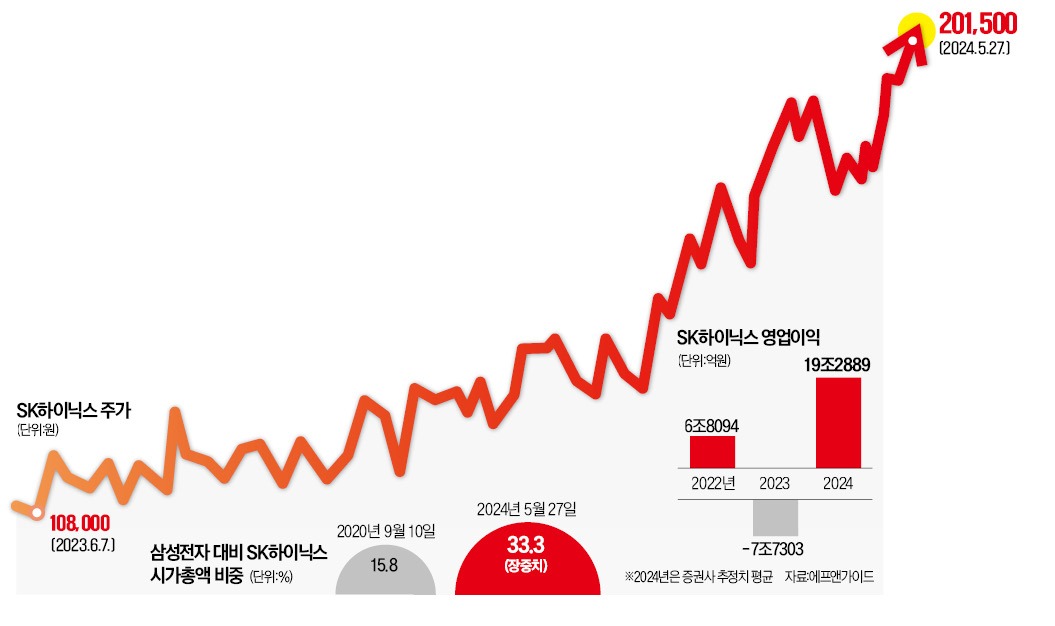

지난해 서울 여의도 증권가에 SK하이닉스를 놓고 흉흉한 소문이 돌았다. “연말에 만기가 도래하는 빚을 못 갚을 수 있다”거나 “매물로 등장할 것”이라는 우려였다. 금융당국과 경쟁업체 관계자들도 이 같은 소문의 진위를 여기저기 묻고 다녔다. 그만큼 SK하이닉스를 둘러싼 경영 환경은 나빴다. 주력인 D램·낸드플래시를 비롯한 메모리반도체 가격이 폭락하면서 지난해 7조7000억원의 영업손실을 기록했다.

올해 분위기는 완전히 바뀌었다. 인공지능(AI) 메모리반도체가 날개 돋친 듯 팔리면서 역대급 실적을 낼 전망이다. AI 시대를 주도하는 종목으로 평가되면서 몸값은 사상 처음 150조원을 돌파했다. 200조원을 넘어설 것이란 ‘장밋빛 관측’도 힘을 얻고 있다.

올 들어 42% 급등

SK하이닉스는 27일 유가증권시장에서 1.46%(2900원) 오른 20만1500원에 마감했다. 장중엔 20만9000원까지 상승했다. 종가·장중가 모두 최고가다. 장중 시가총액은 152조1525억원까지 치솟았다. 2011년 12월 국내 상장사로는 처음으로 시가총액 150조원을 찍은 삼성전자 이후 13년 만에 ‘몸값 150조원’ 기업이 배출된 것이다.

SK하이닉스는 2021년 1월 8일 사상 처음으로 100조원을 돌파하면서 삼성전자에 이은 시가총액 2위 자리를 굳히는 듯했다. 하지만 제품 가격이 폭락하는 이른바 ‘반도체 빙하기’가 덮치면서 2022년 하반기부터 몸값이 추락했다. 2023년 초엔 시가총액이 50조원대로 쪼그라들고 LG에너지솔루션에 2위 자리도 내줬다. 하지만 지난해 12월 15일 이후 2위 자리를 재탈환한 뒤 LG에너지솔루션과의 격차를 벌렸다.

삼성전자와의 시가총액 격차도 좁혔다. 지금은 삼성전자의 3분의 1에 육박한다. 증권업계에선 “반도체만 따진다면 삼성전자와 어깨를 나란히 하는 수준”이라는 평가가 나온다.

올해 영업이익 20조원 ‘역대급’

SK하이닉스의 상승세는 외국인 투자자가 주도했다. 이날 3802억원어치를 순매수하는 등 올 들어 2조8350억원어치를 쓸어 담았다. 삼성전자, 현대자동차에 이은 순매수 3위 종목이다. 챗GPT를 비롯한 생성형 AI 시대가 열리면서 SK하이닉스의 매력이 부각된 결과다. SK하이닉스는 엔비디아가 제조하는 AI 연산용 그래픽처리장치(GPU)에 들어가는 고대역폭메모리(HBM) 반도체를 가장 큰 비중으로 공급한다. HBM은 여러 개의 D램을 수직으로 쌓은 뒤 1024개의 구멍(데이터 통로)을 뚫어 연결한 제품이다. 데이터 저장 용량이 크고 데이터 처리 속도는 일반 D램과 비교해 10배 이상 빠르다. 제품 가격은 일반 D램보다 5~10배 비싸다. 생성형 AI를 가동하는 AI 가속기는 HBM과 엔비디아의 GPU를 묶어 만든다. 올 하반기 엔비디아가 내놓는 AI 가속기 블랙웰(B200)에는 SK하이닉스의 4세대 HBM 제품인 HBM3E 8개가 장착될 전망이다.

HBM에 이어 일반 D램과 낸드 가격도 뜀박질하자 증권사들은 이 회사 실적에 대해 앞다퉈 핑크빛 전망을 내놓고 있다. SK하이닉스의 올해 영업이익 컨센서스(증권사 추정치 평균)는 석 달 전(11조597억원)보다 74.4% 불어난 19조2889억원으로 집계됐다. 일각에선 올해 영업이익이 역대 최대였던 2018년(20조8438억원)을 넘어설 것이라는 분석도 나온다.

“앞으로 주가 56% 더 오른다”

SK하이닉스의 고공행진은 당분간 이어질 것이란 전망에 힘이 실린다. 씨티글로벌마켓증권은 SK하이닉스 목표주가를 31만원으로 설정했다. 시가총액 기준으로 이날보다 56.0%(약 81조원) 늘어난 225조원까지 불어날 것이라는 관측이다.

HBM 시장에서 SK하이닉스에 이은 후발주자로 평가받는 삼성전자의 추격이 변수라는 지적도 있다. 김동원 KB증권 리서치센터장은 “엔비디아가 AI 가속기용 HBM 납품처를 다변화하기 위해 삼성전자와의 거래를 늘릴 가능성이 높다”며 “HBM 시장이 빠르게 팽창하는 만큼 삼성전자와 SK하이닉스 모두 수혜를 볼 수 있다”고 말했다.

김익환 기자 lovepen@hankyung.com