은행들이 금리가 5년마다 주기적으로 바뀌는 ‘주기형’ 주택담보대출을 속속 출시하고 있다. 이전까지는 금리가 5년 동안 유지된 이후 변동금리형으로 전환되는 ‘혼합형’ 주담대가 은행들의 주력 상품이었지만, 최근엔 주기형이 대세를 이루고 있다. 금융당국이 혼합형 주담대 대신 주기형 주담대 판매 비중을 높이라고 요구하면서 은행들이 주기형 주담대 금리를 혼합형보다 낮게 책정하고 있기 때문이다. 주기형 주담대와 혼합형 주담대의 대출 한도도 다른 만큼 주담대를 받기 전에 여러 요인을 복합적으로 고려해 대출 종류를 택하는 게 좋다.

인터넷전문은행 케이뱅크는 지난달 30일 주기형 주담대를 출시하면서 기존 혼합형 주담대 판매를 전면 중단했다. 경쟁 인터넷은행인 카카오뱅크는 아직 주기형 주담대를 판매하지 않고 있지만, 올해 안에 주기형 주담대 상품을 출시할 예정이다. 신한은행과 우리은행은 각각 2016년 8월과 2019년 6월부터 혼합형 주담대를 판매하지 않고 있다.

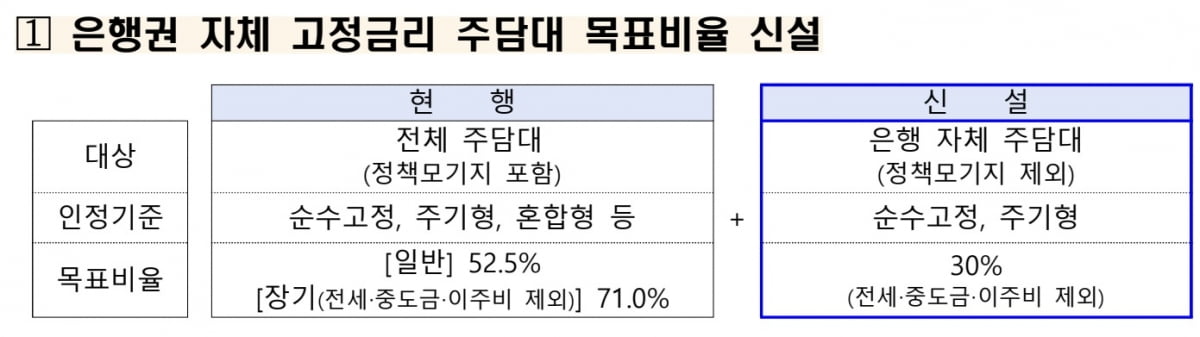

주요 은행이 주기형 주담대를 내놓으면서 혼합형 주담대의 금리를 높이거나 판매를 중단한 이유는 주기형 주담대 판매에 집중하기 위해서다. 금융감독원은 지난 4월 은행권의 고정금리형 주담대 판매 비중을 종전 18%에서 30%로 높이겠다고 발표했다. 고정금리형 상품으로 간주되는 주담대는 금리가 만기까지 일정하게 유지되는 ‘순수고정형’과 5년마다 바뀌는 ‘주기형’뿐이다. 혼합형은 포함되지 않기 때문에 은행들이 금감원 정책에 따라 고정금리형 비중을 맞추기 위해 의도적으로 혼합형 주담대의 매력을 낮춘 것이란 분석이다.

한 시중은행 관계자는 “고정금리형 주담대도 대출 실행일 이후 3년이 지나면 중도상환수수료가 부과되지 않기 때문에 일단은 금리가 낮은 주기형으로 대출을 받고, 3~5년 뒤 금리 여건을 확인해 유리한 주담대 상품으로 갈아타는 전략을 세울 수도 있다”고 말했다.

주기형과 혼합형 주담대의 대출 한도가 다르다는 점도 유의해야 한다. 올해 2월 도입된 스트레스 총부채원리금상환비율(DSR) 때문이다. 예를 들어 연소득이 5000만원인 개인이 올해 하반기에 주담대를 받을 경우 주기형을 택하면 3억2000만원을 빌릴 수 있지만, 혼합형으로는 3억1000만원만 빌릴 수 있다.

정의진 기자 justjin@hankyung.com

관련뉴스