21일 미국벤처캐피털협회(NVCA) 보고서에 따르면 미국 VC의 미소진 투자금은 역대 최대인 3120억달러(약 433조원)를 넘어섰다. 미국 실리콘밸리은행 통계에서도 미국 내 소진되지 못한 투자금은 2770억달러(약 385조원)로 사상 최대였다. 국내 VC업계 관계자는 “벤처투자 여력이 있는 미국이 중국 투자를 줄이면서 한국이 대체 투자처로 부상할 수 있는 ‘골든타임’”이라고 했다.

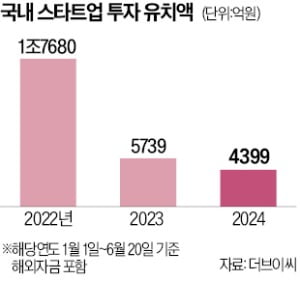

21일 미국벤처캐피털협회(NVCA) 보고서에 따르면 미국 VC의 미소진 투자금은 역대 최대인 3120억달러(약 433조원)를 넘어섰다. 미국 실리콘밸리은행 통계에서도 미국 내 소진되지 못한 투자금은 2770억달러(약 385조원)로 사상 최대였다. 국내 VC업계 관계자는 “벤처투자 여력이 있는 미국이 중국 투자를 줄이면서 한국이 대체 투자처로 부상할 수 있는 ‘골든타임’”이라고 했다.하지만 올해 들어 국내 스타트업에 대한 해외 투자는 오히려 꺾이는 양상이다. 벤처투자 플랫폼 더브이씨에 따르면 올 상반기 해외 투자자가 포함된 한국 스타트업·중소기업의 투자 유치액은 4399억원에 그쳤다. 2022년 같은 기간 1조7680억원, 2023년 5739억원에 크게 못 미치는 수치다.

美선 스타트업 조력자 역할…"벤처문화 달라 자금 유치 발목"

플랫폼 스타트업 대표 A씨는 올초부터 미국 유명 벤처캐피털(VC)에서 투자를 받으려고 추진하다 결국 어그러졌다. 한국 기존 투자사와의 계약 문제가 조정되지 않았기 때문이다. 크로스보더 전문 로펌인 법무법인 미션의 김성훈 대표변호사는 “글로벌 투자사들이 한국 스타트업에 투자할 때 조건으로 기존 국내 투자사에 대한 권리 조정을 요청하는 경우가 많다”며 “한국과 미국의 투자계약 구조에 근본적인 차이가 있어 발생하는 문제”라고 했다.

성장을 중시하는 미국은 후기 투자자에게 주도권이 있지만 한국은 선행 투자자의 권한이 강하다. 한국 VC가 해외 스타트업에 투자하려고 할 때도 이런 차이 때문에 충돌이 생긴다. 예컨대 한국 투자계약에선 주식매수청구권이 일반적이지만 미국 VC들은 이를 거의 요구하지 않는다. 주력 투자자가 주도권을 쥐는 미국과 달리 한국에선 개별 투자사가 모두 동의권을 갖는 구조다. 업계 관계자는 “미국의 투자계약이 스타트업 성장에 중점을 둔다면 한국은 리스크 관리에 집중하는 문화”라고 말했다.

한국 벤처투자 시장이 정부 지원을 기반으로 형성되다 보니 출자자(LP)와 투자자(GP) 모두 사후 관리와 단기 수익률 위주로 움직인다는 분석도 나온다. 미국과 한국 LP로부터 모두 출자받는 VC는 미국 LP엔 투자 철학과 성장전략을 우선 내세우고, 한국 LP를 상대할 때는 수익률 등 일률적인 기준을 맞추는 데 집중한다는 설명이다. 박성호 SV인베스트먼트 대표는 최근 넥스트라이즈 세션에서 “한국은 정책금융 기반 콘테스트 방식으로 LP 출자가 이뤄진다”며 “정부 돈이 들어간 만큼 투자한 회사가 잘못됐을 때 어떻게 방어할지를 고민할 수밖에 없다”고 말했다.

모든 투자사가 동의권을 갖기 때문에 생기는 문제점도 작지 않다. 창업자가 투자사 한 곳에 밉보이는 경우다. 해당 투자사가 주요 결정에 동의해주지 않고 버티면 스타트업의 투자 유치 계획 자체가 어그러진다.

업계에서는 스타트업의 글로벌 진출과 해외 자금 유치를 위해선 국내 벤처투자 문화가 단순 사후 관리를 넘어서 스타트업의 성장에 적극적으로 기여하는 방식으로 바뀌어야 한다는 지적이 나온다.

고은이 기자 koko@hankyung.com

관련뉴스