대내외 외환시장이 요동을 치고 있다. 유로화 환율은 1.06달러대까지 떨어져 등가선(1유로=1달러) 붕괴에 몰리고 있다. 국내 엔화 투자자로부터 관심이 높은 엔·달러 환율은 100조원이 넘는 안정 조치에도 개입 전 수준인 159엔대로 돌아갔다. 원·달러 환율은 한국은행과 국민연금 간 외환 스와프 긴급 조치에도 1380원대 후반으로 급등했다.

대내외 외환시장이 요동을 치고 있다. 유로화 환율은 1.06달러대까지 떨어져 등가선(1유로=1달러) 붕괴에 몰리고 있다. 국내 엔화 투자자로부터 관심이 높은 엔·달러 환율은 100조원이 넘는 안정 조치에도 개입 전 수준인 159엔대로 돌아갔다. 원·달러 환율은 한국은행과 국민연금 간 외환 스와프 긴급 조치에도 1380원대 후반으로 급등했다.세계 모든 통화에 대해 ‘강달러’로 대변되는 외환시장 움직임은 미국과 유럽 등 주요국 간 ‘제2 대발산(GD·Great Divergence)’ 우려 때문이다. GD 용어가 처음 나온 1994년 이후 2년간 미국 중앙은행(Fed)은 금리를 연 3.5%에서 연 6%로 대폭 올렸다. 하지만 유로존 출범 이전에 유럽의 맹주 역할을 했던 독일 분데스방크는 연 5%에서 연 4.5%로 내렸다.

1990년대 후반 미국의 신경제 신화까지 더해진 GD로 강달러 시대는 오랫동안 지속됐다. 유로화 출범 이전에 초점이 됐던 엔·달러 환율은 역플라자 합의가 나온 1995년 4월 79엔대에서 1990년대 말에는 148엔대로 급등했다. 하지만 엔화 가치는 달러 외 통화에 대해선 강세를 보여 ‘숨은 엔저’ 현상이 나타나지 않았다.

통화가치를 고려한 어빙 피셔의 국가 간 자금 이동 이론에 따라 금리차와 환차익을 겨냥한 캐리 자금이 나타나기 시작했던 당시에 GD와 강달러로 신흥국 자금이 대거 미국으로 몰려갔다. 이 과정에서 중남미 외채위기(1994∼1995년), 아시아 외환위기(1996~1997년), 러시아 모라토리엄 사태(1998년)가 잇달아 발생했다.

그로부터 정확하게 30년이 지난 시점에서 GD에 대한 우려가 다시 고개를 드는 충분한 근거가 있다. Fed는 6월 회의에서 점도표상 기준금리 중간값을 4.6%에서 5.1%로 올렸다. 반면 유럽중앙은행(ECB)은 금리를 0.25%포인트 내렸다. 미국과 한국, 그리고 특수 환경에 처한 일본을 제외하고는 대부분 국가도 금리를 내린 상황이다.

이번에는 ‘노 랜딩’이라는 펀더멘털 요인과 제2 GD 우려로 강달러가 재현되고 있다. 앞으로 유로화 환율의 등가선이 다시 무너진다면 유럽 통합이 최대 시련을 맞을 확률이 높다. 엔·달러 환율도 1990년대 후반 최고치에 비해 10엔 이상 올라간 여건에서 한국 원화 등에 ‘숨은 엔저’까지 나타나 일본 경제가 이미 ‘선진국 함정에 빠진 것이 아닌가’란 우려가 급부상하고 있다.

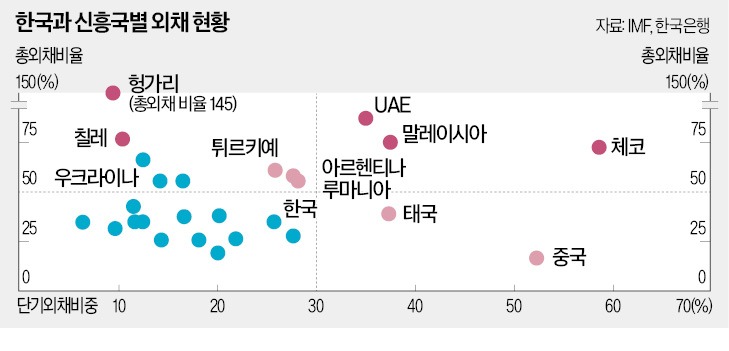

신흥국은 달러 고갈 현상이 심각하다. 미국으로 자금 이탈과 함께 2009년 금융위기 이후 ‘금융의 함정’(빚의 함정이라 부르기도 한다)을 모르고 조달했던 달러 부채 만기가 집중적으로 돌아오고 있기 때문이다. 국제통화기금(IMF)에 따르면 신흥국은 2025년까지 매년 4000억달러 이상의 달러 부채를 갚아야 하는 것으로 나타났다.

문제는 IMF가 제 역할을 하지 못한다는 점이다. 1990년대 중반 이후 신흥국 금융위기는 IMF가 최후의 안전판 역할을 톡톡히 하면서 대부분 극복됐다. 하지만 최근에는 미국의 주도력 약화와 회원국의 이기주의로 쿼터 조정이 안 되면서 IMF가 자체 채권 발행을 검토할 정도로 재원 사정이 여의치 못하다.

현시점에서 IMF의 모리스골드스타인지표와 글로벌 투자은행(IB)이 활용하는 외환상환계수로 신흥국 금융위기 가능성을 점검해 보면 아르헨티나, 베네수엘라, 터키, 파키스탄, 이란, 남아프리카공화국 등이 높게 나온다. 브라질, 인도네시아, 멕시코, 필리핀, 스리랑카, 방글라데시 등은 그다음 위험국이다.

우리 입장에서 더 어렵게 하는 것은 미국과 중국 간 환율 전쟁이 본격화될 조짐 때문이다. 중국의 덤핑 수출을 막기 위해 미국은 고관세로 맞대응해 왔다. 고관세는 가격 할증제로 위안화 가치가 평가 절하되면 무력화되는 맹점을 안고 있다. 최근에 중국이 이 점을 파고들어 위안화 가치를 대폭 절하하고 있다.

원·달러 환율도 외국인 자금 이탈과 악순환 고리 형성의 임계선인 1400원을 눈앞에 두고 있다. 한국은행과 국민연금 간 외환 스와프 확대 조치가 없었다면 이미 이 선을 넘어섰을 만큼 긴박한 상황이다. 유일하게 받쳐주고 있는 외국인 자금마저 이탈한다면 국내 증시는 외환위기 당시보다 더 어려워질 수 있다.

상황이 이런데 국내에서는 정치권을 중심으로 기득권 싸움에 오히려 위기 가능성을 더 부추기고 있다. 경제 부처 간에는 금리 인하 문제를 놓고 묘한 기 싸움까지 벌어지고 있다. ‘30년 전에 당한 외환위기 후유증이 얼마나 심했던 것인가’라는 낙인효과(stigma effect) 교훈을 되살려 우리 모두가 국력을 한곳에 모아야 할 때다.

관련뉴스