네이버웹툰이 한국 콘텐츠 기업 최초로 미국 뉴욕증시에 상장했다. 공모가격이 희망 가격의 최상단인 주당 21달러로 결정되면서 주목받았다. 다만 ‘장밋빛 미래’가 담보된 것은 아니라는 우려가 고개를 들고 있다. 거래를 시작하고 4거래일 만에 주가가 공모가 밑으로 떨어졌다.

○공모가 못 미치는 주가 흐름

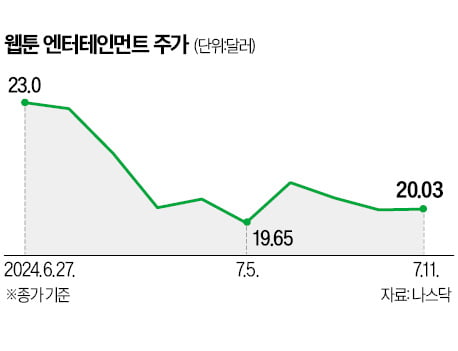

13일 미국 증권거래소 나스닥에 따르면 뉴욕증시에 기업공개(IPO)를 한 웹툰엔터테인먼트(종목 코드 WBTN)의 종가는 지난 2일부터 11일까지 7거래일 연속 공모가(21달러)를 밑돌았다. 웹툰엔터테인먼트는 거래일 첫날에 공모가보다 9.5% 높은 23달러에 거래를 마치며 ‘기분 좋은 출발’을 알렸지만 이후 주가 흐름은 지지부진하다는 게 업계 평가다. 5일에는 19.65달러까지 떨어지면서 20달러 선이 무너지기도 했다.

웹툰엔터테인먼트는 네이버웹툰의 모회사로 북미에 있는 법인이다. 네이버웹툰은 2005년 네이버의 하위 서비스로 시작해 2014년 웹툰 영어 서비스를 개시했다. 2016년 웹툰 비즈니스를 총괄하는 웹툰엔터테인먼트를 미국에 설립하고, 2017년 한국 법인인 네이버웹툰을 세웠다. 현재 150여개 국가에서 서비스 중이다.

네이버가 미국 중심의 웹툰 사업을 본격 기획한 것은 2020년부터다. 콘텐츠 시장에서 가장 규모가 큰 지역인 미국을 발판 삼아 글로벌 지식재산권(IP) 기업으로 도약하기 위해서였다. 이를 위해 미국 법인이었던 웹툰엔터테인먼트를 웹툰 계열사들의 중간 지주회사 격으로 두는 사업구조 개편도 단행했다. 네이버웹툰, 라인망가 등 지역별 웹툰 계열사를 모두 웹툰엔터 산하로 이동시켰다.

웹툰엔터테인먼트는 이번 상장으로 보통주 1500만 주를 발행했다. 공모가 적용 기준 3억1500만달러(약 4400억원)를 조달했다. 가장 높았던 첫 거래일 종가인 주당 23달러를 적용하면 상장 후 기업가치는 29억달러(약 4조원)에 이른다.

상장 후에도 네이버는 웹툰엔터테인먼트 지분 63.4%를 가진 최대 주주로서 이사 선임 권한을 행사한다. 네이버와 소프트뱅크의 합작사인 라인야후는 지분 24.7%를 보유한다.

○성장동력 확보가 관건

국내에선 웹툰엔터테인먼트가 향후 얼마나 성장할 수 있을지 주시하는 분위기다. 웹툰 플랫폼이 뉴욕증시에 진출한 첫 사례여서다.웹툰엔터테인먼트는 이번에 확보한 자금을 바탕으로 영화, 드라마, 애니메이션, 게임 등 IP 사업을 확장할 전망이다. 현지에서 웹소설, 웹툰 등 원천 IP를 확보하고 영상화하는 사업을 강화하는 식이다. 회사 몸집을 본격 키워 글로벌 종합 엔터테인먼트 회사로 성장하겠다는 게 네이버웹툰이 그린 청사진이다. 김준구 웹툰엔터테인먼트 대표는 미국 증권거래위원회(SEC)에 보낸 서한에서 “모든 사람이 자신의 이야기를 경험하고 공유할 수 있는 플랫폼을 만들고 싶다”고 강조했다.

관건은 중장기 성장동력 확보로 꼽힌다. 국내에선 웹툰이 주류 문화로 자리 잡았지만, 아직 글로벌 시장에서는 ‘서브 컬처’ 수준에 머물러 있어서다. 미국은 코믹스 스타일, 일본은 기존 만화를 웹이나 모바일로 보는 데 익숙한 것으로 알려졌다.

코로나19 팬데믹 종료 후 이용자 증가세가 주춤해진 점도 극복해야 할 과제로 거론된다. 네이버웹툰의 올해 1분기 글로벌 월간활성이용자수(MAU)는 1억6900만 명이다. 2022년(1억6700만 명)과 차이가 크지 않다. 특히 미국과 유럽시장 MAU는 같은 기간 1억3600만 명에서 1억2300만 명으로 줄었다.

업계 관계자는 “웹툰엔터테인먼트의 성공 여부는 다른 대형 웹툰 플랫폼의 글로벌 진출에도 상당한 영향을 줄 것”이라고 말했다.

카카오웹툰, 카카오페이지, 타파스를 운영하는 카카오엔터테인먼트와 일본 플랫폼 픽코마를 보유한 카카오픽코마 등도 네이버웹툰의 사례를 참고하며 IPO 전략을 고민 중인 것으로 알려졌다.

정지은 기자 jeong@hankyung.com

관련뉴스