정부가 상속세제 ‘대수술’에 나선 것은 ‘1% 부자’의 전유물로 여겨지던 상속세가 중산층의 세금으로 바뀌고 있다는 판단에서다. 상속세제는 1999년 최고 세율을 50%로 올리고, 최고 세율 과세표준 구간을 50억원에서 30억원 초과로 낮춘 이후 25년간 세율과 과표가 그대로 유지됐다. 대부분의 상속인이 적용받는 공제한도 10억원도 1997년 이후 28년째 묶여 있다. 그사이 물가와 자산 가치가 크게 올라 상속세 과세 대상은 14배 이상 늘었다. 서울 평균 집값이 12억원을 넘어서면서 집 한 채를 가진 중산층도 상속세를 걱정해야 하는 처지가 됐다.

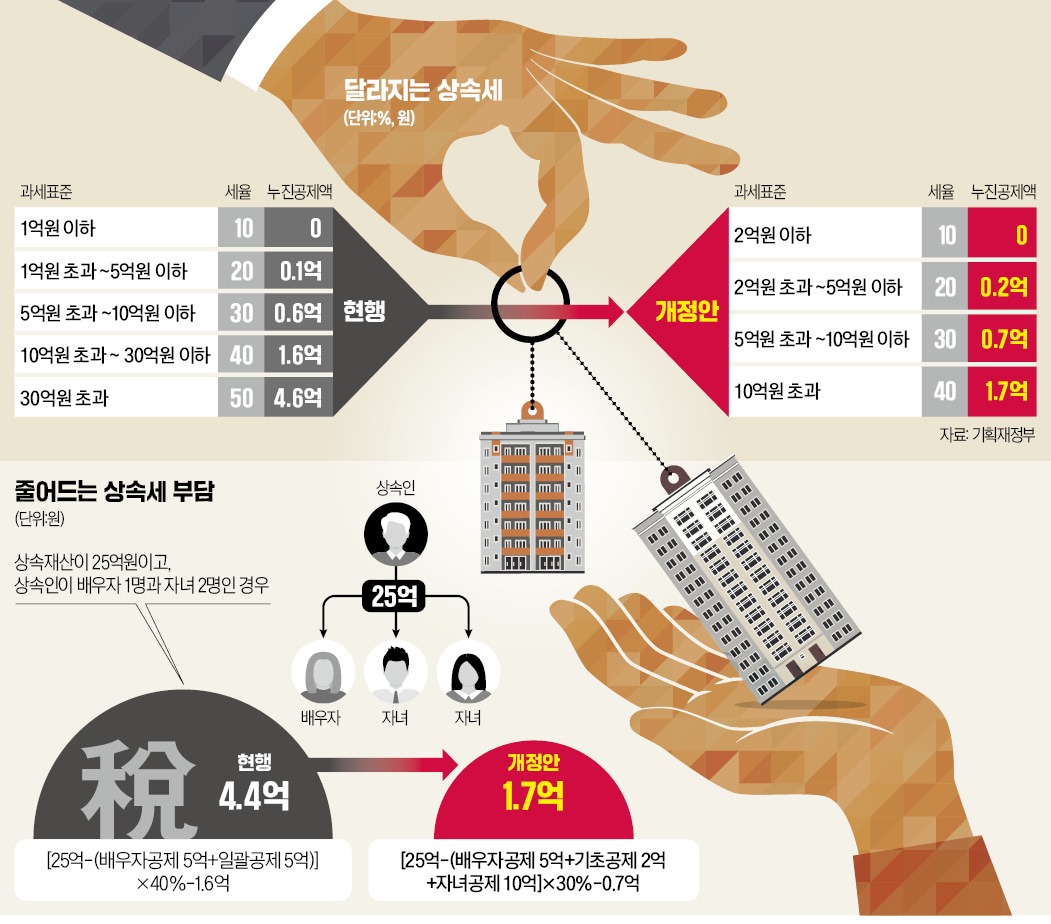

정부는 25일 발표한 ‘2024년 세법 개정안’에서 상속세 최고세율을 50%에서 40%로 낮추는 방안을 추진하기로 했다. 경제협력개발기구(OECD) 회원국 평균(26%)과 미국·영국(40%) 등의 수준을 고려했다. 한국 명목 상속세율은 일본(55%)에 이어 세계 최고 수준이다.

정부는 대기업의 최대주주가 지분을 상속·증여할 때 평가액의 20%를 할증 평가하는 제도도 폐지한다는 방침이다. 실질적 상속세율이 50%에서 60%로 올라 기업 승계를 가로막는다는 지적에 따른 것이다.

현재 5개(1억원·5억원·10억원·30억원 이하, 30억원 초과)인 과표 구간은 4개(2억원·5억원·10억원 이하, 10억원 초과)로 줄인다. 하위 과표 구간이 1억원 이하에서 2억원 이하로 확대된다. 과표에 세율을 적용한 뒤 빼주는 누진 공제액도 1000만원씩 올린다.

자녀 공제액은 1인당 5000만원에서 5억원으로 10배로 늘린다. 자녀 공제액이 상향 조정되는 것은 2016년 이후 8년 만이다. 기초공제(2억원)와 일괄공제(5억원), 배우자 공제(최소 5억원, 최대 30억원)는 현행대로 유지한다.

기획재정부가 자녀 공제액을 올리기로 한 것은 세 부담 완화 효과가 크다는 판단에서다. 상속세는 상속재산에서 공제액을 제외한 과표에 세율을 매긴다. 공제액은 기본적으로 일괄공제와 ‘기초공제+자녀 공제’ 중 큰 금액을 적용한다. 자녀 공제가 일괄공제를 넘어서려면 자녀가 7명 이상이어야 하지만 실제 이런 경우는 흔치 않다. 통상 일괄공제(5억원)와 배우자 상속공제(최소 5억원)를 적용해 상속재산이 10억원을 넘으면 상속세가 부과된 이유다.

정정훈 기재부 세제실장은 “다자녀 가구에 더 많은 혜택을 주기 위해 자녀 공제를 5억원으로 상향하기로 했다”고 설명했다.

상속재산이 25억원이고 상속인이 배우자 1명, 자녀 2명일 때도 현재 기준으로는 상속세가 4억4000만원 부과되지만 개정안을 적용하면 1억7000만원으로 2억7000만원 줄어든다.

기재부는 상속세 과표 조정으로 약 8만3000명(5000억원), 최고세율 인하로는 약 2000명(1조8000억원)이 감세 효과를 누릴 것으로 보고 있다. 이번 개편에 따른 상속·증여세 세수 감소는 순액법(직전 연도와 세수 증감 비교) 기준으로 4조565억원이다. 누적법(기준 연도 대비 비교) 기준으로는 5년간 18조6459억원이 줄어들 전망이다.

특히 중산층의 세 부담이 줄어들 것으로 기재부는 기대하고 있다. 국세청에 따르면 지난해 전체 피상속인(사망자) 중 과세 대상자 비율은 역대 최고인 6.82%였다. 서울은 이 비중이 15.0%에 달했다. 상속세를 유산취득세 방식으로 바꾸는 방안은 이번 개편안에 담기지 않았다.

박상용 기자 yourpencil@hankyung.com

관련뉴스