올해 7월 4일 달러당 161엔을 기록하여 34년 만에 최고치를 기록한 엔·달러 환율은 이후 한 달 가까이 하락하면서 엔화 강세에 대한 기대를 높이고 있다. 7월 31일 현재 환율은 152엔으로 고점 대비 –5.5% 하락 중이다.

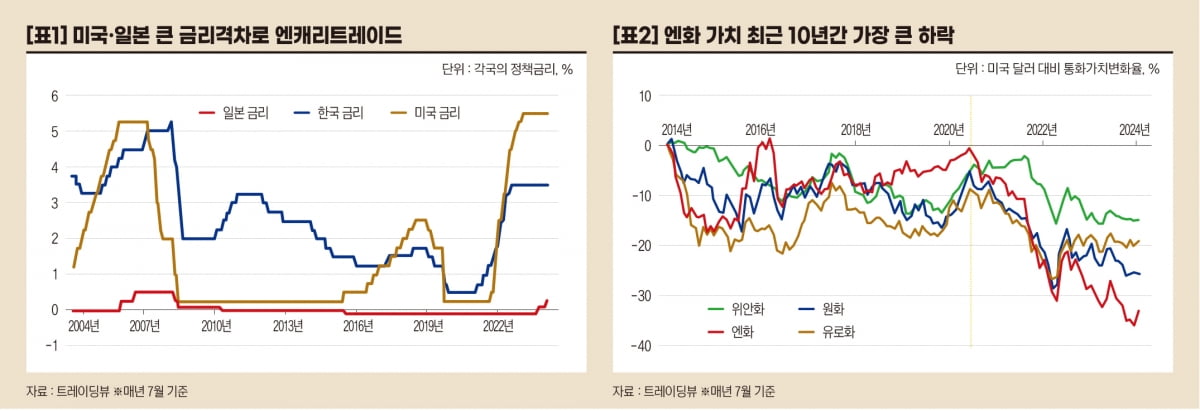

그간 엔화 약세의 직접적인 원인은 미국과 일본의 금리차이를 활용한 ‘엔캐리트레이드’이다. [표1]에서와 같이 7월 현재 미국의 기준금리는 5.5%, 일본은 0.25%이다. 일본 투자자의 입장에서는 저금리인 엔화로 차입하여 미국 단기국채에 투자한다면 5.25%의 이익을 얻을 수 있는 것이다.

통화가치의 변동에 있어서는 현재의 수준뿐만 아니라 향후 금리 전망 또한 중요하다. 최근 경기가 둔화되는 모습이 나타남에 따라 미국 연준은 올해 연말까지 두세 차례(0.5~0.75%) 인하, 내년에는 추가로 두세 차례(0.5~0.75%) 정도의 인하가 전망되고 있다.

일본의 경우 수출대기업만이 호황을 누리고 있고 전반적인 국가경제는 좋지 않기 때문에 금리를 올릴 수 있는 여지가 많지 않다. 또한 금리를 올린다 하더라도 [표1]에서 볼 수 있는 과거 움직임을 감안하면 추가적으로 최대 0.25% 이하의 미미한 인상이 전망되고 있다.

따라서 미국 정책금리 인하에 따른 양국 금리차의 축소 전망과 그로 인한 엔캐리트레이드 매력의 감소 가능성이 최근의 엔화 강세를 가져왔다.

[표2]는 2014년 7월부터의 최근 10년간 주요 통화의 미국 달러 대비 가치의 변화율이다. 엔화는 -33% 하락하여 평가절하가 가장 컸다. 다만 원화 역시 -26% 하락하였는데 양국 절하폭의 차이는 7% 수준으로 일반적인 인식만큼 크지는 않았다.

[표2]를 보면 원화는 이미 2010년대 중반부터 가치가 하락해왔다. 이에 반해 엔화는 점선으로 표시된 2020년 12월을 시작으로 최근 몇 년간 가치가 크게 하락하였다. 이 때문에 국내 투자자의 입장에서 단기간에 체감하는 하락폭이 더 컸던 것으로 보인다.

달러 대비 엔화가 강세를 보이더라도 수출주도형 아시아 국가라는 한국과의 유사성을 감안하면 엔화와 원화의 강세가 유사하게 진행될 가능성이 높다. 그렇기에 달러 대비 양국 통화의 장기적 절하 수준의 차이인 7% 정도의 기대수익은 부과되는 세금 및 수수료 등까지 감안하면 환율변동위험 대비 매력적이지는 않아 보인다.

또한 미국 경기가 금리인하를 통해 연착륙하며 달러 약세가 진행되는 경우에는 엔화보다는 이머징마켓이라고 볼 수 있는 한국의 원화가 중기적으로 더 강세로 갈 가능성도 배제할 수는 없다.

엔화에 대한 투자는 적극적 수익 추구보다는 이미 다른 해외 통화를 보유한 상태에서 추가로 분산투자 또는 위험관리의 관점에서 접근하는 것이 바람직해 보인다.

오대정 미래에셋자산운용 경영고문(CFA)

관련뉴스