이달 초 예상보다 부진한 고용통계가 발표되면서 주식시장의 높은 변동성이 계속되고 있다. 특히 7월 실업률이 4.3%로 시장컨센서스였던 4.1%를 상회하여 실업률 상승이 예상보다 빠르다는 점이 시장의 우려를 키웠다.

상승 속도는 다소 빨라졌지만 자연실업률에 가까운 4% 초반의 실업률이 과연 우려할 정도인가 하는 것은 의문이며 실업률 이외에 다른 고용지표도 면밀히 점검할 필요가 있다.

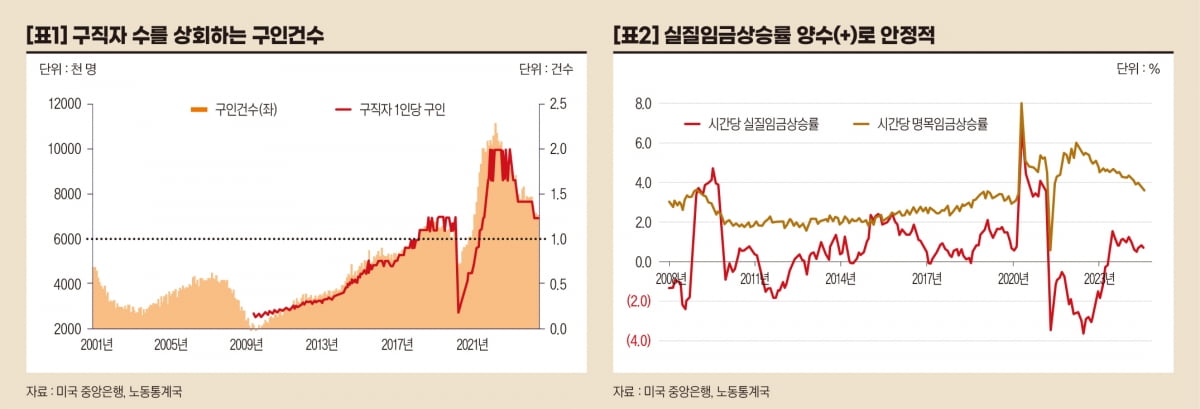

[표1]은 미국 노동통계국에서 발표하는 구인구직 현황이다. 먼저 구인건수(Job Opening)를 보면 최근 몇 년간의 감소세에도 불구하고 여전히 2001년 이래 가장 많은 수준의 고용수요가 존재함을 알 수 있다.

구인건수라는 절대적 수치보다 더 중요한 것이 구직자 수와 비교한 구인건수의 비율이다. 지난 6월 비율은 1.3으로 구직자 1인당 1.3개의 구인공고가 있어 일자리 수요는 충분한 것으로 보인다.

다만 지난 7월 뉴욕 연준의 구직기대서베이(지금 일자리를 잃는다면 3개월 내 구직 가능한가)에 52.5%만이 긍정적으로 대답하여 올해 들어 과거 장기평균(55%) 대비 낮은 수치가 나오는 것은 우려할 사항이다. 실업률 상승과 함께 현장에서의 체감고용경기는 약화되고 있는 것으로 보인다.

고용이 중요한 이유는 미국 경제의 70% 이상을 차지하는 가계소비를 이끄는 중요한 원동력이기 때문이다. 실업률이 단기간에 급등하는 경우가 아니라면 가계소비의 변화에 있어서는 무엇보다 인플레이션을 감안한 실질임금상승률이 중요하다.

실업률은 대부분의 일자리가 존재하는 상황에서 추가적인 가감을 확인하는 것이지만 임금상승률의 변동은 전체 가계에 적용되기에 소비증감의 영향력이 더욱 크기 때문이다.

[표2]는 2008년 이후 미국의 실질임금(짙은 색) 및 명목임금(옅은 색) 상승률이다. 금융위기 이후 임금상승률은 2% 수준 또는 그 이상을 유지해왔지만 인플레이션을 감안한 실질임금은 여러 차례 역(-)성장한 기간이 있었다.

다행인 것은 2023년 5월부터 실질임금 상승률이 양(+)으로 돌아서며 안정적인 모습을 보인다는 것이다. 명목임금상승률은 하락하고 있으나 인플레이션 역시 하락하여 실질임금에 영향이 작았기 때문이다. 인플레이션 기대치로 계산한 7월 실질임금 상승률은 0.7%로 둔화되고는 있으나 금융위기 이후 평균인 0.6%를 상회하고 있다.

고용시장의 여러 지표를 볼 때 경기상승세가 둔화되는 것은 분명해 보인다. 그러나 경기침체에 대한 우려는 이른 감이 있으며 일단은 최근 급락 후의 시장 반등을 누린 후 중기적인 둔화 또는 침체 가능성에 대비하는 것이 나아 보인다.

오대정 미래에셋자산운용 경영고문(CFA)

관련뉴스