경제계 관계자는 두산그룹이 16일 그룹 사업 재편에 관한 정정신고서를 금융감독원에 제출하고 효력 발생을 미룬 것에 대해 이같이 말했다. 그는 “시장 논리에 따라 주주 동의로 찬반이 갈렸던 M&A 제도의 근간이 바뀌는 셈”이라며 “앞으로 기업의 주요 의사 결정을 금융당국 허가를 받아야 진행해야 하는 것은 아닌지 우려된다”고 지적했다.

금융당국의 압박 속에 두산그룹의 사업 재편안에 제동이 걸렸다. 금융당국이 증권신고서 정정을 계속 요구할 경우 두산은 주주의 의견을 묻는 주주총회를 열지도 못하고 사업 재편을 포기할 수밖에 없다는 전망도 나온다.

두산 지배구조 개편의 핵심은 건설 장비를 생산하는 두산밥캣을 두산에너빌리티에서 떼내 두산로보틱스와 합병하는 방안이다. 주식 교환 비율은 법에 따라 시가총액으로 산정했다. 밥캣 기존 주주들은 합병에 찬성할 경우 주식 1주당 로보틱스 주식 0.63주를 받는다. 두산밥캣은 지난해 영업이익이 1조3000억원을 넘지만, 두산로보틱스는 매출 530억원에 192억원의 영업손실을 냈다.

두산밥캣과 두산에너빌리티 주주들은 이런 식의 사업 개편이 주주 이익을 침해한다고 비판했다. 상장회사 합병 비율 조항을 악용했다는 것이다. 이복현 금융감독원장의 인식도 이와 크게 다르지 않은 것으로 전해졌다. 그가 지난 8일 “(두산이 제출한) 증권신고서에 부족함이 있다면 횟수 제한 없이 정정 요구를 하겠다”고 말한 배경이다.

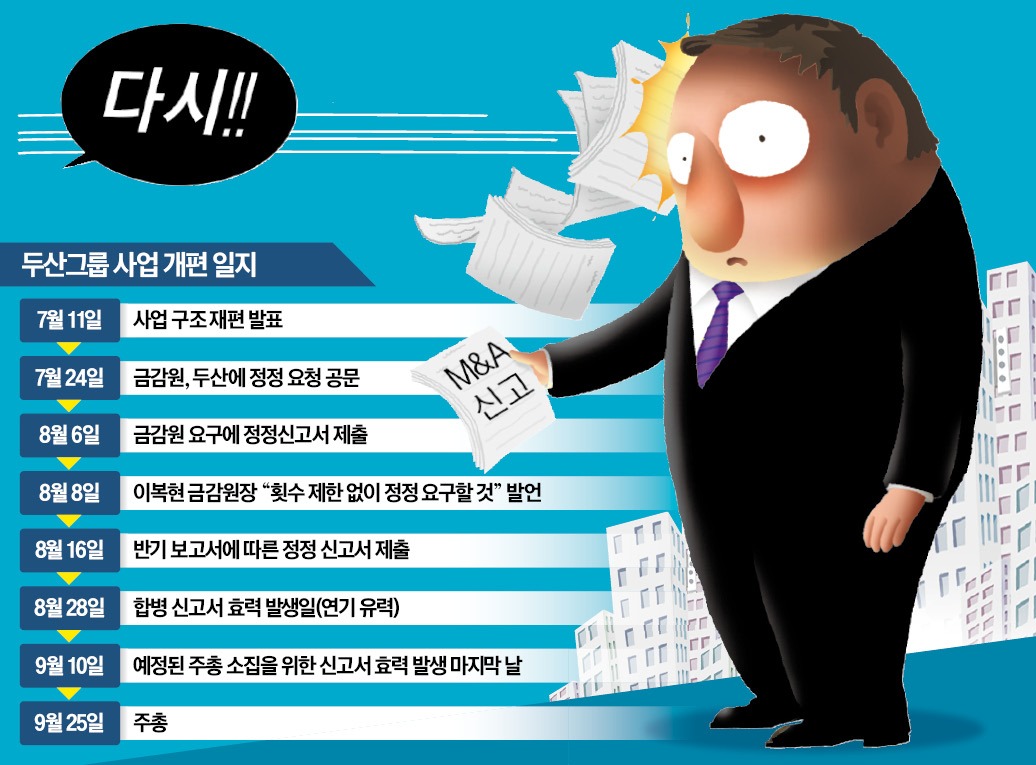

이미 두산은 지난 6일 금융당국의 요청으로 한 차례 정정신고서를 제출했다. 분할·합병 이유와 향후 전망 등을 더욱 상세하게 담았다. 업계 관계자는 “보통 한 차례면 정정이 완료되고, 많아야 두 번이면 다 끝난다”고 말했다. 원래대로라면 첫 정정신고서 제출 후 7거래일(오는 17일)이 지나면 자연스럽게 효력이 발생했어야 한다는 의미다.

이 원장의 발언 이후 금감원의 강경한 입장을 감안해 두산이 정정신고서를 제출한 것으로 알려졌다. 두산은 결국 반기보고서에 업데이트된 확정 실적을 추가하고, 보고서의 글자 크기를 키우는 형식으로 효력 발생을 미뤘다. 이번 정정으로 오는 28일 다시 신고서에 대한 효력 발생이 시작되지만 한두 차례 더 미뤄질 것이란 전망이 지배적이다. 금융당국이 증권신고서 정정 요구를 지속할 경우 다음달 25일 예정된 주주총회 소집은 물 건너간다. 주총은 2주 전엔 통보해야 하기 때문에 다음달 10일까지 효력이 발생돼야 한다.

1조5000억원은 모기업인 두산에너빌리티의 두산밥캣 지분율(46.1%)을 제외한 유통주식의 68.2%다. 합병 발표 이후 손바뀜이 많이 일어난 점을 감안하면 행사 규모가 1조5000억원을 넘을 가능성이 높지 않다는 게 증권가 분석이다. 주식을 정리하기 싫으면 두산밥캣 주식 3주를 두산로보틱스 주식 2주로 바꾸면 된다. 금감원 내부에서도 “주주들이 유불리에 따라 결정해야 할 일에 금감원이 너무 깊이 관여하면 역효과가 날 수도 있다”는 말이 나오는 이유다.

김우섭 기자 duter@hankyung.com

관련뉴스