이달 22일부터 이틀 동안 미국 와이오밍주에 속한 작은 휴양도시에서 열릴 ‘2024 잭슨홀 미팅’에 세계인의 이목이 쏠리고 있다. 전체적인 주제는 ‘통화정책의 실효성과 전달경로 재평가’지만 이번 미팅 직전에 불거진 미국 경기 침체 문제를 놓고 참가자들이 열띤 토론을 벌일 것으로 예상된다.

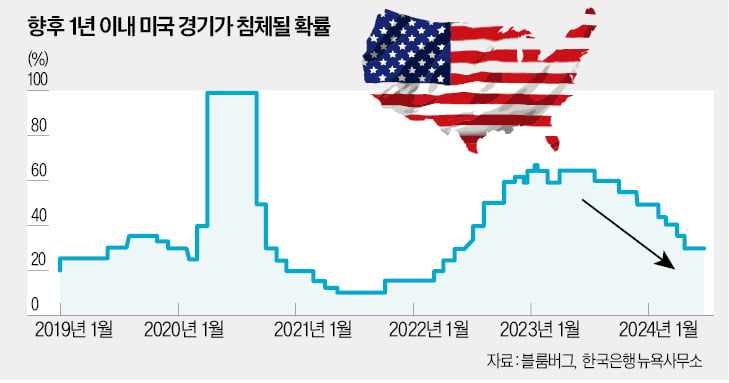

이달 22일부터 이틀 동안 미국 와이오밍주에 속한 작은 휴양도시에서 열릴 ‘2024 잭슨홀 미팅’에 세계인의 이목이 쏠리고 있다. 전체적인 주제는 ‘통화정책의 실효성과 전달경로 재평가’지만 이번 미팅 직전에 불거진 미국 경기 침체 문제를 놓고 참가자들이 열띤 토론을 벌일 것으로 예상된다.발단은 7월 실업률이다. 당초 예상보다 높은 4.3%로 ‘삼의 법칙(Sahm’s rule)’에 부합한 것으로 나오자 미국 경기 침체 우려가 급부상했다. 삼의 법칙이란 최근 3개월 실업률 평균치가 지난 1년간 최저 실업률보다 0.5%포인트 이상 높으면 경기가 침체한다는 실증적인 이론이다. 현재는 0.6%포인트까지 벌어졌다.

곧이어 발표된 7월 제조업 구매관리자지수(PMI)가 46.8로 나오자 7월 실업률로 의심쩍었던 경기 침체 우려가 재확인됐다. PMI는 20개 주요 산업 분야 400개 기업 구매관리자를 대상으로 전월에 비해 ‘개선’ ‘불변’ ‘악화’ 여부를 묻는 어조 지수로 50을 밑돌면 경기가 침체한 것으로 받아들여진다.

경기 침체 우려가 급부상하자 코로나19 사태 이후 미국 증시를 주도하는 과정에서 거품이 낀 빅테크 종목을 중심으로 주가가 순간 폭락하는 ‘8·5 쇼크’가 발생했다. 미국 연방공개시장위원회(FOMC)가 9월 회의 때 혹은 그 이전에 0.5%포인트 이상 빅컷을 단행하면 엔캐리 트레이드 자금까지 청산될 것이라는 인포데믹(infodemic·잘못된 정보가 전염병처럼 확산하는 현상)까지 가세하면서 낙폭이 의외로 컸다.

문제는 실업률과 PMI 두 지표가 악화했다고 해서 ‘미국 경기가 침체하고 증시가 쇼크를 일으킬 정도로 취약하냐’는 점이다. 실업률은 비자발적 실업자 수를 경제활동인구로 나눠 산출한다. 비자발적 실업자는 일 하려는 의향이 있으나 일자리가 주어지지 않는 노동시장 참가자를 뜻한다.

지난 5월 이후 실업률이 4% 이상 상승한 것은 그 기간 집중적으로 발생한 자연재해 등으로 노동시장에 참가한 사람이 많아졌기 때문이다. 경기 침체보다 일시적인 병목(bottle neck)과 불일치(mismatch)의 결과다. 7월 실업률 이후 발표된 주간 실업수당 청구 건수는 2주 연속 큰 폭으로 감소해 노동시장 수급 여건이 빠르게 개선되고 있다.

설문조사 지표인 PMI도 ‘표본오차(sampling error)’와 ‘비표본오차(non sampling error)’가 항상 문제가 돼 왔다. 전자는 특정 목적에 부합하는 대상만을 추출해 조사하는 데서 발생하는 오차, 후자는 표본으로 추출한 대상도 후에 찾아올 후폭풍을 생각해 의도와 다른 의견을 제시하는 오차다. 두 오차가 일정 허용범위를 넘으면 경제지표로서 의미가 없어진다.

미국 산업은 제조업과 비제조업(서비스업)으로 양분하면 후자가 70%를 넘는다. 7월 제조업 PMI에 이어 이틀 후에 발표된 비제조업 PMI는 51.8로 50을 웃돌았을 뿐만 아니라 6월의 48.8보다 크게 개선됐다. 제조업과 비제조업을 아울러 미국 산업 전체 PMI를 재산출하면 50을 웃돈 것으로 나온다.

미국 경기를 공식적으로 판단하는 기관은 미국경제연구소(NBER)다. NBER은 두 분기 연속 성장률 추이로 경기를 판단한다. 작년 4분기 이후 성장률 추이를 보면 3.4%→1.4%→ 2.8% 순으로 나와 경기가 침체했다고 볼 수 없다. 애틀랜타 GDP(국내총생산) 나우는 올해 3분기 성장률이 2.0%로 잠재 수준(1.7%)보다 높게 나올 것으로 보고 있다.

‘미국 경기 침체 우려가 과잉됐다’는 평가가 나오면서 9월 FOMC 회의나 그 이전에 임시회의에서 빅컷을 단행하면 오히려 ‘볼커의 실수(Volker’s failure)’를 저지를 것이라는 경고까지 불거지고 있다. 볼커의 실수란 물가가 다 잡히지 않은 상황에서 경기 침체를 우려해 성급하게 금리를 내려 물가가 다시 상승하는 현상을 말한다.

증시를 비롯해 미국 금융시장은 8·5 쇼크 이전 상황으로 정상화됐다. 미국과 일본 간 금리차가 다시 커지고 달러 가치가 회복됨에 따라 엔캐리 트레이드 자금 청산 우려도 빠르게 해소되고 있다. 미국 대통령선거 직전에 자금이 집중적으로 뿌려지는 점을 고려하면 ‘가을 랠리(autumn rally)’가 오지 않겠느냐는 기대까지 나오는 분위기다.

하지만 작년 3월 실리콘밸리은행(SVB) 사태에 이어 8·5 쇼크가 던진 과제에 주목해야 한다. 디지털과 인공지능(AI)이 진전되는 시대에는 설령 가짜뉴스라고 하더라도 네트워킹 효과와 심리적 요인으로 알고리즘 패닉 셀링이 자주 발생한다. 정책당국과 증권사는 디지털과 AI 비중을 얼마나 가져가야 할지, 투자자는 쏠림 투자가 얼마나 무서운지 고민해봐야 할 때다.

관련뉴스