이 기사는 국내 최대 해외 투자정보 플랫폼 한경 글로벌마켓에 게재된 기사입니다.

“어디에 투자할지보다 얼마나 투자할지에 관심을 둬야 합니다.”

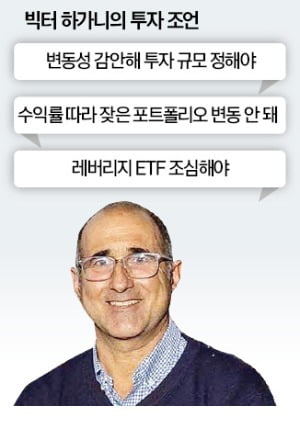

월가의 전설적 헤지펀드 롱텀캐피털매니지먼트(LTCM)의 창립과 몰락을 경험한 빅터 하가니 엘름웰스 창업자 겸 최고투자책임자(CIO)는 21일 한국경제신문과의 화상 인터뷰에서 이렇게 말했다. LTCM은 노벨 경제학상 수상자인 로버트 머튼 하버드대 교수, 마이런 숄스 시카고대 교수 등 6명의 천재 수학자가 모인 ‘투자계의 어벤저스’로 불렸다. 이들은 첨단 금융공학을 총동원해 ‘돈 버는 기계’를 만들었다. 알고리즘 트레이딩을 통해 만기가 다른 채권의 차익으로 수익을 내는 방식이었다. 실패 확률이 0%에 가까웠고 확실한 수익을 냈다. 첫 3년 수익률은 연평균 35%였다. 12억5000만달러로 시작한 LTCM 규모는 3년 만에 1400억달러로 불어났다.

월가의 전설적 헤지펀드 롱텀캐피털매니지먼트(LTCM)의 창립과 몰락을 경험한 빅터 하가니 엘름웰스 창업자 겸 최고투자책임자(CIO)는 21일 한국경제신문과의 화상 인터뷰에서 이렇게 말했다. LTCM은 노벨 경제학상 수상자인 로버트 머튼 하버드대 교수, 마이런 숄스 시카고대 교수 등 6명의 천재 수학자가 모인 ‘투자계의 어벤저스’로 불렸다. 이들은 첨단 금융공학을 총동원해 ‘돈 버는 기계’를 만들었다. 알고리즘 트레이딩을 통해 만기가 다른 채권의 차익으로 수익을 내는 방식이었다. 실패 확률이 0%에 가까웠고 확실한 수익을 냈다. 첫 3년 수익률은 연평균 35%였다. 12억5000만달러로 시작한 LTCM 규모는 3년 만에 1400억달러로 불어났다.하지만 한순간 시장의 균열이 LTCM을 순식간에 몰락시켰다. 1998년 러시아가 모라토리엄(채무지급유예)을 선언하고 LTCM이 보유한 러시아 채권이 휴지 조각이 되면서다. 0.1%가 안 되는 차익거래 수익률을 극대화하기 위해 일으킨 20~30배의 레버리지는 천문학적인 손실을 가져왔다. 하가니 CIO는 “아무리 좋은 투자라도 변동성이 있다면 너무 큰 투자 비중은 문제가 될 수 있다”고 했다. 하가니 CIO는 이런 경험을 기반 삼아 2011년 개인자산관리업체 엘름웰스를 차렸다.

하가니 CIO는 한국 개인투자자 사이에서 인기를 끌고 있는 레버리지ETF(특정 종목이나 지수를 배수로 추종하는 상장지수펀드)에 대해 “변동성 끌림 현상으로 투자금 전부를 잃을 확률이 있다”고 지적했다. 변동성 끌림은 변동성이 커지며 장기적으로 가격 가치가 하락하는 현상을 말한다. 그는 “100달러로 시작한 종목이 1년 동안 50% 상승하고 다음해에 50% 하락한다면 75달러만 남게 돼 25달러 손실을 보게 된다”고 설명했다.

하가니 CIO는 한국 투자자에게 국제 분산 투자를 추천했다. 그는 “전체 주식을 국내에 투자하는 것은 세계 비즈니스, 정부 정책, 재정 정책을 분산 투자할 기회를 활용하지 못하는 것”이라며 “수수료가 낮은 ETF 등을 적극 이용할 필요가 있다”고 했다. 이와 함께 “최근처럼 시장의 변동성이 클 때는 계속 바뀌는 수익률에 따라 포트폴리오를 수시로 조정하는 게 더 나쁜 선택이 될 수 있다”고 했다.

김인엽 기자 inside@hankyung.com

관련뉴스