이 기사는 국내 최대 해외 투자정보 플랫폼 한경 글로벌마켓에 게재된 기사입니다.

중동, 러시아·우크라이나, 중국·대만 등 세계 곳곳에서 지정학적 위험이 확대되면서 글로벌 방위산업체들이 남몰래 웃음 짓고 있다. 전쟁으로 각국 정부의 신형 무기 주문이 급증했기 때문이다. 주요 방산업체들은 향후 몇 년간 기록적인 현금 흐름을 창출할 것으로 전망된다.

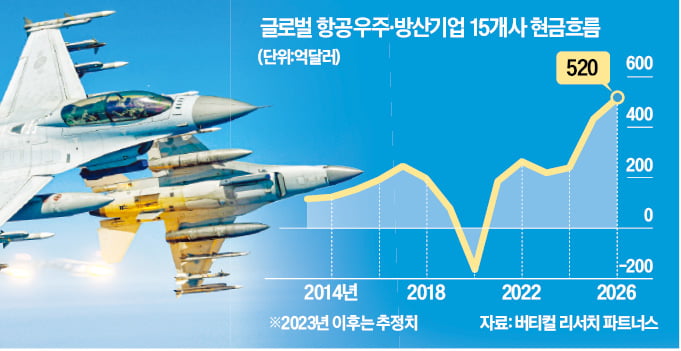

국방비 증가에 역대급 현금 흐름

26일(현지시간) 파이낸셜타임스(FT)에 따르면 투자분석회사 버티컬리서치파트너스 조사 결과 글로벌 15대 방산업체는 2026년 말에 520억달러(약 70조원)의 잉여 현금 흐름을 기록할 전망이다. 2021년 말의 두 배에 달하는 수치다. 미국 5대 방산업체는 같은 기간 260억달러의 현금을 벌어들일 것으로 예상된다. 역시 2021년에 비해 두 배가량 큰 규모다.유럽에서는 영국의 BAE시스템스, 독일의 라인메탈, 스웨덴의 사브 등 방산 기업이 최근 탄약 및 미사일 신규 계약을 수주하면서 이들 기업의 현금 흐름이 같은 기간 40% 이상 증가할 것으로 예상된다.

주요국 정부가 급격히 국방비 지출을 늘리면서 방위산업에 호황이 찾아왔다. 미국에서는 최근 우크라이나, 대만, 이스라엘 지원 법안을 통해 미국의 5대 방산 기업인 록히드마틴, RTX, 노스럽그루먼, 보잉, 제너럴다이내믹스 및 협력사들에 국방 예산 130억달러가 배정됐다. 영국 국방부도 최근 3년간 러시아·우크라이나 전쟁에 76억파운드(약 13조원)를 투입했다. 지난달에는 이탈리아가 독일 최대 군수업체 라인메탈의 전차·장갑차 550대를 주문할 계획이라는 외신 보도가 나왔다. FT는 “방산업체들의 수주량은 사상 최대치에 근접했다”고 전했다.

현금 어디에 쓸 것인지 주목

방위산업 특성상 새로운 무기 계약이 매출로 이어지기까지는 시간이 걸린다. 방산업체들은 무기를 인도하는 때를 매출 발생 시점으로 잡는다. 몇 년 뒤 방산업체들의 ‘실적 파티’가 확실시된 만큼 시장에서는 방산업체들이 확보한 현금을 어디에 쓸 것인지 주목하고 있다. 로버트 스탈라드 버티컬리서치 분석가는 “방산 기업들은 일반적으로 많은 현금을 보유하는 것을 좋아하지 않는다”며 “현금을 자사주 매입이나 배당에 쓸 가능성이 있다”고 내다봤다.방산 기업들은 신규 주문이 폭증하기 전에 이미 자사주 매입에 수십억달러를 투입했다고 FT는 보도했다. 뱅크오브아메리카에 따르면 미국과 유럽 항공우주·방산 기업들의 지난해 자사주 매입 규모는 5년 만에 가장 컸다. 록히드마틴과 RTX는 지난해 거의 190억달러어치에 달하는 자사주를 매입했다. BAE시스템스는 지난 3년간 진행한 15억파운드 규모의 자사주 매입 프로그램을 2분기에 마무리한 뒤 다시 15억파운드 규모의 추가 매입 프로그램을 시작했다.

인수합병 눈독

분석가들은 기업들이 추가적인 M&A에도 나설 것으로 전망했다. 라인메탈은 이달 미국의 군용 차량 부품 제조업체 록퍼포먼스를 9억5000만달러에 인수한다고 발표하며 “이번 거래가 미국 전투 차량 및 트럭 계약 수주 가능성을 높일 것”이라고 밝혔다.바이런 캘런 캐피털알파파트너스 분석가는 “규제당국이나 각국 국방부가 크게 반발하지 않을 중간 규모 회사들이 여전히 다른 회사를 인수할 여지가 있다”며 “일부 사모펀드 소유의 방산업체들도 시장에 나올 가능성이 있다”고 설명했다.

한경제 기자 hankyung@hankyung.com

관련뉴스