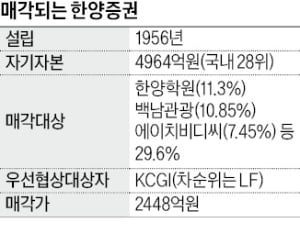

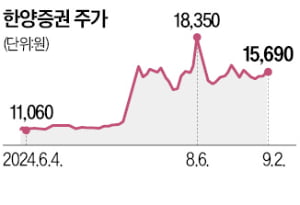

‘강성부 펀드’로 불리는 KCGI가 한양증권 인수를 앞두고 비상이 걸렸다. 이번주 본계약을 체결해야 하는데 아직까지 2450억원에 달하는 인수자금을 모으지 못한 것으로 전해졌다. 금융권에 ‘SOS’를 치고 있지만 인수 예정가격이 지나치게 비싸 자금 조달에 어려움을 겪고 있다. 자금을 모으더라도 대주주 적격성 심사라는 난관이 남아 있어 일각에선 거래가 깨질 가능성이 작지 않다는 얘기가 나온다.

2일 투자은행(IB)업계에 따르면 한양증권 인수 우선협상대상자로 선정된 KCGI는 이번주에 협상을 마무리하고 주식매매 계약을 체결해야 한다. 매각 측과 합의 시 협상 기간을 한 주 연장할 수 있지만 원칙적으로는 이번주에 협상을 종결짓고 본계약을 맺어야 한다.

2일 투자은행(IB)업계에 따르면 한양증권 인수 우선협상대상자로 선정된 KCGI는 이번주에 협상을 마무리하고 주식매매 계약을 체결해야 한다. 매각 측과 합의 시 협상 기간을 한 주 연장할 수 있지만 원칙적으로는 이번주에 협상을 종결짓고 본계약을 맺어야 한다.펀딩에 자신감을 내비쳤던 KCGI는 인수자금 2450억원 조달에 어려움을 겪는 것으로 전해졌다. 전략적투자자(SI)와 재무적투자자(FI)를 가리지 않고 만나며 자금 확보에 총력을 기울였으나 투자확약서(LOC)를 모두 모으지 못했다.

KCGI는 다올투자증권과 케이프투자증권, OK금융그룹에 출자 의사를 묻고 최종 결정을 기다리고 있다. 강성부 KCGI 대표는 이병철 다올투자증권 회장을 만나 출자를 설득한 것으로 전해졌다. 이 회장은 KCGI가 꾸리는 프로젝트펀드에 출자해 우군으로 삼으면 한양증권이 다올투자증권의 백기사 역할을 할 것으로 기대하고 있다.

KCGI는 다올투자증권과 케이프투자증권, OK금융그룹에 출자 의사를 묻고 최종 결정을 기다리고 있다. 강성부 KCGI 대표는 이병철 다올투자증권 회장을 만나 출자를 설득한 것으로 전해졌다. 이 회장은 KCGI가 꾸리는 프로젝트펀드에 출자해 우군으로 삼으면 한양증권이 다올투자증권의 백기사 역할을 할 것으로 기대하고 있다.케이프투자증권은 KCGI와 인수전에서 맞붙은 상대다. 케이프투자증권은 한양증권을 통해 순자본비율(NCR) 개선을 노리고 있다. OK금융그룹은 향후 증권업 진출을 노리고 이번 출자를 검토하고 있다. KCGI는 이들이 프로젝트펀드에 출자해 인수자금을 보태면 콜옵션(주식매도청구권)을 주는 방식을 제안한 것으로 알려졌다.

KCGI가 우군의 도움을 받아 인수자금을 마련하더라도 대주주 적격성 심사 문턱을 넘어야 한다. 금융당국은 한양증권 매각 과정에서 잡음이 끊이지 않은 만큼 대주주 적격성 심사를 엄격하게 진행하겠다는 방침이다. 만약 KCGI가 펀드 출자를 조건으로 출자자들에게 콜옵션을 부여하는 거래 방식의 구조를 짰다면 심사를 통과하기 쉽지 않을 수 있다.

KCGI가 인수자금을 모으지 못해 딜을 마무리 짓지 못하면 신뢰에 큰 타격을 입는다. KCGI는 최근 코스닥시장 상장사 넥스틴 인수를 추진했으나 이 역시 약속한 날짜에 인수대금을 납입하지 않아 거래가 무산됐다.

박종관/하지은/서형교 기자 pjk@hankyung.com

관련뉴스