인터넷은행 케이뱅크가 최대 5조원의 기업가치를 목표로 유가증권시장 상장 막바지 준비에 나섰다. 케이뱅크와 상장 주관사들은 공모가 산정을 위한 비교기업 선정을 두고 막판 고심을 거듭하고 있다. ‘오너 리스크’에 빠진 카카오뱅크뿐 아니라 해외 인터넷은행을 비교기업으로 선정하는 방안이 유력하게 거론된다. 케이뱅크의 기업가치는 카카오뱅크(5일 기준 시가총액 9조7000억원)의 절반인 4조~5조원으로 책정될 전망이다.

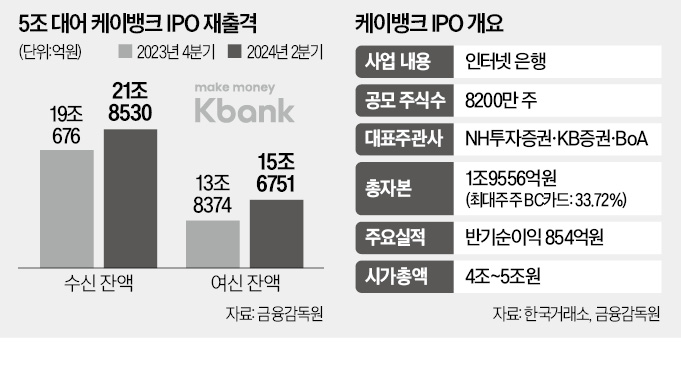

5일 증권업계에 따르면 케이뱅크는 상장 시 20~30% 할인율을 고려해 시가총액 4조~5조원 규모로 유가증권시장에 입성할 것으로 알려졌다. 시가총액 기준으로 올해 최대 기업공개(IPO)다. 올해 상반기 유가증권시장에 상장한 HD현대마린솔루션(3조7071억원), 시프트업(3조4815억원)과 비교해도 기업가치가 크다. 2021년 카카오페이(8조2131억원) 이후 최대 규모다.

케이뱅크는 2022년 6월에 이어 두 번째 상장에 도전한다. 당시 기업가치 7조~8조원 규모로 IPO를 준비했지만, 금리 인상과 증시 침체가 맞물리자 상장을 철회했다. 케이뱅크는 자본총계에 일정한 배수를 곱하는 주가순자산비율(PBR) 방식으로 기업가치를 책정할 예정이다. 자본 적정성이 요구되는 보험사와 은행에 주로 쓰이는 방식이다. 자본총계 1조9556억원에 PBR 2~3배 수준을 적용한다는 계획이다. 공모가를 첫 상장 추진 때에 비해 절반 수준으로 낮춰 성공적으로 증시에 입성하는 데 주력할 예정이다.

국내 첫 인터넷은행 상장사인 카카오뱅크는 2021년 PBR 7배를 적용해 15조6783억~18조5289억원의 기업가치를 책정했다. 이후 인터넷은행 ‘거품론’이 제기돼 카카오뱅크 주가는 공모가(3만9000원) 대비 47% 하락했다.

카카오뱅크는 현재 PBR 1.6배에 거래되고 있다. 해외 비교기업으로 거론되는 브라질 금융기술회사 페그세구로도 1.4배 수준에 거래되고 있다. 증권업계 관계자는 “올해 IPO 기업 중 몸값이 가장 큰 만큼 상장에 성공할 수 있을지 국내외 기관투자가들의 기대가 크다”고 말했다.

비트코인 거래소인 업비트에 의존하는 케이뱅크의 특수성도 걸림돌로 거론된다. 케이뱅크의 영업이익은 비트코인 가격에 따라 등락하는 경향을 보인다. 2021년 이후 케이뱅크의 영업이익은 245억원, 919억원, 165억원, 867억원(2024년 반기)으로 비트코인 가격에 따라 변동했다.

작년 말 기준 케이뱅크 전체 이용자 가운데 업비트 연결계좌 고객 비중이 49.8%에 달하기 때문이다. 이용자 절반이 비트코인 거래를 위해 케이뱅크를 이용하는 셈이다. 신한은행의 코빗 고객 비중(0.9%), 농협은행의 빗썸 고객 비중(5.8%)과 비교하면 높은 편이다. 비트코인 거래가 활성화하면 케이뱅크의 수수료 수익과 예금 잔액이 늘어나지만, 반대로 거래가 줄면 감소하는 경향을 보인다. 케이뱅크는 이달 금융감독원에 증권신고서를 제출한 뒤 올 4분기 증시에 입성한다는 계획이다.

배정철 기자 bjc@hankyung.com

관련뉴스