반도체처럼 조선도 경기를 타는 대표적인 산업이다. 직전 ‘슈퍼사이클’은 2005~2008년이었다. 글로벌 경기가 좋았던 데다 ‘세계화 물결’에 물동량이 대폭 늘자 선사들은 경쟁적으로 배를 발주했다. 조선업은 ‘달러박스’로 불렸고, HD현대중공업 등 조선업체들은 두 자릿수 영업이익률을 기록했다.

하지만 2008년 미국 금융위기가 전 세계를 덮치자 신규 발주는 확 쪼그라들었다. 그렇게 시작된 불황은 10년 넘게 지속됐다. 배값이 오르기 시작한 건 2021년부터다. 오랜 기간 새 배를 들이지 않은 선사들이 경기 회복 신호를 읽고 일제히 신규 발주에 나선 덕분이다. 업계에선 10여 년 만에 돌아온 이번 슈퍼사이클이 과거보다 오래갈 것으로 내다보고 있다. 글로벌 물동량이 줄더라도 친환경 선박 교체 수요는 꾸준하다는 이유에서다.

독(dock·선박 건조장)이 가득 차면 조선사 이익은 확 늘어난다. 비싼 배만 골라잡는 ‘선별 수주’를 할 수 있기 때문이다. 국내 조선사들이 최근 들어 액화천연가스(LNG) 운반선, 암모니아 운반선(VLAC) 등 고부가가치 선박 수주에 힘을 쏟는 이유다. 17만4000㎥ LNG 운반선 가격은 2020년 말 척당 1억8600만달러에서 지난달 2억6200만달러로 40.9% 뛰었다.

독 부족 현상은 평범한 선박인 컨테이너선 가격도 끌어올리고 있다. 1만5000TEU(1TEU=20피트 컨테이너 1개) 컨테이너선 가격은 2020년 12월 1억600만달러에서 지난달 2억200만달러로 두 배 가까이 올랐다. 컨테이너선은 중국의 저가 공세로 돈 벌기 힘든 선박이었지만 배값이 오르자 한국 조선사들도 수주전에 뛰어들고 있다.

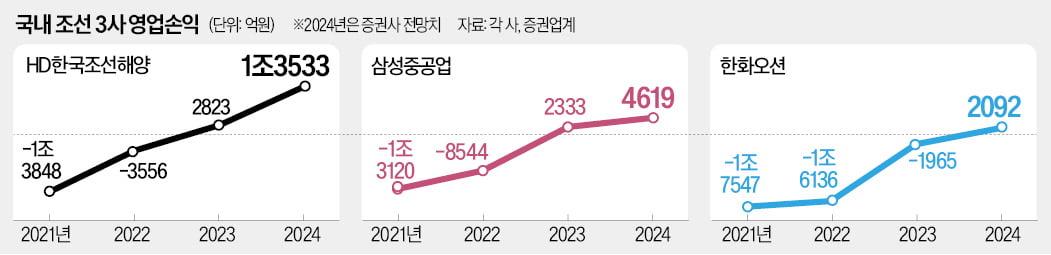

‘불황의 터널’을 뚫고 나온 조선 3사의 이익은 수직상승하고 있다. HD한국조선해양은 2021년 1조4000억원 영업손실을 냈지만, 지난해 흑자를 낸 데 이어 올해는 1조3500억원의 영업이익을 기록할 것으로 전망된다. 삼성중공업의 올해 이익 전망치도 4619억원으로 지난해의 두 배에 육박한다. 한화오션은 지난해 1965억원 적자에서 올해 2100억원 흑자로 돌아설 것으로 예상됐다. 과거 ‘저가 수주’한 선박 대부분을 선사에 넘긴 만큼 앞으로 만드는 배는 죄다 비싼 선박뿐이다.

‘공급자 우위’로 시장이 바뀌면서 조선사가 ‘표준 방식’으로 선사와 계약하는 사례도 늘고 있다. 기존엔 조선사가 선박을 인도할 때 잔금 50%를 받는 ‘헤비 테일’ 방식이 많았지만, 최근엔 계약 시점부터 건조 단계에 따라 20%씩 받는 표준 계약이 증가하고 있다. 그만큼 조선사 재무구조는 좋아진다.

최근 경기 둔화, 철강 수요 감소로 고철 가격은 하향세지만 중고선가지수는 가파르게 오르고 있다. 9월 중고선가지수는 182.30으로 지난해 11월(148.27) 이후 상승곡선을 그리고 있다. 해상 운임이 상승하자 중고선을 운항해 돈을 벌려는 선사가 늘었기 때문이다. 일부 대형 유조선(VLCC), 탱커는 재판매 과정에서 프리미엄이 12~13% 붙어 거래된다. 한 해운사가 주문한 배를 받기 전에 다른 해운사가 이 선박을 사고 싶다고 요청하는 경우다. 1만5500TEU 중고 컨테이너선 가격은 신조선가(척당 2억달러가량)의 80%까지 뛰었다.

클락슨리서치에 따르면 이달 기준으로 전 세계 선박 가운데 친환경 이중연료 엔진을 장착한 배는 7%에 불과했다. 앞으로 해운사들이 노후 선박을 폐선하고 LNG 또는 메탄올 이중연료 엔진을 단 신규 선박을 잇따라 발주할 것으로 예상되는 이유다. 2030년 해운사의 탄소 배출량을 2008년 대비 20% 이상 감축하라는 국제해사기구(IMO)의 규제에 맞추기 위해서다. IMO 규제를 지키지 않으면 각국 항만에서 입항을 거부하기 때문에 사실상 장사를 못 한다.

김형규/김우섭 기자 duter@hankyung.com

관련뉴스