MBK파트너스는 한국 자본시장에서 주주행동주의 두 번째 대상으로 고려아연을 점찍고 경영권 장악을 위한 움직임에 나섰다. 지난해 말 한국타이어그룹의 한국앤컴퍼니를 대상으로 한 첫 번째 공격과는 차원이 다르다. 한국앤컴퍼니 공개매수에 실패해 자존심을 구긴 김병주 MBK파트너스 회장이 반년 이상 칼을 갈며 공격을 준비했다.

무엇보다 실탄이 풍부하다. NH투자증권에서 1조5000억원을 단기 차입하는 등 공개매수에 2조1332억원을 쏟아붓겠다고 발표했다. 국내 공개매수 역사상 최대 규모다. 시장에서 주목하는 것은 최윤범 고려아연 회장의 방어 전략이다. 직접 동원할 수 있는 자금력에 한계가 있는 만큼 우군을 얼마나 확보하느냐에 따라 경영권 방어 성패가 갈릴 것이라는 분석이 나온다.

MBK파트너스는 공개매수 시기와 기간도 전략적으로 택했다. 자본시장법 시행령에 따라 공개매수는 최소 20일 이상, 60일 이내 이뤄져야 한다. 이 기간은 공휴일도 포함한다. MBK파트너스는 22일간 공개매수를 하지만 이 중 추석 연휴와 공휴일을 제외하면 영업일은 10일뿐이다. 자본시장 관계자들은 MBK파트너스가 최 회장 측에 방어할 시간을 최소한으로 주기 위해 추석 연휴와 국군의날 임시공휴일, 한글날이 낀 시점을 택했다고 보고 있다.

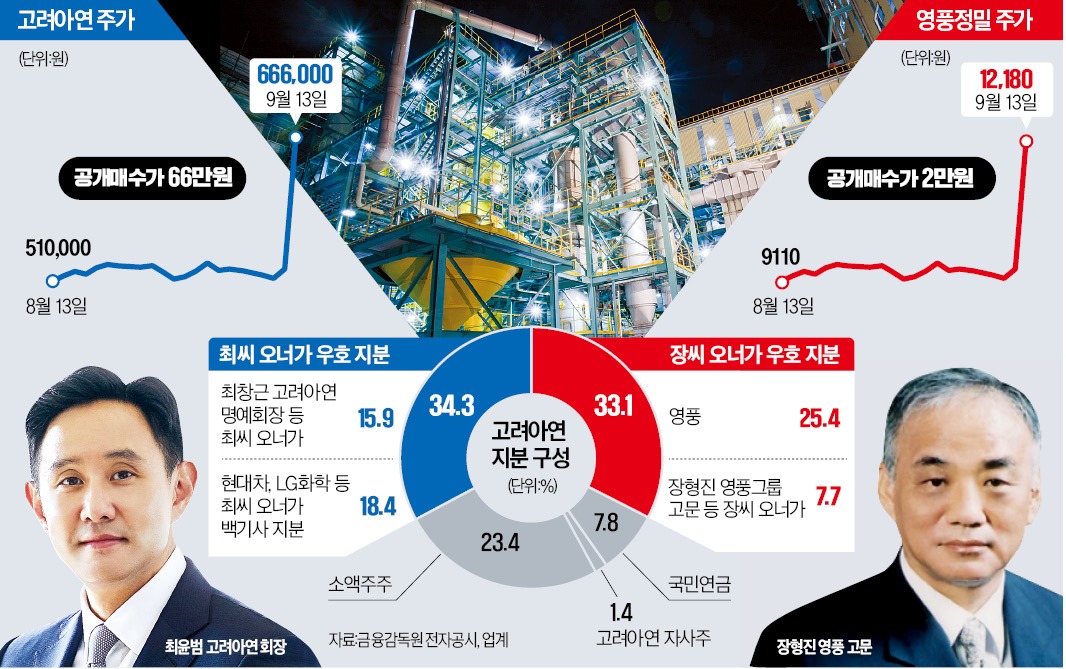

공개매수 단가와 공개매수 예정 수량에도 전략이 담겼다. MBK파트너스는 고려아연 발행 주식을 최소 7%, 최대 14.6% 사겠다고 했다. 최소치에 미달하면 공개매수 계획 자체를 접겠다는 단서도 달았다. IB업계 관계자는 “유동주식의 일부만 사들이겠다는 건 소액주주에게 ‘내 주식을 공개매수 단가에 모두 넘기지 못할 수 있다’는 인식을 심어줘 매수에 빨리 응하게 하려는 전략”이라고 설명했다. 공개매수 단가를 추후 한 차례 더 상향할 가능성을 고려해 보수적으로 설정했다는 분석도 나온다. 반면 동시에 진행하는 영풍정밀 공개매수는 공개매수 가격이 2만원으로 발표 직전 주가보다 두 배 이상 높았고, 유통주식 전량을 대상으로 했다.

MBK파트너스는 공개매수에 나서기 전 영풍 및 장형진 영풍 고문 일가와 공동 의결권 행사 약정을 맺고 경영협력계약을 체결해 사실상 고려아연의 경영권을 확보했다. 공개매수와 지분 거래를 통해 MBK파트너스가 장씨 일가보다 고려아연 주식을 1주 더 확보해 최대주주에 오르면 고려아연 경영권은 MBK파트너스로 넘어간다.

최 회장 및 특수관계인이 보유한 지분 15.9%와 현대자동차, LG화학 등 백기사로 분류되는 지분 18.4%를 더하면 최씨 일가의 우호 지분은 34.3%에 달한다. 고려아연 자사주(1.4%)와 국민연금 지분(7.8%)을 제외하고 소액주주 지분 23.4% 중 6.5%만 취득하면 영풍 측 지분율이 절반을 넘는 걸 막을 수 있다. 시가로 따지면 9000억원 규모다. 최 회장이 직접 매수하긴 쉽지 않지만 우군이 대거 나선다면 불가능한 규모는 아니다.

굳이 과반을 확보하지 않고 시장 기대를 부추겨 공개매수를 불발시키는 방향으로 전략을 짤 수도 있다. 예를 들어 글로벌 사모펀드(PEF)가 최 회장 측 백기사로 나서 공개매수가보다 더 높은 가격에 장내에서 유의미한 지분을 매집해 주요 주주로 올라서면 MBK파트너스 전략에 금이 간다. 5% 미만의 지분만 공개매수하는 맞불 작전으로 공개매수를 저지하는 길도 있다.

차준호/박종관 기자 chacha@hankyung.com

관련뉴스