4일 한국예탁결제원에 따르면 롯데지주는 지난달 30일 1500억원어치 사모 영구채를 발행했다. 금리는 연 5.108%다. NH투자증권, 한국투자증권, 신한투자증권, KB증권, 키움증권, 대신증권이 영구채를 나눠 인수했다.

4일 한국예탁결제원에 따르면 롯데지주는 지난달 30일 1500억원어치 사모 영구채를 발행했다. 금리는 연 5.108%다. NH투자증권, 한국투자증권, 신한투자증권, KB증권, 키움증권, 대신증권이 영구채를 나눠 인수했다.영구채는 채권이지만 발행액만큼을 ‘자본’으로 반영하는 게 특징이다. 롯데지주가 영구채의 콜옵션(조기상환권)을 행사하지 않으면 금리를 더 인상해야 한다는 조건(스텝업)도 붙었다.

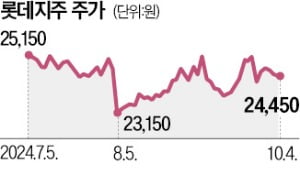

롯데지주가 영구채를 발행한 것은 올 들어 두 번째다. 지난 3월 2000억원어치를 발행한 바 있다. 금리는 연 5.598~5.710%였다. 영구채는 일반적으로 금융지주나 은행·보험사를 비롯한 금융회사들이 주로 활용하는 조달 수단이다. 10대 대기업 지주사 가운데 사모 영구채를 찍은 건 롯데지주가 유일하다.

한국기업평가에 따르면 롯데지주의 올해 1분기 부채비율은 98.3%로 집계됐다. 2022년(89.2%)에 비해 10%포인트가량 상승했다. 그룹 핵심사업인 유통·화학 사업이 나란히 부진을 겪으면서 차입 의존도가 올라갔다.

한 대형 증권사의 회사채 발행부서 관계자는 “금융당국은 매년 총차입금이 일정액을 넘는 그룹을 주채무계열로 선정해 관리하고 있다”며 “이 같은 관리를 받지 않기 위해 롯데그룹 지주사가 직접 영구채를 발행해 재무구조 개선에 나선 것”이라고 말했다.

신용도 강등을 막기 위한 조치로도 해석된다. 나이스신용평가는 7월 롯데지주의 신용등급 전망을 ‘부정적’으로 매겼다. 그러면서 롯데지주의 재무 부담이 크게 확대되는 경우 신용등급을 기존 ‘AA-’에서 ‘A+’로 내릴 수 있다고 경고했다.

장현주 기자 blacksea@hankyung.com

관련뉴스