30대 중반의 김모씨는 얼마 전 ‘빵집 사장’의 꿈을 위해 다니던 직장을 그만뒀다. 하지만 그동안 저축한 돈을 모두 끌어모아도 창업 자금을 마련하기 어려웠다. 내심 여윳돈이 있는 부모님의 도움을 받고 싶지만, 증여세를 많이 내야 하지 않을까 걱정하고 있다. 정부는 김씨처럼 초기 비용 부담 등 이유로 창업을 주저하는 청년층을 위해 ‘창업 자금 증여세 과세특례 제도’를 운용하고 있다. 다만 이런 특례 혜택을 받으려면 정부가 제시하는 여러 가지 조건을 충족해야 한다.

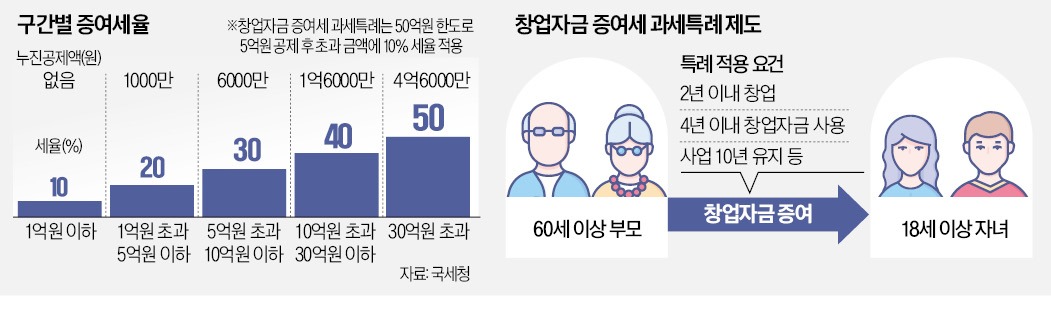

창업 자금 증여세 과세특례는 증여세를 매길 때 창업 자금에 대해선 5억원을 공제해주는 제도다. 5억원을 초과하는 금액은 10%의 낮은 세율을 적용해준다. 최대 50억원(10명 이상 신규 고용하는 경우 100억원)까지 이런 혜택을 받을 수 있다. 증여받은 금액 5억원까지는 증여세를 한 푼도 내지 않아도 되고, 5억원이 넘더라도 50억원까지는 10%의 저율로 증여세를 납부하는 것이다.

현재 일반 증여세율은 △1억원 이하 10% △1억원 초과 5억원 이하 20% △10억원 이하 30% △30억원 이하 40% △30억원 초과 50% 등으로 누진 세율이 적용되고 있다. 이에 따라 창업 특례 없이 일반 증여세율로 재산을 물려받으면 증여세 부담이 크게 높아진다. 일반적으로 부모로부터 재산을 물려받는 성인 자녀의 증여세 공제 한도는 10년간 5000만원(미성년자는 2000만원)에 그친다. 창업 특례의 공제 한도(5억원)의 10% 수준이다.

창업 특례 없이 부모가 자녀에게 5억원을 일반 증여하는 경우를 간단히 계산하면, 5억원에서 공제액 5000만원을 차감한 4억5000만원이 과세표준이 되고 여기에 세율 20%(과세표준 1억원 초과~5억원 이하인 경우)를 곱한 뒤 누진공제액 1000만원을 뺀 8000만원이 증여세가 된다.

창업 특례가 세금을 완전히 깎아주는 것은 아니다. 증여한 부모가 사망하면 창업 특례를 적용받은 자금이 상속세를 계산할 때 상속세 과세액에 산입된다. 증여세 창업 특례가 증여세 과세를 이연해주는 것이다. 창업 특례는 증여 당시 절세액이 커 청년들이 창업에 필요한 자금을 확보할 수 있게 해준다. 증여한 날부터 상속이 개시되는 날(증여자가 사망한 날)까지 증여받은 금액을 활용해 투자 이익을 낼 수 있다는 것도 장점이다. 창업 특례로 증여할 수 있는 재산의 범위는 양도소득세 과세 대상이 아닌 현금, 예금, 채권 등으로 제한된다. 양도세가 매겨지는 토지, 건물, 주식 등은 창업 특례 대상이 아니다.

창업하는 모든 업종이 특례 대상이 되지 않는다는 점도 유의해야 한다. 법에서 정한 업종만 특례를 적용받을 수 있는데, 제조업, 건설업, 전자금융업, 음식점업 등이 대표적이다. 치킨 전문점, 빵집, 미용실, 세차장 등 업종이 해당된다. 반대로 인기 창업 업종인 커피점을 비롯해 노래방, 주점, PC방, 복권판매점, 도소매업, 부동산임대업 등은 특례 대상에서 제외된다. 변호사업, 변리사업, 세무사업 등 전문 자격이 필요한 업종도 특례를 적용받을 수 없다. 이런 업종에 증여받은 자금으로 창업한다면 증여세 폭탄이 나올 수 있다.

겉으론 창업으로 보이지만 새로운 사업을 최초로 시작한 것으로 보기 어려운 경우에는 창업으로 간주하지 않는다. 예를 들어 치킨집을 운영하고 있다가 다른 장소에서 증여받은 자금으로 치킨집을 또 연다면 특례가 적용되지 않는다.

창업 특례를 받으려면 증여받은 날부터 2년 이내 반드시 창업해야 한다. 물려받은 재산은 증여 후 4년 이내 창업자금으로 모두 사용해야 한다는 조건도 있다. 창업 후 10년 이내 해당 사업을 폐업하거나 휴업하면 일반적인 증여와 동일한 방법으로 증여세를 내야 한다. 이 경우 법에서 정한 이자도 함께 추징된다.

허세민 기자 semin@hankyung.com

관련뉴스