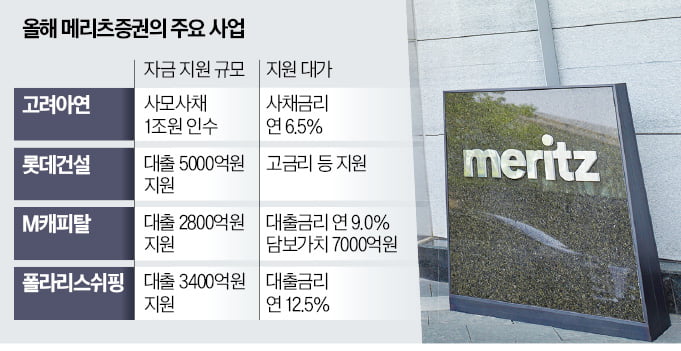

경영권 분쟁을 겪는 고려아연은 지난 2일 자사주 공개매수 자금 마련을 위해 메리츠증권을 대상으로 사모사채 1조원을 발행했다. 만기는 1년, 금리는 연 6.5%다. 업계에서는 사모사채 특성을 고려해도 고려아연 조달금리가 너무 높다고 본다. 한국기업평가와 나이스신용평가는 고려아연 신용등급을 ‘AA+’(안정적)로 평가했다. AA+는 10개 등급으로 분류된 기업 신용등급 가운데 최상위인 AAA에 이어 두 번째로 높은 등급이다. 이 같은 신용등급을 고려할 때 고려아연의 공모사채 조달금리는 연 3%대 초반으로 예상된다. 공모사채 조달금리보다 3%포인트나 높게 조달한 것이다. 연간 300억원의 이자비용을 더 내는 것이다.

메리츠증권이 이처럼 높은 금리를 요구한 것은 경영 분쟁을 겪는 고려아연의 사정을 꿰뚫어 본 결과다. 영풍·MBK파트너스와 경영 분쟁을 겪는 고려아연은 자사주 공개매수 방식으로 경영권 방어에 나섰다. 경영권 방어가 시급한 만큼 조달 과정이 간결한 사모사채를 찍었다. 공모사채 조달은 투자자 수요예측 과정 등을 거쳐야 해 한 달가량이 걸린다. 고려아연이 급전을 자주 다루는 메리츠증권을 찾은 이유다.

유동성 위기를 겪은 롯데건설과 M캐피탈도 올 들어 메리츠증권과 각각 5000억원, 2800억원의 대출 계약을 맺었다. 이 과정에서 M캐피탈은 연 9%대 고금리를 수용했다. 앞서 메리츠증권은 지난해 롯데건설을 지원하는 1조5000억원 규모 펀드를 조성했다. 이 과정에서 메리츠증권은 펀드를 통해 연 13%의 이자수입을 올렸다. 롯데그룹이 펀드에 지급보증해 상대적으로 돈을 떼일 위험이 크지 않은 점을 고려하면 요구 금리가 높다는 지적이 나왔다.

한때 중견 증권사였던 메리츠증권은 2010년 최희문 전 대표(현 메리츠금융 부회장)가 부임한 뒤부터 사업 성향이 확 바뀌면서 대형사로 성장했다. 리스크 관리에 대한 자신감을 바탕으로 고금리·고위험 사업을 과감하게 진행했다. 의사 결정이 빠르고 상당한 자금 동원력을 갖춰 메리츠증권을 찾는 기업들이 늘었다. 올해 7월 최 대표의 바통을 이어받은 김종민 대표도 크레디트 애널리스트로서의 경력을 앞세워 IB 사업에 힘을 주고 있다.

이처럼 메리츠증권은 위기를 겪는 기업에 급전을 공급하면서 자본시장의 ‘마중물’ 역할을 한다는 평가를 받는다. 하지만 절박한 기업의 사정을 간파해 지나치게 고금리 수익을 챙긴다는 비판도 동시에 받고 있다.

김익환 기자 lovepen@hankyung.com

관련뉴스